آربیتراژ چیست؟ چگونه در بازار ارز دیجیتال آربیتراژ بگیریم + آموزش ویدیویی

تجربه خرید رمزارز با قیمت پایین و فروش آن با قیمت بالا، همیشه از جذابیت خاصی برخوردار بوده است. اما نمیتوان ریسک و مدت زمان رسیدن قیمت به تارگت را نادیده گرفت. یک راه جذاب، سریع و کمریسک برای استفاده از اختلافات قیمت وجود دارد که آربیتٰراژ نامیده میشود. آربیتراژ ارز دیجیتال به معنی استفاده از اختلاف قیمت یک رمزارز در صرافیهای مختلف است. در این مقاله با بیتفا همراه باشید تا مفهوم آربیتراژ و انواع آن را بررسی کنیم. در همین راستا نحوه انتخاب صرافیهای مناسب برای آربیتراژ و مزایا/معایب آن را نیز معرفی میکنیم.

آربیتراژ چیست؟

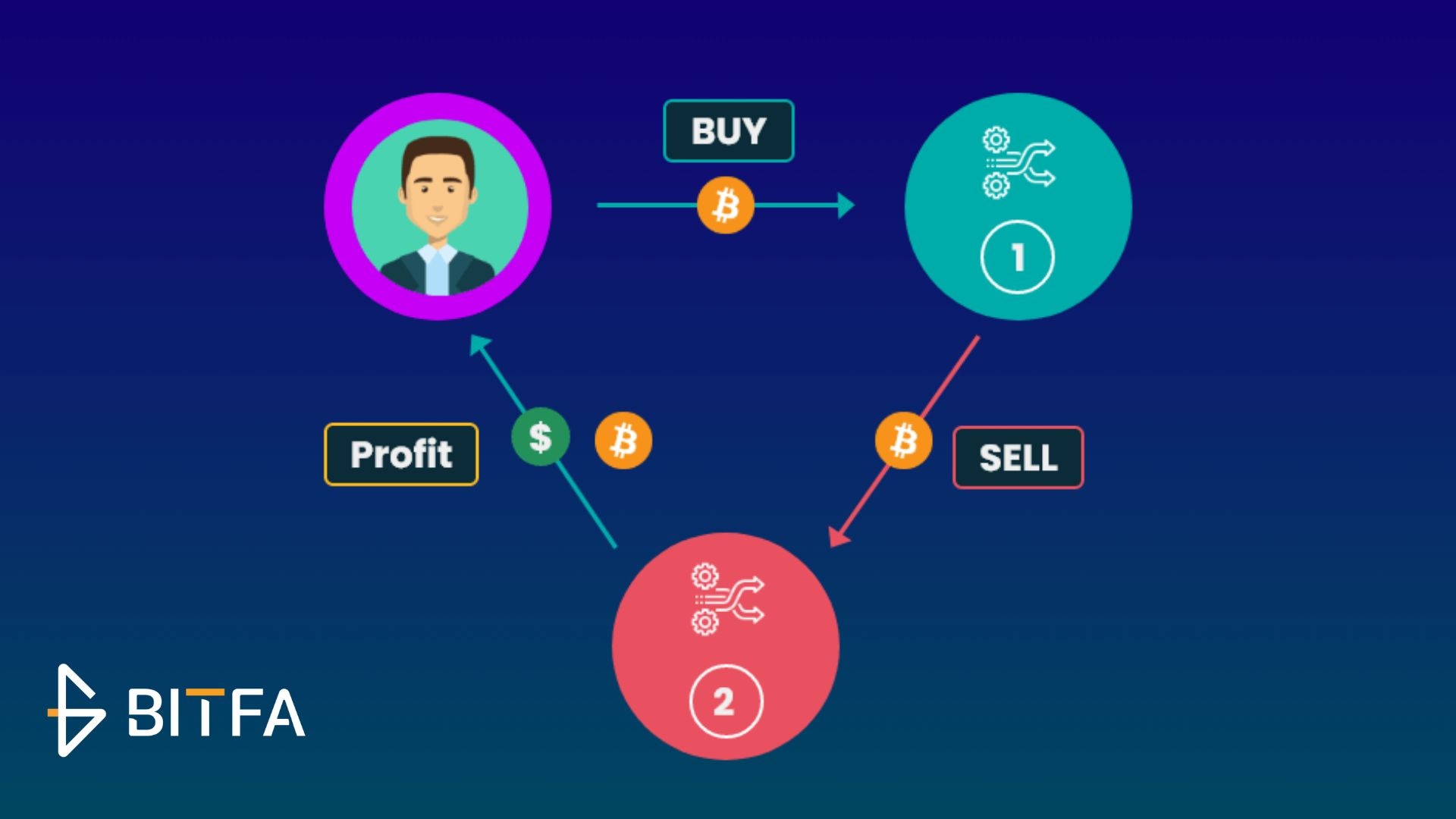

آربیتراژ (Arbitrage) در بازار کریپتو به معنای کسب سود از تفاوت قیمت یک ارز دیجیتال در صرافیهای مختلف است.

معاملهگران، ارزهای دیجیتال را با قیمتی پایین در یک صرافی میخرند و با قیمتی بالاتر در یک صرافی دیگر میفروشند و از این اختلاف قیمت سود میبرند. این فرآیند به دلیل ماهیت کوتاهمدت پایداری تفاوت قیمتها، معمولاً با سرعت بالایی انجام میشود.

چرا قیمت برخی از رمزارزها در پلتفرمها و صرافیهای مختلف متفاوت است؟

پس از آشنایی با مفهوم آربیتراژ، یکی از مهمترین سوالاتی که احتمالا ذهن هرکسی را درگیر میکند این است که اصلا چطور ممکن است قیمت یک دارایی در صرافیهای مختلف متفاوت باشد. در حقیقت این تفاوت قیمت میتواند به دلیل عوامل متعددی ایجاد شود که در ادامه آنها را بررسی میکنیم:

نقدینگی بازار

نقدینگی بازار به سهولت یا سخت بودن خریدوفروش یک دارایی بدون تحت تأثیر قرار دادن قیمت آن اطلاق میشود. صرافیهای مختلف بر اساس تعداد معاملهگران فعال و حجم معاملات، دارای سطوح مختلفی از نقدینگی هستند. حجم بالای معاملات معمولاً منجر به ثبات قیمتها میشود، در حالی که حجم پایین میتواند نوسانات قیمت را افزایش دهد. در صرافیهایی که نقدینگی کمتری دارند، حتی معاملات کوچک نیز میتوانند منجر به نوسانات قابلتوجه شود. این موضوع باعث ایجاد اختلاف قیمت نسبت به صرافیهای دارای نقدینگی بالاتر میشود.

تفاوتهای موقعیت مکانی-جغرافیایی

از جاییکه رمزارزها در سطح جهانی معامله میشوند، ممکن است در مناطق مختلف شرایط عرضه و تقاضای متفاوتی داشته باشند. به عنوان مثال، ممکن است یک رمزارز در یک کشور به دلایلی مانند قوانین دولتی، شرایط اقتصادی یا عوامل فرهنگی، محبوبتر باشد. این موارد منجر به تقاضای بالاتر و در نتیجه قیمت بالاتر آن رمز ارز در صرافیهایی میشود که در به سختی و تحت فشارهای فانونی خدمات ارائه میدهند.

شرایط خاص هر صرافی

هر صرافی به طور مستقل عمل میکند و پایگاه کاربری، سیستم مختلف تعیین کارمزد و جفتهای معاملاتی مخصوص به خود را دارد. عواملی مانند کارمزدهای برداشت و واریز، مدت زمان پردازش تراکنش و رمزارزهای خاصی که ارائه میشوند، میتوانند بر قیمت داراییهای فهرستشده در هر پلتفرم تأثیر بگذارند. به عنوان مثال، ممکن است قیمتها در یک صرافی که کارمزدهای واریز بالاتری دارد کمی بالاتر باشند.

محیط رگولاتوری (قوانین حاکم بر کشور)

شرایط اعمال قانون بر ارزهای دیجیتال در کشورها و مناطق مختلف دارای تفاوتهای قابل توجهی است. در مناطقی که مقررات سختگیرانهای وجود دارد، معامله در صرافیها ممکن است به دلایل مختلفی با هزینههای بالاتری همراه باشد. از جمله این دلایل میتوان به افزایش هزینههای فعالیت در چارچوب مدنظر دولت یا دسترسی محدود به رمزارزهای خاص اشاره کرد. برعکس، در مناطقی که سختگیری کمتری وجود دارد، احتمالا آزادی عمل بیشتر صرافیها موجب میشود قیمتهای پایینتری ارائه دهند.

بدین ترتیب معاملهگران آربیتراژ که به دنبال سود بردن از تفاوت قیمت ایجاد شده در بین صرافیها هستند، با خرید در قیمت پایین از یک صرافی و فروش با قیمتی بالاتر در یک صرافی دیگر میتوانند آربیتراژ بگیرند و چه بسا باعث به وجود آمدن اختلاف قیمتهای بیشتر نیز شوند. بااینحال، این فرصتها اغلب کوتاهمدت و موقتی هستند، زیرا فعالیت مداوم آربیتراژ باعث یکسان شدن قیمتها در پلتفرمهای مختلف میشود.

انواع مختلف آربیتراژ

آربیتراژ در بازار رمزارزها به اشکال مختلفی انجام میشود و هر کدام، از مکانیزمهای مختلفی برای کسب سود از اختلاف قیمت در صرافیهای مختلف یا حتی در یک پلتفرم واحد استفاده میکنند. در ادامه، برخی از رایجترین انواع آربیتراژ را بررسی میکنیم:

آربیتراژ بین صرافیهای مختلف (Cross-exchange Arbitrage)

آربیتراژ بین صرافی، سادهترین و پرکاربردترین شکل آربیتراژ است. این نوع آربیتراژ شامل خرید یک رمزارز در یک صرافی با قیمت پایین و فروش آن در یک صرافی دیگر با قیمتی بالاتر است. به عنوان مثال، اگر بیتکوین در صرافی A به قیمت ۳۰,۰۰۰ دلار و در صرافی B به قیمت ۳۰,۵۰۰ دلار معامله شود، معاملهگر میتواند این رمزارمز را به سرعت بالا و به موقع از صرافی A خریده و در صرافی B بفروشد . در این آربیتراژ مبلغ مابهالتفاوت قیمت در صرافیها (بدون در نظر گرفتن کارمزدهای تراکنش) به عنوان سود معامله برداشت میشود. کلید موفقیت در این نوع آربیتراژ، سرعت است؛ زیرا اختلاف قیمتها اغلب موقتی هستند و برای یافتن آنها باید گوشبهزنگ باشید.

آربیتراژ فرامرزی (Spatial Arbitrage)

آربیتراژ فرامرزی مشابه آربیتراز بین صرافیها است، اما بر تفاوت قیمتها بین صرافیهای بینالمللی در مناطق مختلف جغرافیایی تمرکز دارد. قیمت یک رمزارز میتواند بسته به شرایطی مانند تقاضای منطقهای، محیطهای رگولاتوری و شرایط اقتصادی، در کشورهای مختلف متفاوت باشد. به عنوان مثال، بیتکوین ممکن است در کشوری که قوانین بسیار سختگیرانهای را بر ارزهای دیجیتال اعمال میکند، در سطح قیمتی بالاتری معامله شود. معاملهگران با خرید رمزارز در صرافی یک کشور با قیمت پایینتر و فروش در صرافی کشوری که قیمت بالاتر اراپه میکند، میتوانند از این تفاوت قیمت جغرافیایی سود کسب کنند.

البته این نوع آربیتراژ ممکن است شامل ملاحظات بیشتری مانند نرخ تبدیل ارز و کارمزد انتقال فرامرزی باشد. بنابراین لازم است معاملهگران از استراتژی هجینگ یا پوشش ریسک در برابر ریسک مبادله ارزی (Hedging Currency Risk) استفاده کنند.

آربیتراژ آماری (Statistical Arbitrage)

آربیتراژ آماری اغلب توسط معاملهگران حرفهایتر انجام میشود و ریسک بالایی دارد. این نوع آربیتراژ بر شناسایی و بهرهبردای از ناکارآمدیهای قیمت در بازارها با استفاده از مدلها و الگوریتمهای ریاضی متکی است و معمولا از رباتهای هوشمند و بسیار سریع استفاده میکند. معاملهگران در این نوع آربیتراژ به جای جستجوی تفاوتهای مستقیم قیمت، از روشهای آماری برای پیشبینی احتمال اصلاح قیمت و انجام معاملات بر این اساس استفاده میکنند. این آربیتراژ اغلب به نرمافزار پیچیده و تکنیکهای معاملاتی فرکانسبالا نیاز دارد.

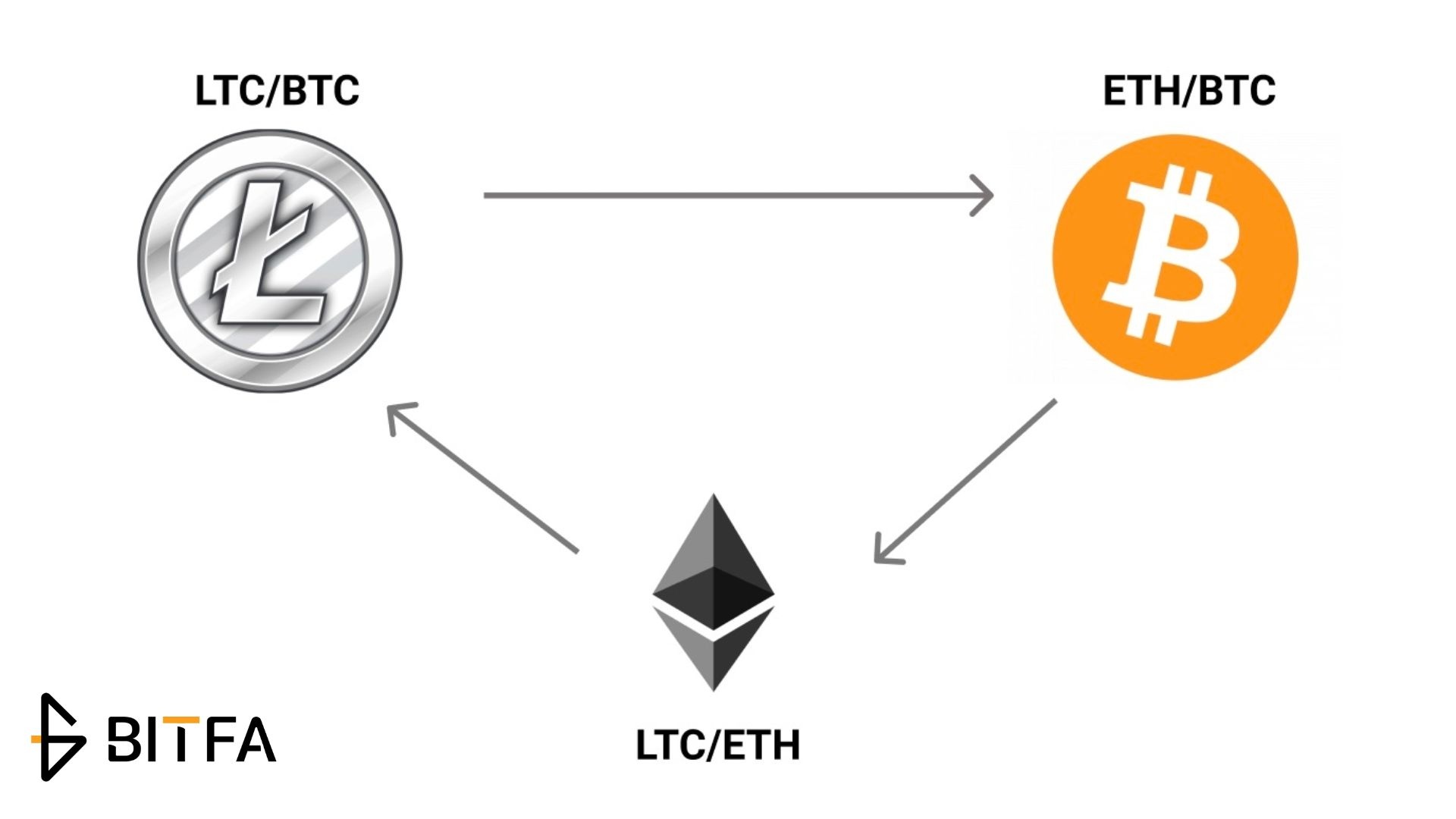

آربیتراژ مثلثی (Triangular Arbitrage)

آربیتراژ مثلثی شامل سه معامله است که بر اختلاف قیمت بین سه رمزارز مختلف در یک صرافی، سرمایهگذاری میکند. به عنوان مثال، اگر بین قیمت بیتکوین (BTC)، اتریوم (ETH) و لایتکوین (LTC) اختلاف وجود داشته باشد، یک معاملهگر میتواند:

- بیتکوین را با اتریوم مبادله کند.

- اتریوم را به لایتکون تبدیل کند.

- لایتکوین را دوباره به بیتکوین تبدیل کند.

اگر قیمتهای نسبی این رمزارزها ناهماهنگ باشد، تعداد بیتکوینی که معاملهگر نهایتا دریافت میکند میتواند نسبت به شروع این فرایند افزایش پیدا کند و برای معاملهگر سودآور باشد. این نوع آربیتراژ پیچیده است و نیاز به محاسبهی دقیق دارد تا اطمینان حاصل شود کارمزد تراکنشها و اسلیپیجها (Slippage) حاشیهی سود را از بین نخواهند برد.

آربیتراژ غیرمتمرکز (Decentralized Arbitrage)

آربیتراژ غیرمتمرکز در صرافیهای غیرمتمرکز (DEX) انجام میشود؛ جایی که اختلاف قیمتها را میتوان به شرایط متفاوت استخرهای نقدینگی و حجم معاملات نسبت داد. صرافیهای غیرمتمرکز برخلاف صرافیهای متمرکز، بر اساس قراردادهای هوشمند عمل میکنند و برای تعیین قیمتها به بازارسازهای خودکار (AMM) متکی هستند. فرصتهای آربیتراژ زمانی برای معاملهگران به وجود میآید که بین صرافیهای غیرمتمرکز یا یک صرافی غیرمتمرکز و یک صرافی متمرکز (CEX)، تفاوتهای قیمتی وجود داشته باشد. معاملهگران با خرید یک رمزارز با قیمتی پایین در یک پلتفرم و فروش آن با قیمت بالاتر در پلتفرمی دیگر، میتوانند از این تفاوت قیمتها سود ببرند. آربیتراژ غیرمتمرکز اغلب شامل تعامل با پروتکلهای بلاکچینها است. بنابراین معاملهگران باید مواردی مانند کارمزدهای تراکنش و مدت زمان انجام معاملات بر روی بلاکچین را در نظر داشته باشند.

آربیتراژ درونصرافی (Inter-Exchange Arbitrage)

آربیتراژ درونصرافی اصطلاحی است که شامل آربیتراژ در میان بازارهای مختلفی اراپه شده توسط یک صرافی است. این فرصتهای آربیتراژ انواع مختلفی از بازارها مانند اسپات مارکتها (Spot markets) و بازارهای فیوچرز (Futures Market) در بر میگیرد. بهعنوان مثال، یک معاملهگر ممکن است یک رمزارز را در حالت اسپات بخرد و در صورت مشاهدهی اختلاف قیمت، آن را در بخش فیوچرز به فروش برساند. این استراتژی اغلب نیازمند درک عمیق مکانیزمهای مختلف بازار و توانایی انجام سریع معاملات در پلتفرمهای مختلف است.

آربیتراژ همگرایی (Convergence Arbitrage)

آربیتراژ همگرایی که به آن آربیتراژ برگشت به میانگین (mean reversion arbitrage) نیز گفته میشود، بر این ایده استوار است که قیمت داراییهایی که باهم همبستگی دارند، در نهایت همگرا خواهند شد. معاملهگران دو یا چند رمزارز را که از رابطهی قیمتی معمول خود منحرف شدهاند شناسایی میکنند و پیشبینی میکنند که قیمت آنها به در راستای تاریخی خود قرار میگیرد. مثلا اگر دو رمزارز که معمولاً با قیمتی نزدیک به هم معامله میشوند ناگهان از هم فاصلهی قیمت بگیرند، یک معاملهگر ممکن است بر روی رمزارزی که افزایش قیمت داشته پوزیشن شورت (Short) و بر روی رمزارز دیگر پوزیشن لانگ (Long) باز کند و انتظار داشته باشد که قیمتهای آنها در طول زمان به یکدیگر همگرا شوند. البته این کار ریسک بسیار بالایی دارد و مستلزم مهارتهای معاملاتی بالا است.

آربیتراژ رویدادمحور (Event-driven Arbitrage)

آربیتراژ رویدادمحور در بازار کریپتو کمتر رایج است. بااینوجود، میتواند در موقعیتهایی که شامل فورکهای بلاکچین (Blockchain Forks)، رویداد توزیع ایردراپ (Airdrop)، سواپ توکنها (Token Swaps) یا حین ادغام پروژههای مختلف بلاکچینی و یکی شدن توکن آنها رخ دهد. معاملهگران نتیجهی این رویدادها را پیشبینی میکنند؛ سپس توکنهایی را که معتقدند پس از رویداد مدنظر افزایش قیمت خواهند داشت را خریداری میکنند. از طرفی بر توکنهایی که انتظار میرود ارزش خود را از دست بدهند پوزیشنهای شورت باز میکنند.

چگونه از آربیتراژ رمزارزها سود بگیریم؟

برای سود بردن از آربیتراژ رمزارزها، معاملهگران بسته به منابع، شرایط بازار و میزان تحمل ریسک خود میتوانند استراتژیهای مختلفی را پیادهسازی کنند.

رویکردهای اصلی این امر به شرح زیر هستند:

تعداد معاملات بالا با حجم کم

معاملات مکرر (Frequent Trading) یکی از راههای کسب سود از طریق انجام تعداد زیادی معاملهی آربیتراژ کوچک در چندین صرافی است. این معاملات بر روی اختلافات جزئی قیمت که مکرراً اتفاق میافتند سرمایهگذاری میکنند. اگرچه سود هر معامله ممکن است اندک باشد، اما سودی که در طول زمان انباشه میشود، میتواند به مبلغ قابل توجهی برسد.

تعداد معاملات کم با حجم بالا

انجام آربیتراژهای مبلغ بالا یک رویکرد دیگر است که بر انجام معاملات کمتر اما با حجم بالا بنا شده است. این استراتژی بر استفاده از اختلاف قیمتهای قابلتوجه در بین صرافیها تمرکز میکند. اگرچه این روش با ریسک بیشتری همراه است، اما در طی چند معامله میتواند سود قابلتوجهی کسب کند.

توجه داشته باشید که آربیتراژ با حجم بالا، به مقدار قابلملاحظهای سرمایه برای انجام معاملات بزرگ و پوشش کارمزد تراکنشها نیاز دارد. با این حال، بازده سرمایهگذاری بالقوهی هر تراکنش در این نوع آربیتراژ در مقایسه با معاملات کوچکتر بسیار بالاتر است.

اتوماتیک کردن روند آربیتراژ (Automation)

معاملهگران اغلب از رباتها یا نرمافزارهای معاملاتی خودکار برای نظارت بر بازارها و اجرای سریع معاملات استفاده میکنند، زیرا این تفاوتهای قیمت میتوانند به سرعت از بین بروند. اتوماسیون اجازه میدهد روزانه صدها معامله انجام دهید و با حاشیه سودهای کوچک به یک سود کلی قابلقبول برسید.

کسب سود از صرافیهای دارای نقدینگی کمتر (Illiquid Exchanges)

برخی معاملهگران به دنبال فرصتهای آربیتراژ در صرافیهای دارای نقدینگی پایین میگردند؛ جایی که قیمتها ممکن است تفاوت قابلملاحظهای با دیگر بازارها داشته باشند. در چنین شرایطی معاملهگران با خرید یا فروش رمزارز در این نوع صرافیها میتوانند از این اختلافات برای کسب سود نفع ببرند. بااینحال توجه داشته باشید که انجام معاملات بزرگ در بازارهایی با نقدینگی پایین میتواند منجر به اسلیپیج شده و قیمت اجرای معامله (Execution Price) را از قیمت مورد انتظار منحرف کند. معاملهگران ماهر، این ریسک را با اندازهگذاری و زمانبندی اصولی معاملات خود مدیریت میکنند.

آربیتراژ چه ریسکهایی را به دنبال دارد؟

آربیتراژ در بازار رمزارزها با ریسکهای متعددی همراه است که معاملهگران باید به دقت آنها را مدیریت نمایند:

نوسانات بازار

قیمت رمزارزها میتواند به سرعت تغییر کند و در صورت حرکت غیرمنتظرهی بازار در طول فرایند آربیتراژ، امکان از دست رفتن سودهای مورد انتظار یا ضررده بودن معاملات وجود دارد.

ریسک اجرا

آربیتراژ بر اجرای سریع استراتژی متکی است. اما تأخیرهای ناشی از پردازش کند سفارش یا شلوغی شبکه (مخصوصا اتریوم) میتوانند منجر به از دست رفتن فرصتها شود. این شرایط حتی ممکن است باعث به وجود آمدن تغییرات نامطلوب در قیمت شده و سودآوری را کاهش دهد.

هزینههای تراکنش

کارمزدهایی مانند هزینههای برداشت، واریز و هزینههای تراکنش شبکه میتوانند سود آربیتراژ را به میزان قابلتوجهی کاهش دهند؛ بهخصوص اگر از قبل با دقت محاسبه نشده باشند.

ریسک نقدینگی

نقدینگی پایین در برخی صرافیها میتواند منجر به اسلیپیج (Slippage) شود. اسلیپیچ ممکن است باعث شود معاملات با قیمتهای نهچندان مطلوب انجام شوند، یا حتی به طور کلی از تکمیل شدن معاملات آربیتراژ جلوگیری کند.

ریسکهای قانونی

تفاوت در مقررات و قانونگذاریهای کشورهای مختلف میتواند بر فرصتهای آربیتراژ تأثیر منفی بگذارد. همچنین تغییرات در چارچوب قانونی یک کشور بهصورت ناگهانی نیز میتواند به بسته شدن صرافیها یا عوارض قانونی منتهی شود.

ریسک نوسانات ارزی

در آربیتراژ فرامرزی، در برخی مواقع، نوسانات در نرخهای مبادلهی ارز فیات میتوانند بر سودآوری معاملات در هنگام تبدیل ارزهای مختلف به یکدیگر تأثیر منفی بگذارند.

مزایا و معایب آربیتراژ

در این قسمت، نقاط قوت و ضعف آربیتراژ را بررسی میکنیم.

|

مزایا |

معایب |

|

پتانسیل سودآوری: با استفاده از اختلاف قیمتها، فرصتی برای کسب یک سود نسبتاً کمریسک فراهم میشود. |

ریسک اجرا: به اجرای سریع نیاز دارد. تأخیر یا مشکلات فنی میتوانند باعث کاهش حاشیه سود آربیتراژ یا حتی ضرر شوند. |

|

ریسک پایین: از آنجایی که معاملات به صورت همزمان انجام میشوند، احتمال مواجهه با ریسک بازار را کاهش مییابد |

هزینههای بالای تراکنش: کارمزدهایی مانند کارمزد برداشت و کارمزدهای معامله میتوانند تأثیر قابلملاحظهای بر حاشیهی سود بگذارند. |

|

برقراری تعادل در بازار: با اصلاح عدم تعادل قیمت، به متعادلسازی روند بازار کمک میکند. |

فرصتهای محدود: فرصتهای سودآور اغلب کوتاهمدت هستند و ممکن است به سرمایه و تجهیزات قابلتوجهی نیاز داشته باشند. |

انتخاب صرافی مناسب برای آربیتراژ

برای اطمینان از سودآوری و کارایی، لازم است چندین عامل کلیدی را در انتخاب یک صرافی مناسب لحاظ کرد. این عوامل کلیدی عبارتند از:

- نقدینگی و حجم بالای معاملات: صرافیهایی با نقدینگی و حجم بالای معاملات را انتخاب کنید تا اسلیپیج را به حداقل برسانید. در چنین حالتی معاملات میتوانند با سرعت بالا و قیمتهای دلخواه شما انجام شوند.

- کارمزدهای کم: ساختار کارمزد صرافیها، از جمله کارمزد معاملات، کارمزد برداشت و کارمزد واریز را ارزیابی کنید. کارمزدهای کمتر هزینههای کل معامله را کاهش و حاشیهی سود را افزایش میدهند.

- اجرای سریع سفارشات و قابلیت اطمینان بودن: صرافیهایی را انتخاب کنید که به اجرای سریع سفارشات و داشتن زیرساختی قابلاعتماد شناخته شده هستند. بدین ترتیب میتوانید از انجام بهموقع معاملات و کاهش ریسکهای اجرایی اطمینان حاصل کنید.

- جفتهای معاملاتی متنوع: اطمینان حاصل کنید که صرافی مدنظرتان از رمزارزهایی که میخواهید معامله کنید پشتیبانی میکند. بسیار مهم است که جفتهای معاملاتی مورد نیاز برای استراتژی آربیتراژ در اختیار شما قرار داشته باشند.

- محدودیتهای واریز و برداشت انعطافپذیر: محدودیتهای برداشت و واریز صرافی را بررسی کنید تا مطمئن شوید با حجم معاملات و نیازهای سرمایهی شما مطابقت دارند. از جایی که سرعت در انجام آربیتراژ حرف اول را میزند، باید اطمینان حاصل کنید که محدودیتهای صرافی مانع سرعت شما نمیشود.

- دسترسی و تطابق با قوانین: مطمئن شوید که صرافی مدنظر در محدوده جغرافیایی شما قابل دسترسی باشد و در چارچوب قوانین وضعشده فعالیت کند. برخی صرافیها بسته به موقعیتهای جغرافیاییشان ممکن است محدودیتهایی داشته باشند.

- اقدامات امنیتی: اطمینان حاصل کنید که صرافی دارای پروتکلهای امنیتی قوی است و میتواند از داراییها و اطلاعات شخصی شما در برای خطرات احتمالی یا کلاهبرداری محافظت کند.

- رابط کاربری و پشتیبانی: رابط کاربری صرافی و خدمات پشتیبانی مشتری را ارزیابی کنید. کاربرپسند بودن پلتفرم و پشتیبانی پاسخگو میتوانند تجربهی معاملاتی روانتری را برای معاملهگر به ارمغان بیاورند.

- شهرت و امتیاز: در مورد شهرت صرافی تحقیق کنید و نظرات کاربران را بخوانید. این مورد به اطمینان حاصل کردن از اعتبار صرافی و آگاهی بازخوردهای مثبت آن کمک میکند.

آربیتراژ صرافی ایرانی

آربیتراژگیری در صرافیهای ایرانی هم امکانپذیر است که با بررسی مکرر و لحظهای صرافیها مینوانید اختلاف قیمت میان رمزارزهای مختلف را پیدا کنید. در صورتی که صرافیها شرایط لازمه برای آربیتراژگیری را دارا باشند، میتوانید عملیات آربیتراژ را انجام دهید. آربیتراژ تتر یکی از رایجترین انواع آربیتراژ در ایران است. توجه داشته باشید که در این مورد، امنیت صرافی و حجم معاملات بالا در صرافیها بسیار مهم است.

سخن پایانی

آربیتراژ یک مکانیزم حیاتی در بازارهای مالی است که ثبات قیمت را در پلتفرم های مختلف تضمین میکند. این قابلیت، فرصتهای سودگیری را برای معاملهگران فراهم میکند بلکه از اختلاف قیتهای جزئی بازار بهره ببرند کنند. یک آربیتراژ موفق، نیاز به بررسی دقیق، اجرای سریع عملیات خریدوفروش و آشنایی با نوسانات بازار دارد.