آموزش صفر تا صد الگوهای هارمونیک به زبان ساده

الگوهای هارمونیک مجموعه پیچیدهای از الگوهای نموداری هستند که معاملهگران از آنها برای پیشبینی تغییرات احتمالی قیمت در بازارهای مالی استفاده میکنند. این الگوها بر اساس نسبتهای دقیق فیبوناچی ایجاد شدهاند و قوانین خاصی دارند. در این مقاله با بیتفا همراه باشید تا چگونگی شکلگیری این الگوهای هارمونیک، نحوه شناسایی و کاربرد آنها را بهصورت دقیق به شما ارائه دهیم.

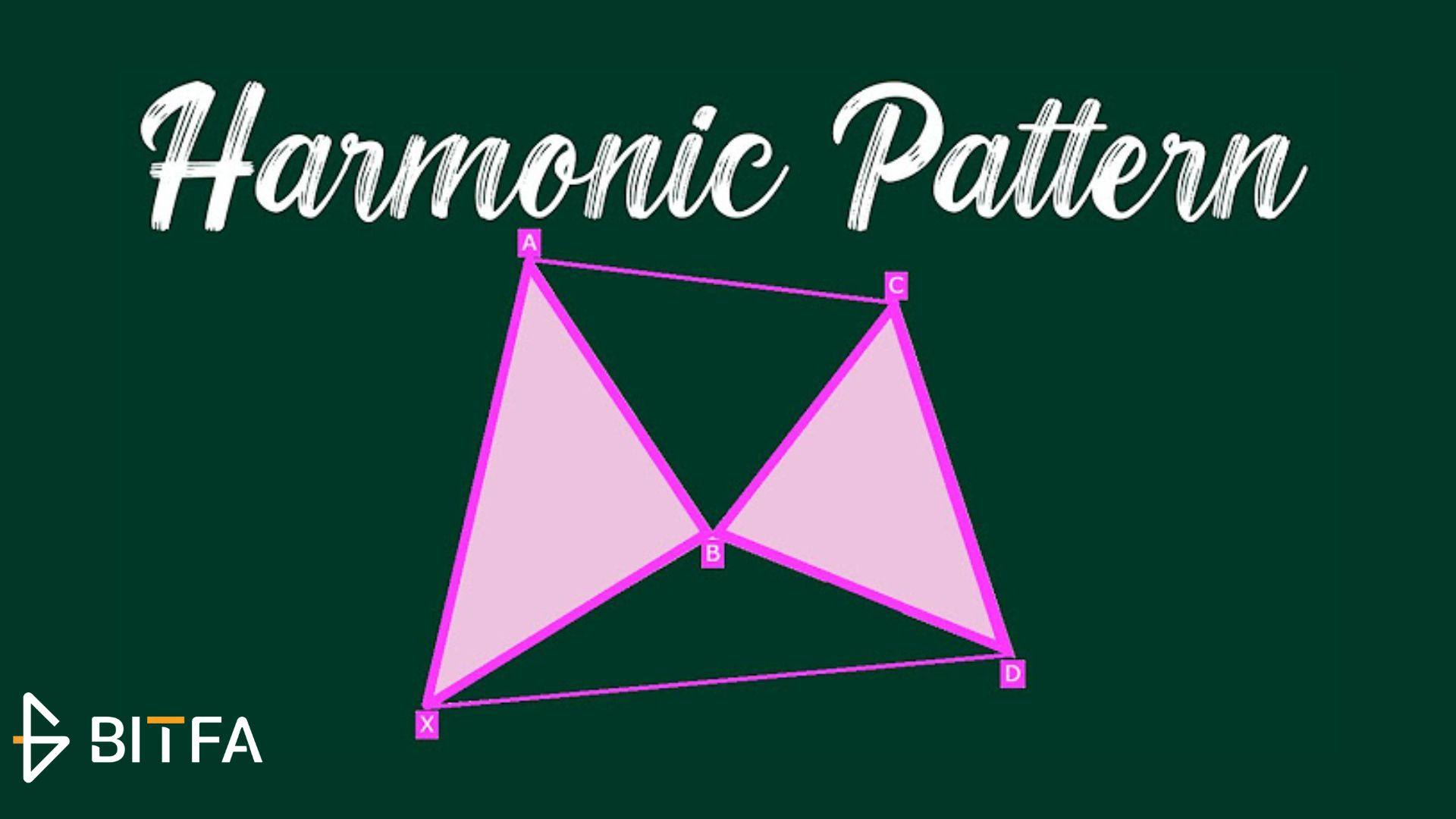

الگوهای هارمونیک چیست؟

الگوهای هارمونیک بخشی جذاب و پیچیده از تحلیل تکنیکال هستند که معاملهگران از آنها برای پیشبینی حرکات بازار استفاده میکنند. این الگوها، مبتنی بر اصول دنبالههای فیبوناچی (Fibonacci) هستند و اصول آنها، ساختاری را برای شناسایی روندهایی که قرار است تداوم داشته باشند یا در شرف برعکس شدن هستند، ارائه میدهد. برخلاف الگوهای نموداری سنتی، الگوهای هارمونیک بر پایه نسبتهای دقیق ریاضی ایجاد شدهاند و ابزاری کاربردی برای معاملهگرانی هستند که به دنبال رویکرد حساب شدهتری برای ورود به بازار میباشند.

معاملهگران با شناسایی الگوهای هندسی خاصی که در اثر نوسانات قیمتی شکل میگیرند، میتوانند سطوح مهم بازار را پیشبینی کنند. قدرت پیشبینی الگوهای هارمونیک به ویژه در بازارهای پرنوسان کاربرد دارد. چرا که در این نوع بازار زمانبندی و دقت حرف اول را میزند. علاوه بر این، الگوهای هارمونیک همهکاره هستند و میتوانند بر تحلیل بازارهای مالی مختلف از جمله فارکس، کریپتو سهام و کالاها اعمال شوند. چه معاملهگر باتجربه و چه مبتدی باشید، درک الگوهای هارمونیک میتواند بینش ارزشمندی در مورد رفتار بازار در اختیار شما قرار دهد و به شما کمک کند تا تصمیمات معاملاتی آگاهانهتری بگیرید.

ریشه الگوهای هارمونیک

در قلب الگوهای هارمونیک، اصل ریاضی نسبتهای فیبوناچی نهفته و قرنهاست دانشمندان و معاملهگران را مجذوب خود کرده است. نسبتهای فیبوناچی از دنباله فیبوناچی مشتق شدهاند و در طبیعت، هنر و حتی بازارهای مالی کاربرد دارند. در معاملات از این نسبتها برای شناسایی سطوح حمایت و مقاومت بالقوه و همچنین پیشبینی حرکت قیمت استفاده میشود.

الگوهای هارمونیک مبتنی بر این ایده هستند که بازارهای مالی به صورت موجی حرکت میکنند به همین دلیل تقریبا همه آنها از ۵ نقطه با نسبتهای خاص تشکیل شدهاند و شکل W یا M دارند. با اندازهگیری روابط بین این امواج، معاملهگران میتوانند حرکات آتی قیمت را با دقت قابلتوجهی پیشبینی کنند. هر الگوی هارمونیک از یک سری نوسانات قیمتی تشکیل شده است که سطوح خاص فیبوناچی را مشخص میکنند. این سطوح کلیدی مانند ۰.۶۱۸، ۰.۷۸۶، و ۱.۶۱۸ برای شناسایی شروع و پایان یک الگو مفید هستند. استفاده از نسبتهای فیبوناچی در الگوهای هارمونیک لایهای از قابلیت پیشبینی را به معاملات اضافه میکند. با این حال، پیچیدگی این الگوها مستلزم آن است که معاملهگران درک کاملی از تحلیل تکنیکال و اصول ریاضی داشته باشند. تسلط بر نظریه الگوهای هارمونیک برای شناسایی دقیق و معامله بر اساس آنها ضروری است.

الگوهای هارمونیک رایج در بازار

در حالی که الگوهای هارمونیک زیادی وجود دارند، اما شناختهشدهترین و مورد استفادهترین آنها شامل الگوهای AB=CD، گارتلی، پروانه، خفاش، خرچنگ، کوسه، سایفر و ۰-۵ است. در ادامه این الگوها را بررسی میکنیم.

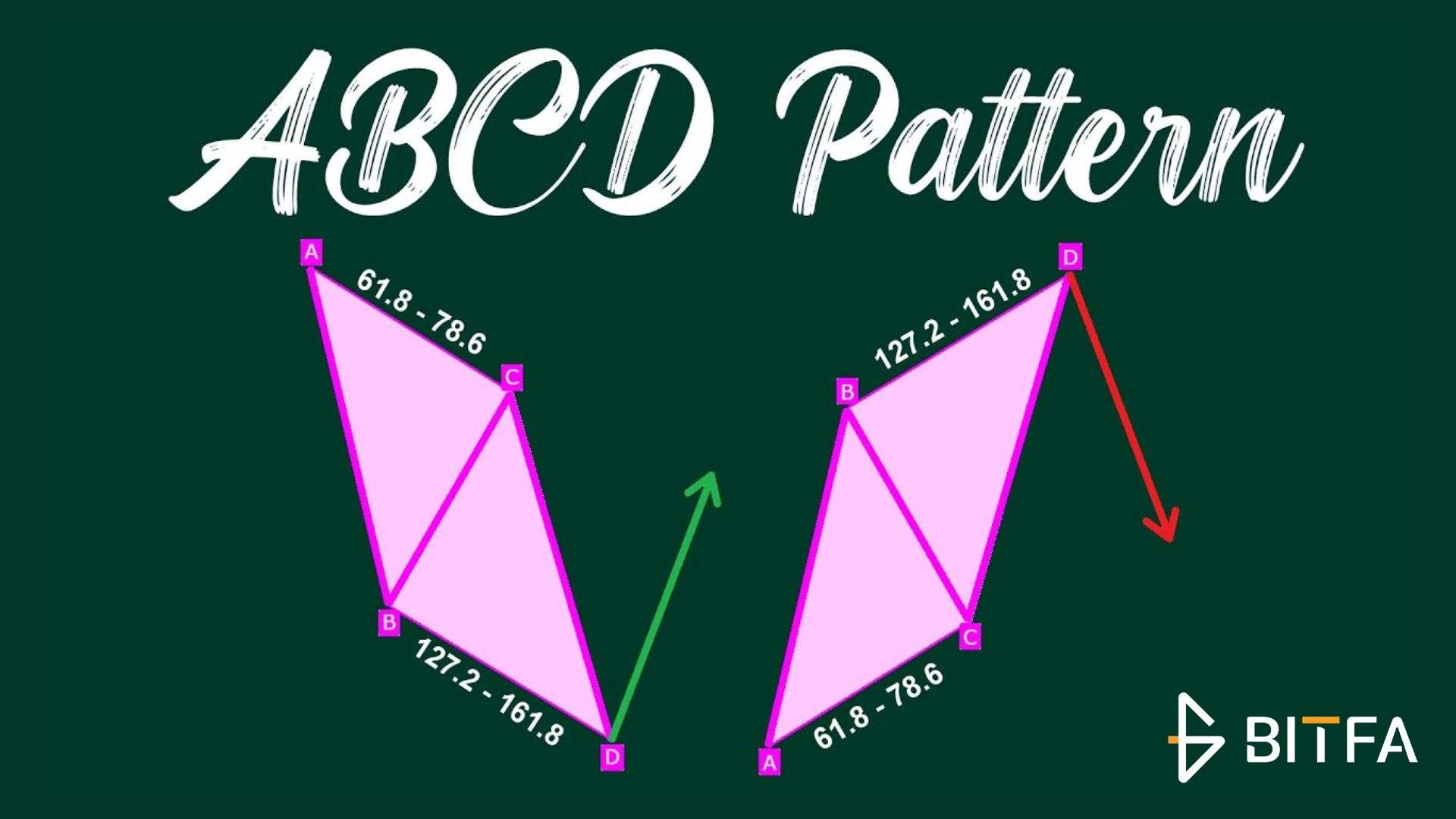

الگوی AB=CD : سادهترین الگوی هارمونیک

الگوی AB=CD یک ساختار هارمونیک چهار نقطهای است که معمولاً در بازارهایی با مسیر مشخص شکل می گیرد. این الگو شامل دو موج قیمت AB و CD است که معمولاً از نظر زمان و قیمت متقارن هستند. ایده اصلی AB=CD دال بر این است که حرکت قیمت از نقطه A به B در حرکت از نقطه C به D منعکس خواهد شد.معمولا قیمت پس از شکلگیری این الگو معکوس میشود.

ساختار الگوی AB=CD

این الگو از چهار نقطه متمایز تشکیل شده است:

- A: نقطه شروع الگو.

- B: شکلگیری موج AB و سپس آغاز حرکت اصلاحی BC که اندازه آن معمولا ۶۱.۸٪، ۷۸.۶٪، یا ۸۸.۶٪ از موج AB است.

- C: انتهای حرکت اصلاحی BC و شروع موج جدید قیمت.

- D: نقطه پایانی الگو و شکلگیری کامل موج CD که در حالت ایدهآل باید هماندازه موج AB باشد. بسته به شرایط بازار، این نسبت گاهی اوقات میتواند تا ۱۲۷.۲٪ یا ۱۶۱.۸٪ از موج AB نیز گسترش یابد.

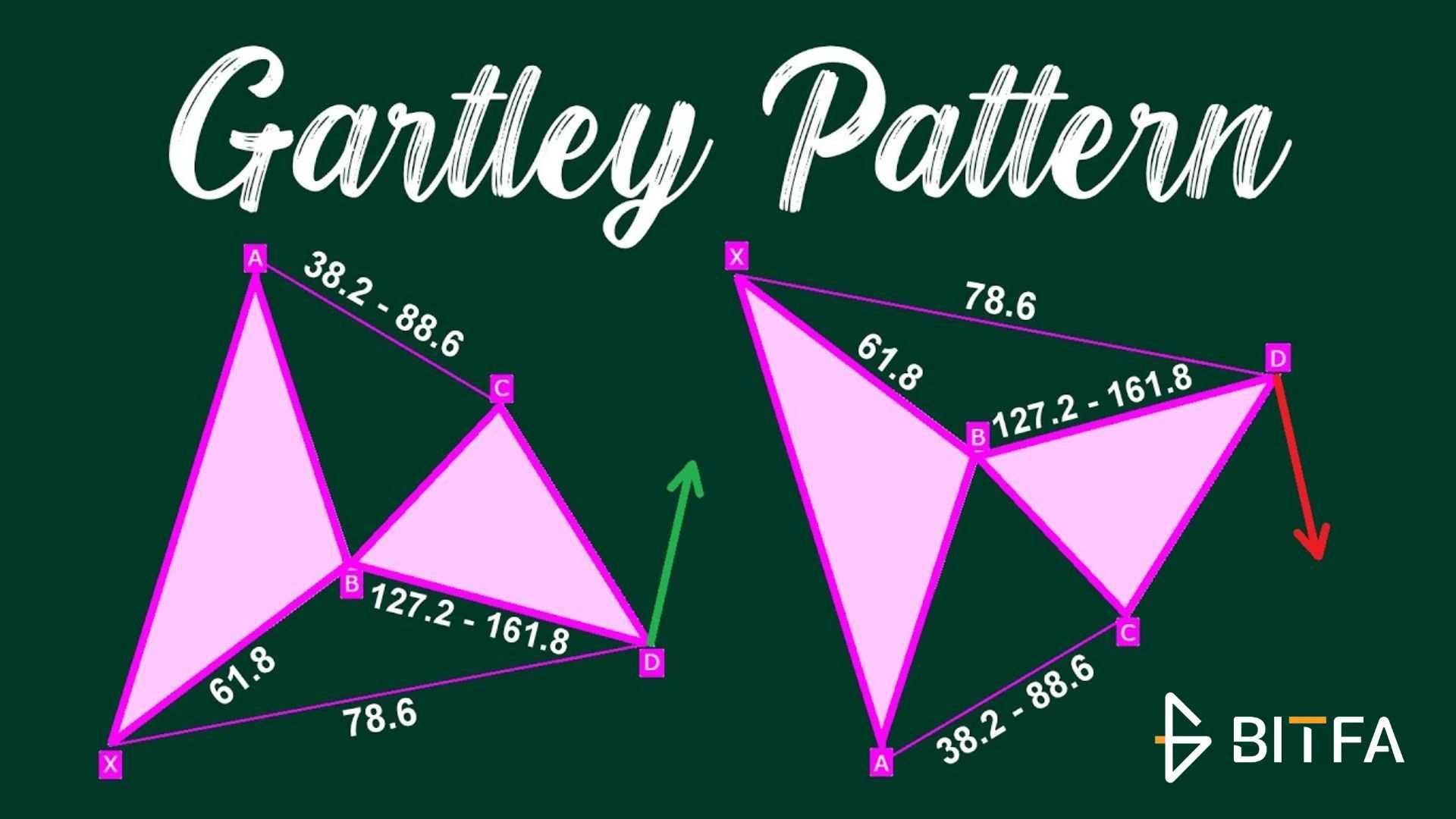

الگوی گارتلی (Gartley Pattern)

الگوی گارتلی یکی از اساسیترین و شناختهشدهترین الگوهای هارمونیک در معاملات است که اغلب الگوی پایه سایر الگوهای هارمونیک ساخته میشود. این الگو پایه و اساس کار معاملهگرانی بوده است که به دنبال شناسایی بازگشت احتمالی روند با دقت بالا هستند. رویکرد ساختاری آن، مبتنی بر نسبتهای فیبوناچی خاص است و آن را به ابزاری قدرتمند برای پیشبینی تغییرات قیمت در بازارهای مالی مختلف تبدیل کرده است.

ساختار الگوی گارتلی

الگوی گارتلی از پنج نقطه با علامتهای X، A، B، C و D تشکیل شده است که بسته به جهت الگو، شکل «M» یا «W» را روی نمودار تشکیل میدهند. در این الگو نقطه X پایین از D و نقطه A فراتر از C قراردارد. نقطه D آغاز ایجاد یک روند بازگشتی است.

- این الگو با موج XA شروع میشود که یک حرکت نوسانی قابلتوجه در قیمت برای توسعهی الگو است.

- پس از موج XA، روند قیمت معکوس میشود و موج AB را تشکیل میدهد که معمولاً این روند تا ۶۱.۸ درصد از موج XA پیش میرود، اگرچه این عدد میتواند کمی متفاوت باشد.

- پس از موج AB، قیمت دوباره حرکت میکند تا موج BC را تشکیل دهد؛ جهت این روند برعکس موج AB است. موج BC اغلب بین ۳۸.۲ درصد یا ۸۸.۶ درصد از موج AB است.

- موج نهایی، CD است و حیاتیترین بخش الگوی گارتلی میباشد. این موج نشان دهنده یک سطح بازگشتی بالقوه است که معمولاً در امتداد موج XA قرار میگیرد. نقطه D، جایی است که الگو تکمیل میشود و معمولاً نزدیک به ۷۸.۶ درصد از موج XA است که بین ۱۲۷.۲ تا ۱۶۱.۸ درصد از موج BC محسوب میشود.

معاملهگران معمولاً در نقطه D وارد معامله میشوند و حد ضرر را نزدیک آن قرار میدهند تا در صورت شکست الگو با ضرر زیادی مواجه نشوند. برای افزایش احتمال موفقیت، معاملهگران اغلب قبل از ورود به معامله بر اساس الگوی گارتلی باید به دنبال تأییدیههای بیشتر باشند.

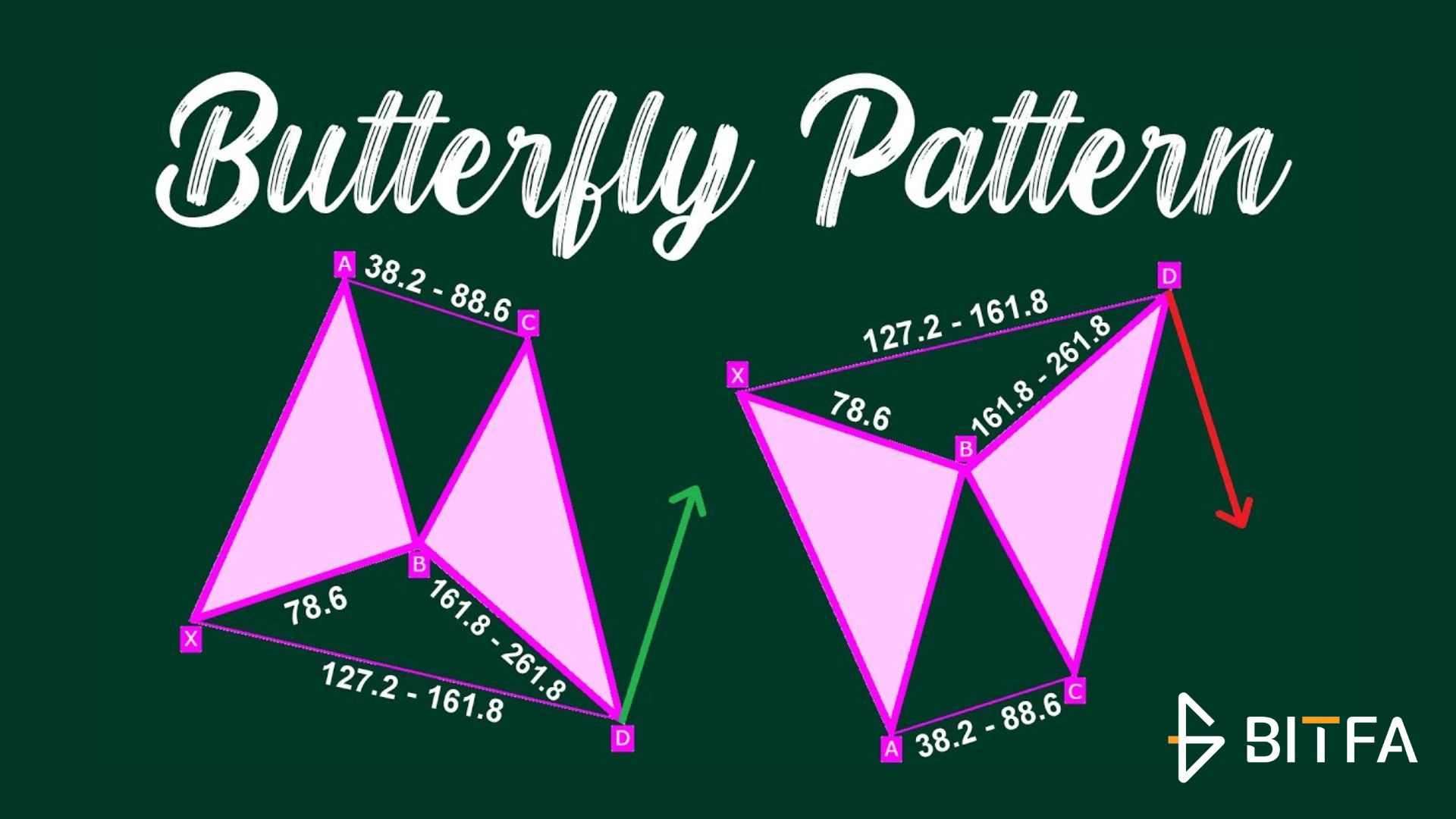

الگوی پروانه (Butterfly Pattern)

الگوی پروانهای یک الگوی هارمونیک شناخته شده است که مانند سایر الگوهای هارمونیک ریشه در نسبتهای فیبوناچی دارد. این الگو میتواند سطوح بازگشت روند و اصلاح شدید بازار را نشان دهد و از این جهت برای معاملهگران جذاب است. الگوی پروانه به دلیل توانایی آن در پیشبینی نقاط بازگشتی در بازار، اغلب به عنوان یک الگوی معاملاتی پرریسک با ریوارد بالا در نظر گرفته میشود.

ساختار الگوی پروانه

الگوی پروانه با پنج نقطه کلیدی X ، A، B، C و D مشخص میشود که همانند الگوی گارتلی شکل «M» یا «W» را روی نمودار تشکیل میدهد.

- الگوی پروانه با موج اولیه XA شروع میشود.

- موج XA با یک حرکت اصلاحی دنبال میشود و موج AB را تشکیل میدهد. این موج به اندازه ۷۸.۶٪ از موج اولیه است.

- موج BC مرحله سوم از تشکیل الگوی پروانه است که ۳۸.۲ تا ۸۸.۶٪ از موج AB میباشد.

- در نهایت، موج CD تشکیل میشود. ویژگی تعیینکننده الگوی پروانه، پایه CD آن است که معمولاً پایینتر/بالاتر از پایه XA اصلی است. نقطه D سطح بسیار مهمی را مشخص میکند که اغلب بسته به شکلگیری الگو، در امتداد ۱۲۷.۲ یا ۱۶۱.۸ درصدی از موج XA قرار دارد.

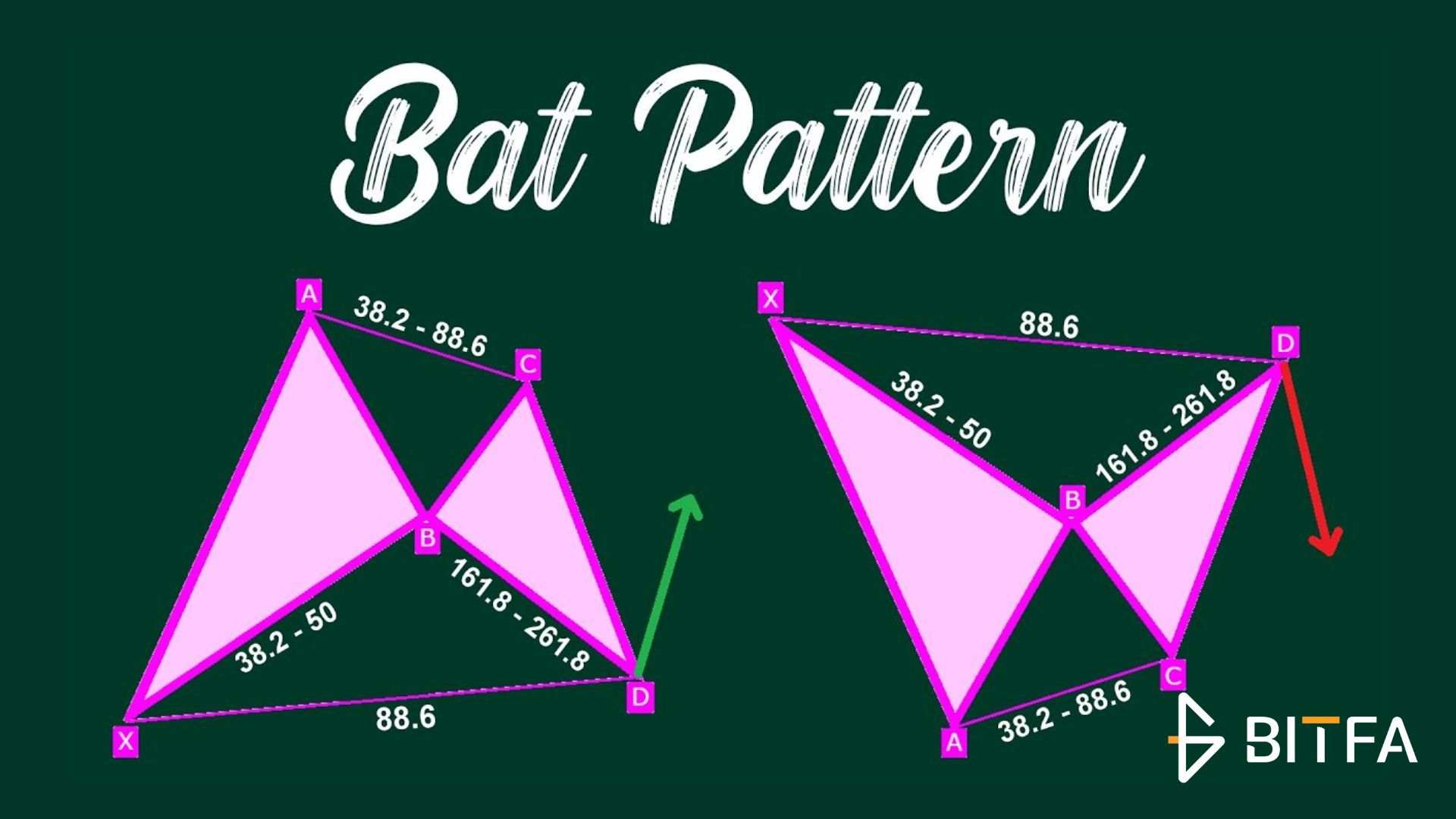

الگوی خفاش (Bat Pattern)

الگوی خفاش در میان الگوهای هارمونیک بهخاطر اصلاحات کمعمقاش شناخته میشود و شکلی شبیه «خفاش» را در نمودار تشکیل میدهد. نقطه D در الگوی خفاش جایی است که معاملهگران انتظار دارند روند بازار معکوس شود. برخلاف الگوی پروانه، نقطه D در الگوی خفاش معمولاً در ناحیه اصلاحی موج XA قرار دارد، که اغلب در حدود ۸۸.۶ درصد از سطح فیبوناچی است.

ساختار الگوی خفاش

- این الگو با موج XA شروع میشود.

- به دنبال آن یک موج اصلاحی AB ایجاد میشود که بین ۳۸.۲ تا ۵۰٪ از موج XA است.

- موج BC سومین موج است که نسبت آن بین ۳۸.۲ تا ۸۸.۶٪ از موج AB است

- این الگو با موج CD به پایان میرسد و الگو کامل میشود. توجه داشته باشید که موج CD به اندازه ۱۶۱.۸ تا ۲۶۱.۸ درصد از موج BD است. از طرفی نقطه D در سطح ۸۸.۶ درصدی از موج XA قرار دارد.

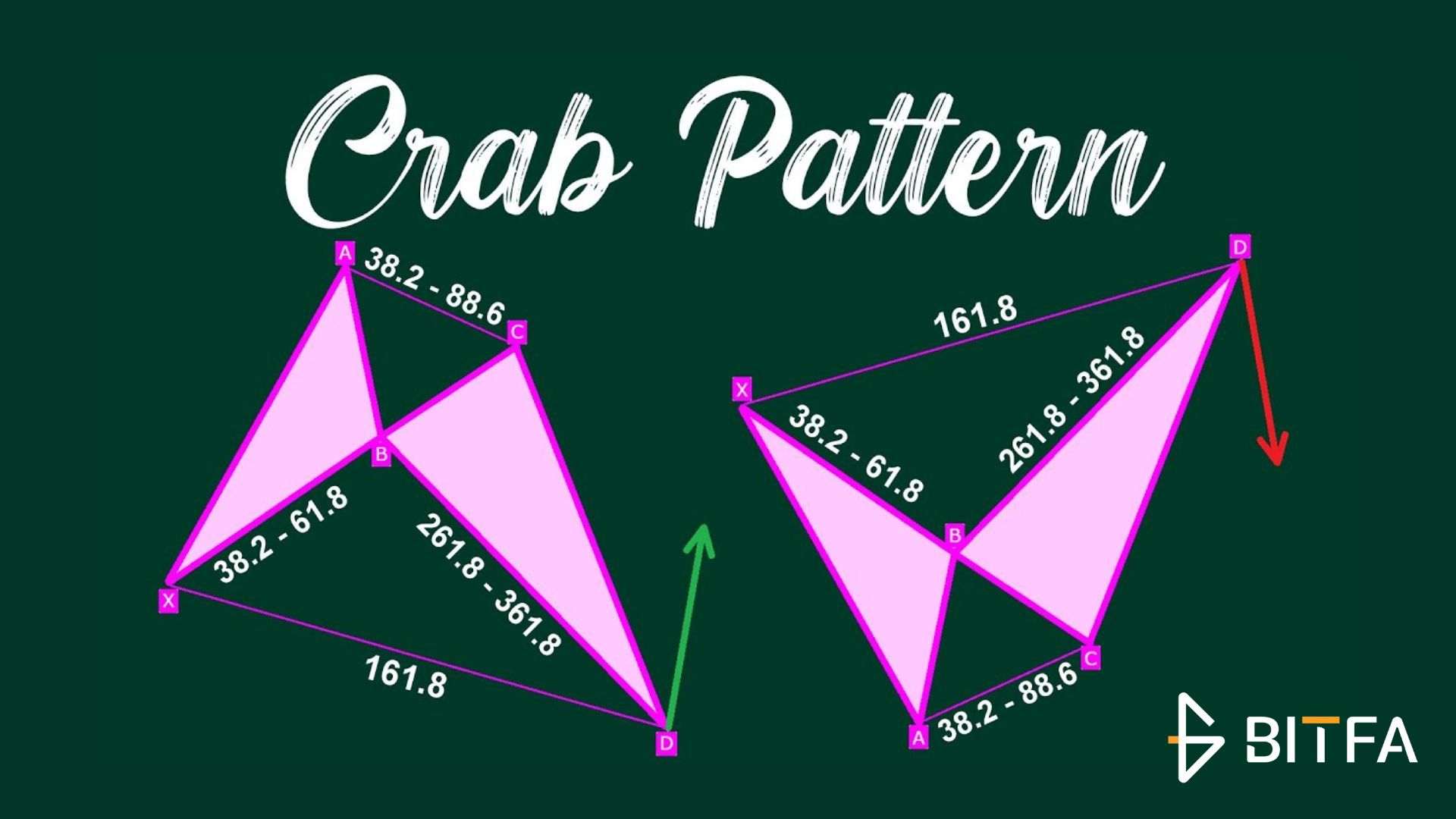

الگوی خرچنگ (Crab Pattern)

الگوی خرچنگ یکی از دقیقترین الگوهای هارمونیک در نظر گرفته میشود که به دلیل توانایی آن در پیشبینی معکوسهای بازار در سطوح شدید نوسان قیمت شناخته شده است. الگوی خرچنگ که توسط اسکات کارنی (Scott Carney) در سال ۲۰۰۰ معرفی شد، به دلیل دقت و تغییرات قیمت قابلتوجهی که میتواند نشان دهد، بسیار ارزشمند است.

ساختار الگوی خرچنگ

الگوی خرچنگ شامل پنج نقطه با علامتهای X، A، B، C و D است که ساختاری را تشکیل میدهد که معمولاً نشاندهنده یک نوسان قیمت شدید است.

- الگو خفاش با موج XA شروع میشود. این موج اولیه یک حرکت نوسانی قابلتوجه در قیمت است و زمینه را برای توسعه الگو فراهم میکند.

- موج دوم AB است که اصلاحی به اندازه ۳۸.۲ تا ۵۰ درصد از موج XA را تشکیل میدهد.

- به دنبال آن یک موج دیگر صورت میگیرد که همان BC است. این موج به اندازه ۳۸.۲ تا ۸۸.۶ درصد از موج AB است.

- موج CD آخرین موج است که اغلب ۱۶۱.۸٪ یا حتی ۲۲۴٪ از سطح موج XA فراتر میرود. نقطه D در الگوی خرچنگ، این الگو را کامل میکند و نشاندهنده یک محدودهی اصلاح قوی است. این موارد الگوی خرچنگ را به یکی از شدیدترین الگوهای هارمونیک تبدیل میکنند.

سایر الگو هارمونیک

در ادامه سایر الگوهای هارمونیک را معرفی میکنیم. استفاده از آنها بهاندازه الگوهای اصلی رایج نیست اما از اهمیت بالایی برخوردارند.

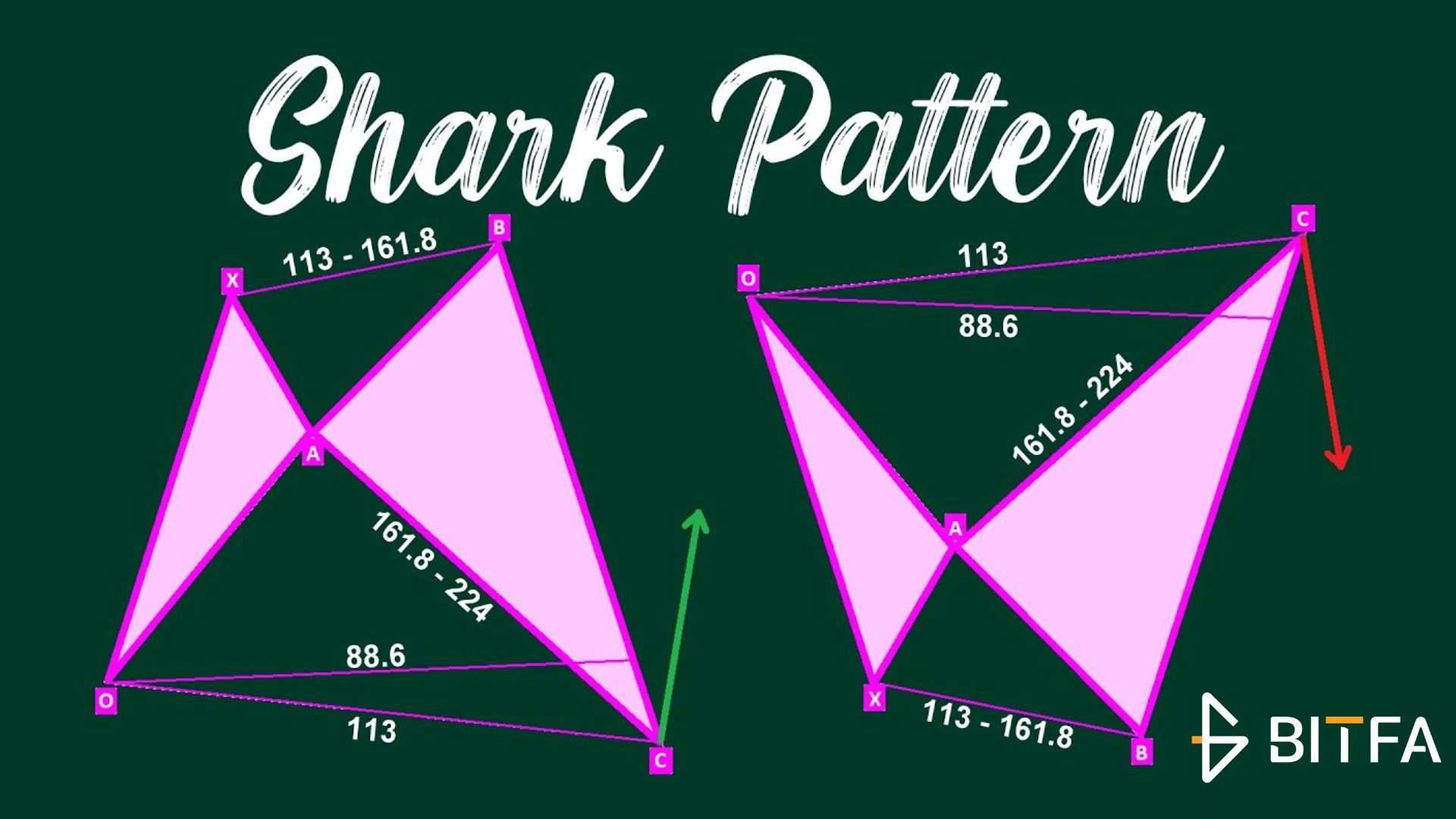

الگوی کوسه (Shark Pattern)

الگوی کوسه عضو نسبتاً جدید خانواده الگوهای معاملاتی هارمونیک است که توسط اسکات کارنی در سال ۲۰۱۱ معرفی شد. این الگو با حرکات شدید قیمت خود شناخته شده است و اغلب پس از آن الگوی ۵-۰ شکل میگیرد که آن را در ادامه معرفی میکنیم. الگوی کوسه منحصربهفرد است زیرا بر ساختار سنتی XABCD سایر الگوهای هارمونیک متکی نیست، بلکه در عوض از ساختار O – X – A – B – C استفاده می کند و معمولاً از بازگشت قریبالوقوع روند خبر میدهد.

ساختار الگوی کوسه

نسبت های فیبوناچی کلیدی در الگوی کوسه عبارتند از:

- موج OX: این حرکت اولیه است و می تواند هر حرکت قیمتی قابل توجهی باشد.

- موج XA: حرکت اصلاحی از موج OX است.

- موج AB: از موج XA امتداد مییابد و نسبت ۱۱۳٪ تا ۱۶۱.۸٪ با موج XA دارد.

- موج BC: موج BC بایستی به ۸۸.۶٪ تا ۱۱۳٪از موج OX باشد.

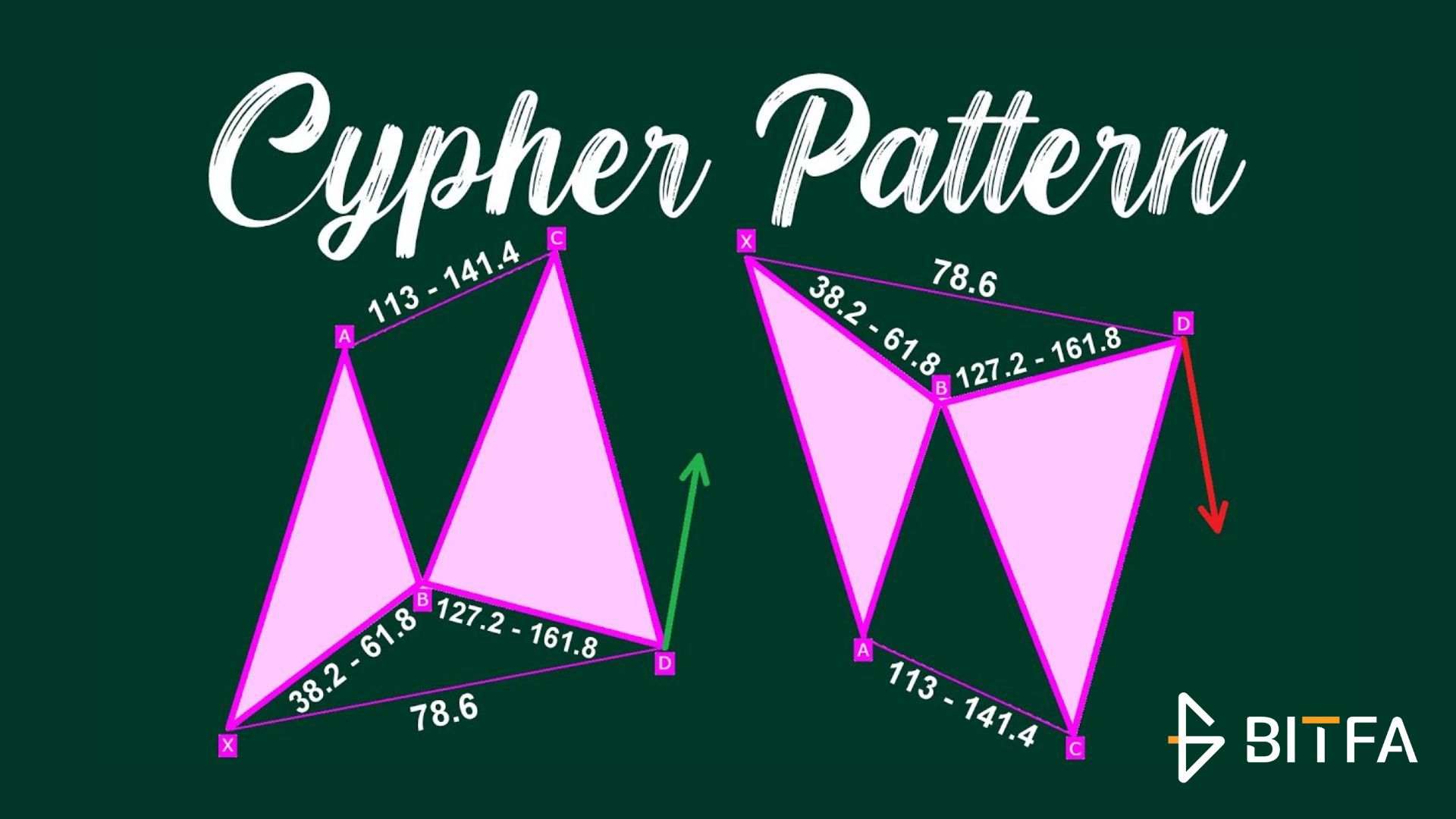

الگوی سایفر (Cypher)

الگوی سایفر یکی دیگر از الگوهای هارمونیک پیشرفته است که به دلیل موفقیت نسبتاً بالای خود در پیشبینی بازگشت قیمت شناخته شده است. سایفر شامل پنج نقطه X، A، B، C و D است و نسبت به الگوهایی مانند گارتلی یا خفاش کمتر رایج است.

ساختار الگوی سایفر

در این قسمت مراحل شکلگیری الگوی سایفر را مرحله به مرحله بررسی میکنیم:

- موج XA: حرکت قیمت اولیه که پایه و اساس الگو را تعیین می کند.

- موج AB: موج اصلاحی است که ۳۸.۲٪ تا ۶۱.۸٪ از موج اولیه XA را بازیابی میکند.

- موج BC: این موج سوم است که به میزان ۱۱۳٪ تا ۱۴۱.۴٪ نسبت به موج AB گسترش مییابد.

- موج CD: موج پایانی است که ۷۸.۶٪ از موج XA میباشد.

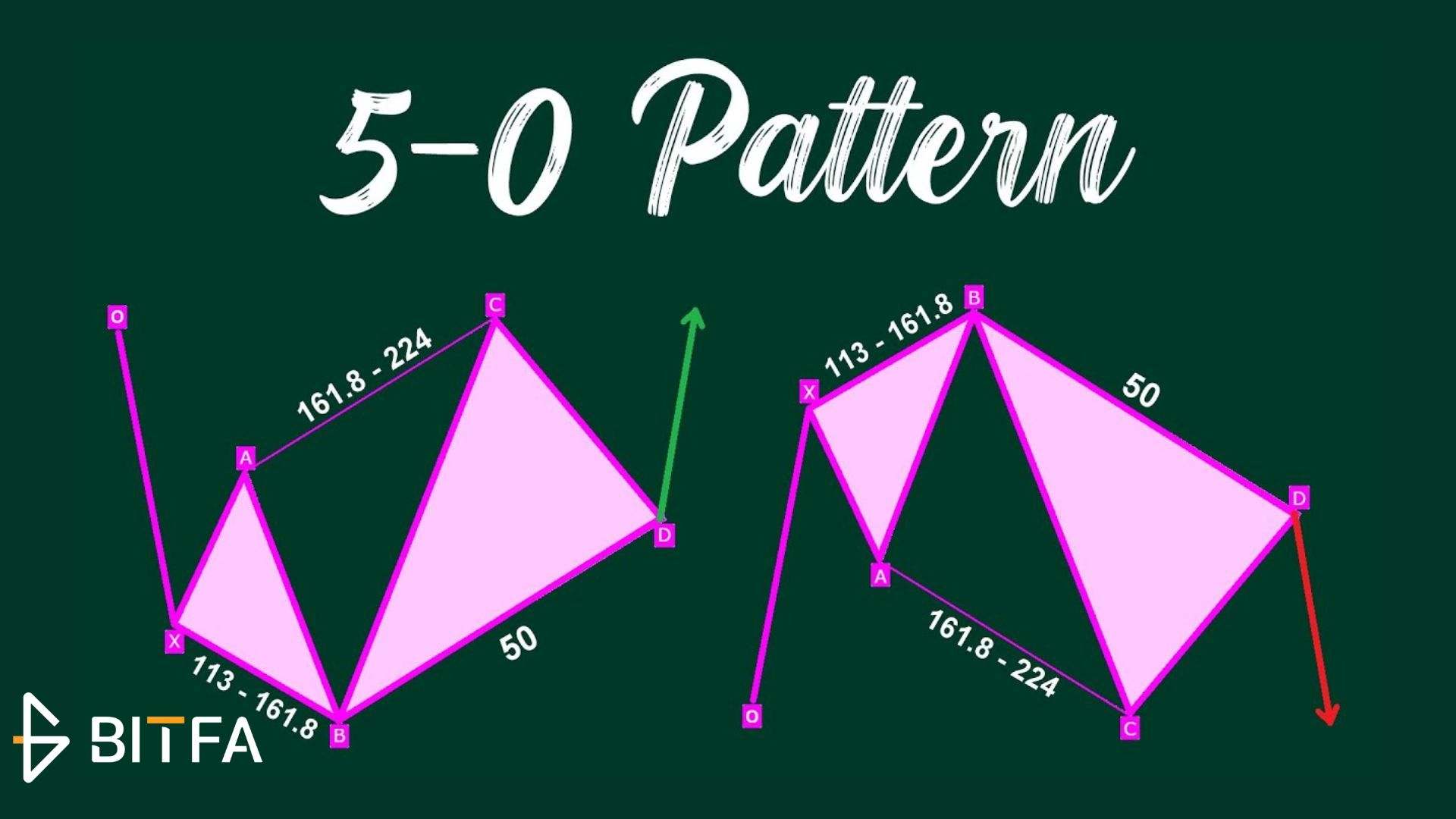

الگوی ۰-۵

الگوی ۰-۵ یک الگوی هارمونیک است که توسط اسکات کارنی کشف شد. این الگو یک ساختار معکوس ۵ نقطهای است که که معمولاً نشاندهنده اولین پولبک در یک روند بازگشتی قابلتوجه است.

ساختار الگوی ۰-۵

ساختار الگوی ۰-۵ شامل پنج نقطه X، A، B، C و D است و از نسبت های فیبوناچی کلیدی زیر پیروی میکند:

- موج XA: این موج نشاندهنده آغاز حرکت است.

- موج AB: موج اصلاحی است که بین ۱۱۳٪ تا ۱۶۱.۸٪ از موج XA را بازیابی میکند.

- موج BC: این موج سوم است که تا حداقل ۱۶۱.۹٪ از موج AB گسترش مییابد و اغلب به ۲۲۴٪ یا حتی نسبتهای بیشتری میرسد.

- موج CD: این موج به اندازه ۵۰٪ از موج BC است و نقطه نهایی الگو را نشان میدهد.

شناسایی الگوی هارمونیک در نمودار

شناسایی الگوهای هارمونیک در نمودارهای معاملاتی نیازمند بررسی دقیق جزئیات و درک کامل ساختارهای هندسی الگوها است. این فرآیند شامل شناسایی نوسانات قیمتی خاص و سطوح اصلاح فیبوناچی و یا گسترش یافتن روندهای قیمتی است.

مرحله اول: شناسایی موج اصلی اولیه (موج XA)

اولین قدم در شناسایی یک الگوی هارمونیک، شناسایی حرکت اولیه قیمت است که به عنوان موج XA شناخته میشود. این موج میتواند به سمت بالا یا پایین باشد و معمولا زمینه را برای شکلگیری الگو فراهم میکند.

مرحله دوم: شناسایی اولین موج اصلاحی (موج AB)

پس از شناسایی موج XA، قدم بعد یافتن موج AB است که اصلاحی برای XA درنظر گرفته میشود. این اصلاح معمولاً در با نسبت فیبوناچی خاصی مانند ۶۱.۸٪ یا ۷۸.۶٪ تشکیل میشود. اندازهگیری دقیق این اصلاح بسیار مهم است، زیرا مراحل بعدی شکلگیری الگو را تعیین میکند.

مرحله سوم: شناسایی موج اصلی دوم (موج BC)

به دنبال شکلگیری موج AB، قیمت دوباره نوسان میکند تا موج BC را در خلاف جهت آن تشکیل دهد. این موج میتواند همانند یک اصلاح برای موج AB باشد یا میتواند از آن بزرگتر شده و فراتر برود. طول موج BC معمولاً با استفاده از نسبتهای فیبوناچی مانند ۳۸.۲٪، ۸۸.۶٪ یا ۱۶۱.۸٪ اندازهگیری میشود. موج BC بخشی ضروری از الگو است، زیرا به تأیید درستی شکلگیری الگوی هارمونیک کمک میکند.

مرحله چهارم: شناسایی حرکت نهایی (موج CD)

موج CD آخرین و حساسترین قسمت الگوی هارمونیک است. این موج احتمال معکوس شدن روند بازار را نشان میدهد و بر اساس نسبت فیبوناچی توسعهیافته یا اصلاح موجهای قبلی محاسبه میشود. اندازهگیری دقیق موج CD برای تعیین اعتبار الگو و پیشبینی نقطهی معکوس شدن روند بازار، کلیدی است.

مرحله پنجم: تایید الگو هارمونیک

هنگامی که تمام موجهای الگو مشخص شدند، گام بعدی این است که همسویی نسبتهای فیبوناچی با الگوی هارمونیک خاصی که بهنظر تشکیل شده است را تأیید کنید. اگر نسبتها مطابقت داشته باشند، الگو معتبر در نظر گرفته میشود و منطقه برگشت بالقوه روند (PRZ) ایجاد میشود.

مرحله ششم: شناسایی محدوده بازگشت روند قیمت (منطقه PRZ)

منطقه PRZ جایی است که انتظار میرود قیمت در صورت معتبر بودن الگوی هارمونیک، معکوس شود. معاملهگران باید این منطقه را در نمودارهای خود شناسایی کنند و از آن به عنوان راهنمای ورود یا خروج از معاملات استفاده کنند. PRZ معمولاً مجموعهای از سطوح فیبوناچی است که همگرا میشوند و نشانهای قوی از منطقه معکوس شدن قیمت ارائه میدهند.

مرحله هفتم: استفاده از شاخصها و اندیکاتورها برای تأیید روند بازگشتی

معاملهگران برای اطمینان از پیشرفت روند بازار بر اساس الگوی هارمونیک، از اندیکاتورهای تحلیل تکنیکال استفاده میکنند. این شاخصهای محبوب عبارتند از: شاخص قدرت نسبی (RSI)، میانگین متحرک (MA) و مکدی (MACD). چنین مواردی میتوانند شواهد بیشتری مبنی بر معکوس شدن قیمت در PRZ ارائه دهند.

مرحله آخر : ورود به معامله

پس از تایید الگو و رسیدن قیمت به PRZ، معاملهگران میتوانند وارد معامله شوند. قبل از ورود به معامله، مهم است که منتظر تأییدیه بیشتر، مانند الگوی کندل بازگشتی یا واگرایی در اندیکاتور باشید. مدیریت ریسک مناسب، از جمله تنظیم سفارشات حد ضرر در نزدیکی نقطه PRZ، بسیار مهم است.

شناسایی الگوهای هارمونیک در نمودار مهارتی است که توسعه آن به زمان نیاز دارد، اما میتواند به طور قابلتوجهی توانایی معاملهگر را برای پیشبینی حرکات بازار بهبود بخشد. با دنبال کردن این مراحل و تمرین منظم، معاملهگران میتوانند الگوها را سریعتر شناسایی کنند و از آنها استفاده کنند.

مدیریت ریسک هنگام معامله با الگوهای هارمونیک

مدیریت ریسک هنگام معامله با الگوهای هارمونیک بسیار مهم است، زیرا به کاهش ضررهای احتمالی ناشی از پیشبینیهای نادرست کمک میکند. معاملهگران معمولاً سفارشات حد ضرر را به صورت استراتژیک در نزدیکی سطوح کلیدی فیبوناچی یا فراتر از نقطه D الگو قرار میدهند. اندازه مناسب موقعیت معاملاتی و رعایت نسبت ریسک به ریوارد (Risk/Reward) نیز برای اطمینان از همسویی معاملات با تحمل ریسک کلی و اهداف معاملاتی مهم است.

توجه داشته باشید که در بازارهایی با یک روند مشخص، الگوهای هارمونیک میتوانند پایان اصلاحات قیمتی را نشان دهند. درحالیکه در بازارهای پرنوسان، میتوانند نقاط بازگشت قیمت را در سطوح حمایت یا مقاومت برجسته کنند. درک شرایط بازار فعلی برای به کارگیری موثر این الگوها بسیار مهم است.

اهمیت سیگنالهای تایید در الگوهای هارمونیک

درحالیکه الگوهای هارمونیک چارچوبی برای شناسایی فرصتهای معاملاتی فراهم میکنند، سیگنالهای تایید برای افزایش احتمال موفقیت ضروری هستند. معاملهگران اغلب از اندیکاتورهای دیگری مانند مکدی (MACD) شاخص قدرت نسبی (RSI) یا میانگین متحرک (MA) استفاده میکنند تا معکوس شدن احتمالی قیمت در سطح شناساییشده را تأیید کنند. این سیگنالها به کاهش احتمال ورود به معاملات اشتباه و بهبود اثربخشی کلی استراتژیهای معاملاتی هارمونیک کمک میکنند.

روانشناسی الگوهای هارمونیک در معاملات

روانشناسی معاملات الگوهای هارمونیک شامل صبر، انضباط و پایبندی به یک برنامه است. معاملهگران باید در مقابل تمایل به ورود زودهنگام به معاملات مقاومت کنند. آنها باید تا زمان منتظر شکلگیری کامل الگوها و صدور سیگنالهای تایید منتظر بمانند. کنترل عواطف در واکنش به این الگوها بسیار مهم است، زیرا بازار ممکن است آنطور که انتظار میرود رفتار نکند. بدین ترتیب بسیار مهم است که معاملهگران واکنشهای خود را مدیریت کنند.

اشتباهات رایج در معاملات الگوی هارمونیک

اشتباهات رایج در معاملات الگوهای هارمونیک عبارتند از اندازهگیریهای نادرست نسبتهای فیبوناچی و شناسایی نادرست الگوها، ورود به معاملات بدون دریافت سیگنالهای تایید و عدم رعایت نقطه ورود و خروج. معاملهگران همچنین ممکن است به اشتباه روندهای کلی بازار را یک الگو در نظر بگیرند و برای انجام معاملات درست تصمیمگیری نکنند. اجتناب از این اشتباهات مستلزم تمرین زیاد، توجه به جزئیات و پایبندی به یک استراتژی معاملاتی دقیق است.

سخن پایانی

الگوهای هارمونیک با استفاده از اشکال هندسی و نسبتهای فیبوناچی، روشی قدرتمند و دقیق برای شناسایی احتمال معکوس شدن بازار و یا ادامه روند را ارائه میدهند. تسلط بر الگوهایی مانند گارتلی، خفاش، کوسه، سایفر، و ۰-۵ میتواند به طور قابلتوجهی استراتژیهای معاملاتی را بهبود بخشد و رویکردی ساختاریافته برای پیشبینی حرکات قیمت در بازارهای مالی پرنوسان ارائه دهد.