مدیریت سرمایه چیست؟ مدیریت سرمایه در ارز دیجیتال

در بازارهای مالی یکی از اصلیترین رکنها رعایت مدیریت سرمایه است. شما برای موفق شدن در این بازار باید بدانید چگونه سرمایه و دارایی خود را مدیریت کنید، در غیر این صورت ممکن است ضررهای پیدرپی و شرایط بحرانی را تجربه کنید. طی ضررهای مکرر شما میزان زیادی از سرمایهتان را از دست میدهید و شاید برای همیشه از بازار خداحافظی کنید. در نتیجه مدیریت ریسک و سرمایه و کنترل سود و زیانتان بسیار پراهمیت و حیاتی است. با تیم بیتفا همراه باشید تا در این مقاله بررسی کنیم که مدیریت سرمایه چیست ؟ و استراتژی مدیریت سرمایه چگونه است؟

آشنایی با مدیریت سرمایه

به دانش و مهارتی در سرمایهگذاری که به معاملهگران کمک میکند تا میزان سود و ضرر خود را کنترل کنند و همچنین ریسک خود را مدیریت کنند تا به حداکثر بازدهی و سوددهی دست پیدا کنند، مدیریت سرمایه یا Invesment Management میگویند. در تمام بازارهای مالی مدیریت سرمایه نیاز و ضروری است، از جمله کریپتو و فارکس (در مقاله کریپتو یا فارکس؟ بیشتر با تفاوت این دو بازارمالی آشنا خواهید شد.)

استراتژی در مدیریت سرمایه بستگی به شخصیت، میزان سرمایه اولیه، تجربه و ریسکپذیری شما دارد. در نتیجه بهترین و مناسبترین استراتژی در مدیریت سرمایه را خودتان باید با توجه به شرایط طراحی کنید. سرمایهگذاری در بازار ارزهای دیجیتال بسیار حرفهای و پیچیده است که اگر آن را به درستی رعایت کنید، به مرور زمان، میزان سود نسبت به ضرر شما بسیار افزایش خواهد یافت.

چرا مدیریت سرمایه ضروری است؟

اگر در بازارهای مالی فعال باشید قطعا با عبارت «مدیریت سرمایه فراموش نشود!» برخورد کردید. اکثر اساتید این حوزه یا معاملهگران حرفهای به شما توصیه میکنند که قبل از شروع یک معامله مدیریت سرمایه و مدیریت ریسک را حتما رعایت کنید. علت چیست؟ این افراد تجربه بسیاری در بازارهای مالی دارند و به همین جهت میدانند که رعایت نکردن مدیریت سرمایه در بازار ارز دیجیتال خسارتهای جبرانناپذیری را به دنبال خواهد داشت. در ادامه به چند مورد از علتهای، حیاتی بودن مدیریت سرمایه در ترید و اهداف آن میپردازیم سپس به آموزش مدیریت سرمایه خواهیم پرداخت.

حفظ سرمایه اولیه، اولین اصل در مدیریت سرمایه ارز دیجیتال

اولین و مهمترین هدف از مدیریت سرمایه در ارز دیجیتال حفظ سرمایه اولیه و داراییها است. تا اینجا مقاله باید متوجه شده باشید که با رعایت کردن تکنیکها و استراتژیهای مدیریت سرمایه در ترید باعث جلوگیری از ضررهای زیاد و از دستدادن کل سرمایه خود میشوید. به عبارتی شما قبل از انجام یک معامله آگاه هستید که به چه میزان ریسک خواهید کرد و اگر بازار طبق تحلیل شما پیش نرود حد ضرر شما چه میزان است. از این رو ضررهای کمی را تجربه میکنید و اینگونه از سودهای دیگر عقب نمیمانید.

جلوگیری از تصمیمات احساسی

شما ممکن است از ترس ضرر معامله خود را خیلی زود ببنید و حد ضرر خود را بسیار کم قرار دهید، همین امر باعث میشود که از سود عقب بمانید و مدام ضرر کنید. یا برعکس، از ترس از دست دادن سود در قله وارد معامله شوید و پس از آن بازار ریزش کند. فومو یکی از ضعفها و مشکلات اکثر معاملهگران در بازارهای مالی است که با مدیریت سرمایه و ریسک میتوان از آن جلوگیری کرد و درگیر فومو نشد.

کنترل حد ضرر و سود

شما برای داشتن یک معامله موفق باید ابتدا میزان حد سود و ضرر خود را تعیین کنید. اگر حد ضرر خود را بسیار نزدیک به قیمت ورودی خود بگذارید ممکن است قبل از صعود نمودار، به حد ضرر شما برخورد کند. یا اگر حد سود خود را بسیار بالا قرار دهید ممکن است به آن نرسیده و برگردد. برای مثال شما روی قیمت ۵۰ دلار خرید کردید و حد سود خود را روی ۱۰۰ دلار قرار دادهاید، ممکن است قیمت به ۹۰ دلار رسیده و بازگردد و به حد ضرر شما برخورد کند. اینگونه با اینکه تحلیلتان درست بوده و آن ارز افزایش قیمت داشته است اما شما با ضرر خارج شدید.

بهبود عملکرد با مدیریت سرمایه

مدیریت سرمایه در ترید باعث میشود که قبل از معامله شما به طور کامل بدانید که میخواهید چه میزان از آن ارز را بخرید و حد سود و ضرر شما به چه میزان است. اگر این تحلیلها و معاملات خود را یادداشت کنید، میتوانید به صورت هفتگی یا ماهانه عملکرد خود را مورد بررسی و تحلیل قرار دهید. به این نوع یادداشت کردن معاملات، ژورنال نویسی ترید میگویند که به مرور زمان باعث بهبود عملکرد شما در بازار و تشخیص نقاط ضعف و قوت می شود. برای اطلاع بیشتر از ژورنال ترید به مقاله مربوطه مراجعه فرمایید.

کنترل حجم معاملات

مدیریت سرمایه در ارز دیجیتال باعث کنترل حجم معاملات شما میشود؛ زیرا سرمایه شما را برای سرمایهگذاری یا معاملهکردن بین داراییهای مختلف تقسیم میکند و اجازه ریسکهای بیش از حد و هیجانی را نمیدهد. همین امر باعث میشود تا با تامل و تفکر بیشتری وارد معاملات یا سرمایهگذاریها شویم.

آموزش مدیریت سرمایه در ارز دیجیتال

برای تبدیل شدن به یک تریدر حرفهای مستلزم یادگیری و رعایت مدیریت سرمایه هستید. جهت مدیریت سرمایه در ترید خود باید به سوالهای زیر به درستی و با دقت پاسخ دهیم.

- برروی کدام ارزهای دیجیتال سرمایهگذاری کنیم؟

- چه میزان از هر ارز را بخریم؟

- چه میزان ضرر برای ما مشکلی ایجاد نخواهد کرد؟

- چقدر میتوانیم ریسک کنیم؟

- با چه مقدار از سرمایه خود وارد معامله شویم؟

- نسبت حد سود به حد ضرر خود را چقدر تعیین کنیم؟

برای پاسخ به این سوالات باید شرایط خود از جمله سرمایه اولیه، میزان ریسکپذیری و هدفمان از شروع یک معامله و سرمایهگذاری را بررسی کنیم. اگر برنامهریزی درستی برای یک معامله انجام دهیم، دیگر درگیر احساسات و تصممیات یهویی نخواهیم شد. در ادامه به بررسی چندین تکنیک و روش برای مدیریت سرمایه میپردازیم که جهت آموزش مدیریت سرمایه در ارز دیجیتال رعایت آنها ضروری است.

همه تخممرغ ها را در یک سبد نگذار

تکنیک «همه تخم مرغها را در یک سبد نگذار» را حتما یک بار به گوشتان خورده است. این تکنیک به ما میگوید که شما نباید کل سرمایه خود را در یک بازار سرمایهگذاری قرار دهید یا فقط یک ارز دیجیتال بخرید. اگر تمام سرمایه خود را در یک بازار قرار دهید، بسیار خطرناک و پرریسک است و شما ممکن است اشتباه تحلیل کرده باشید و تمام سرمایه خود را از دست دهید.

این تکنیک به شما میگوید که در بازارهای مختلف سرمایهتان را تقسیم کنید! بازارهای مالی مختلفی به جز ارزهای دیجیتال نیز وجود دارند که شامل بازار مسکن، بازار سکه و طلا، بازار فارکس و دلار یا بازار خودرو میشود که شما در تمام این بازارها میتوانید سرمایه خود را تقسیم کنید. حتی در همین بازار ارزهای دیجیتال و کریپتو نیز شما نباید روی یک ارز دیجیتال تمام سرمایه خود را قرار دهید و به امید سود در آن بازار بمانید.

انجام این روش باعث کاهش ریسک میشود. برای مثال بعضی از افراد بخشی از سرمایه خود را در بازار مسکن قرار میدهند؛ این بازار بسیار مطمن است اما شاید یک مقدار کند پیش برود. اینگونه حتی اگر کل سرمایهای که در بازارهای ارز دیجیتال قرار دادهاند را از دست بدهند، خیالشان از بابت باقی سرمایه راحت است.

حد ضرر بگذارید و به آن پایبند باشید

حد ضرر تنها مختص بازارهای ارز دیجیتال نبوده و در تمام بازارهای مالی کاربردی و بسیار پر اهمیت است. در واقع میتوان گفت مدیریت ریسک و سرمایه بدون در نظر گرفتن حد ضرر غیرممکن است و نمیتوانید بدون حد ضرر موفق شوید.

باید به درستی حد ضرر را تعیین کنید و اگر خیلی نزدیک باشد به نقطه ورود باعث از دست دادن سود و برخورد خیلی سریع به آن میشود و برعکس اگر خیلی دور قرار دهید ممکن است منجر به ضررهای زیادی شود و سرمایه زیادی را از دست بدهید.

پس آموزش حد ضرر بسیار پراهمیت است اما از حوصله این مقاله خارج است. نکته دیگری که پس از آموزش حد ضرر باید به آن دقت کنید، پایبند بودن به آن است. بعضی از کاربران زمانی که یک کندل قرمز میبینند یا زودتر از اینکه به حد ضرر برخورد کنه از معامله خارج میشوند یا از ترس رسیدن به حد ضرر آن را تغییر میدهند. پایبند بودن به حد ضرر خود امری بسیار مهم است.

به حد سودهای خود پایبند باشید

حد سود نقطه مقابل حد ضرر است. حد سود نیز یکی از نکاتی است که در تمام بازارهای مالی باید رعایت کنید. تعیین مناسب و دقیق حد سود نیاز به آموزش و یادگیری دارد. اگر حد سود را بالاتر از خطوط مقاومت قرار دهید، ممکن است قبل از برخورد با آن قیمت برگردد و شما ضرر کنید یا برعکس ممکن است بسیار آن را نزدیک قرار دهید و سود بسیار کمی محقق گردد.

پس از تعیین درست حد سود، مهمترین نکته در پایبند بودن به آن است! اگر حد سود خود را برروی خط پایین محدوده مقاومت قراردادید و زمانی که نمودار با یک کندل سبز به آن نزدیک شد، نباید دچار طمع شوید و حد سود خود را بالاتر ببرید! در این صورت ممکن است به صورت ناگهانی ریزش کند و شما ضرر زیادی را بدهید.

پس پایبند بودن به آن مهمتر از تعیین حد سود است.

رعایت نسبت ریسک به ریوارد با مدیریت سرمایه

نسبت ریسک به ریوارد به زبان ساده به این معنا است که در برابر چند درصد سود حاضر به از دست دادن چند درصد از دارایی خود هستید و چقدر میتوانید روی سرمایه خود ریسک کنید؟ به نسبت ریسک به ریوارد، نسبت سود به زیان نیز میگویند. بهترین ریسک به ریوارد یک به سه است به این معنا که در ازای سه درصد سود یک درصد ضرر ریسک کنید. به عنوان مثال فرض کنید قیمت ارز بیت کوین ۳۰ هزار دلار است. شما میخواهید وارد معامله لانگ شوید؛ اگر ریسک به ریوارد خود را یک به سه قرار دهید، حد سود شما میتواند روی قیمت ۳۰۹۰۰ دلار قرار بگیرد. در این شرایط حد سود شما ۳ درصد است. همچنین حد ضرر شما روی قیمت ۲۹۷۰۰ دلار باشد که شامل ۱ درصد ضرر است. در این صورت ریسک به ریوارد شما یک به سه است.

البته برای کسب سود در این مثال شما باید از معاملات فیوچرز استفاده کنید تا با اهرم یا همان لورج بتوانید ۳ درصد سود خود را به ۳۰ درصد سود تبدیل کنید. مدیریت سرمایه در فیوچرز نیز بسیار پراهمیت است.

تاثیر وین ریت در مدیریت سرمایه

وین ریت (Win Rate) یا همان درصد موفقیت، نشاندهنده آن است که چند درصد از معاملات ما منجر به سود شده است. برای مثال اگر ویت ریت یک شخص ۷۰ درصد باشد، به آن معنا است که به طور میانگین از هر ۱۰۰ تا معامله آن ۷۰ مورد منجر به سود شده است و ۳۰ درصد آن منجر به ضرر شده است. با محاسبه وین ریت خود میتوانید متوجه بشید که درمجموع سودده هستید یا خیر و این محاسبات باعث بهبود عملکرد شما در مدیریت سرمایه و مشخص کردن حد سود و ضرر میشود.

تکنیک ریسک فری کردن در مدیریت سرمایه

ریسک فری به صورت کلی به معنای بدون ریسک یا ریسک بسیار پایین است. برای بدون ریسک کردن معاملات خود روشهای مختلفی است. برای مثال شما میتوانید حد ضرر خود را در محدوده سود قرار دهید و با این کار بدون ضرر از معامله خارج شوید. یا اینکه به صورت پلکانی، سیو سود کنید. برای مثال اگر سرمایه شما از صد دلار به صد و بیست دلار رسید شصت دلار آن را یعنی ۶۰٪ سرمایه خود را خارج کنید؛ به عبارتی ۱۰ دلار از سود خود را ذخیره کردید و سپس حد ضرر خود را بر روی ۱۰ دلار ضرر قراردهید؛ در این صورت حتی اگر قیمت برگردد و به حد ضرر شما برخورد کند شما بدون هیچ ضرری از معامله خارج شدهاید. به این تکنیک ریسک فری کردن میگویند.

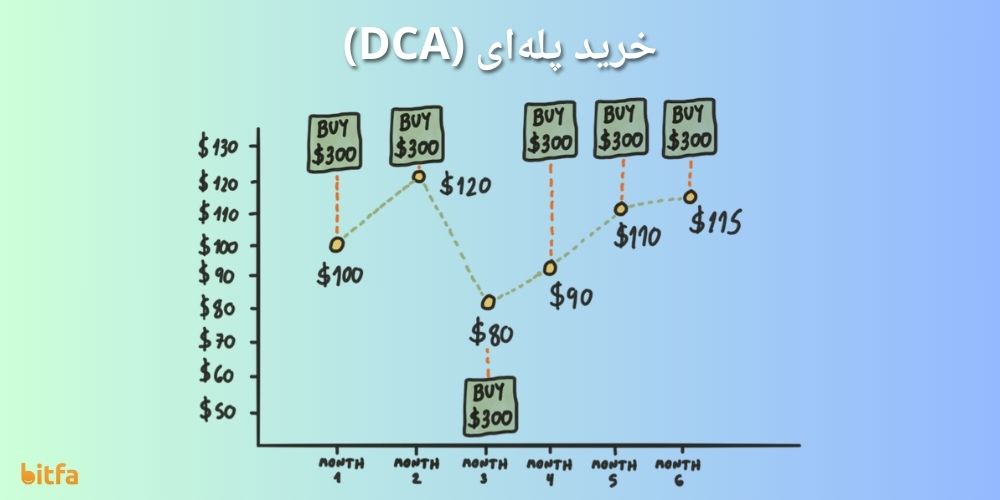

استراتژی DCA یا خرید پلهای

استراتژی خرید پلهای یک روش سرمایهگذاری است که مقدار سرمایه اولیه خود را به صورت مساوی تقسیم میکنید و در فواصل زمانی مشخص یا قیمتهای مشخص که از قبل تعیین کردید، خرید میکنید. بسته به نوع معاملات شما نقاط ورود و خروج شما میتواند متفاوت باشد.

استراتژیهای مدیریت سرمایه

شما براساس یک سری فاکتور و معیار باید بهترین استراتژی را برای خود انتخاب کنید. فاکتور اول تاثیرگذار بر استراتژی، هدف شما از معاملهگری و سرمایهگذاری است. فاکتور بعدی میزان ریسکپذیری شما است، برای مثال یک شخص با ۱۰ درصد ضرر از معاملهگری خارج میشود زیرا فشار روانی سنگینی به آن وارد شده است. اما بعضی افراد برعکس هستند و بسیار آدم ریسکپذیری هستند. فاکتور بعدی میزان سرمایه اولیه شما است، اگر سرمایه شما بخش زیادی از دارایی کلتان باشد، باید محتاطتر باشید اما اگر بخش کوچکی از کل سرمایه شما باشد، امکان ریسک پذیری است و شما میتوانید استراتژی خود را تغییر دهید. عوامل دیگری مانند نوع سرمایهگذاری شما یا طول مدت معاملات شما و … نیز بسیار موثر هستند. در ادامه به معرفی سه استراتژی اصلی مدیریت سرمایه میپردازیم. جهت آموزش کامل مدیریت سرمایه یادگیری موارد زیر لازم است.

استراتژی محتاطانه

این استراتژی مختص افراد تازهکار و بدون تجربه است و همچنین مناسب افرادی است که سرمایه بسیاری را وارد بازار کردهاند. در این استراتژی شما باید از سرمایه اولیه خود بسیار محافظت کنید و اصلا دچار ضرر نشوید مگر مقدار کم و کنترل شدهای باشد. در واقع اصل مهم این استراتژی اولویت داشتن ضرر نکردن در مقابل کسب سود است. شاید فکر کنید در این روش شما سود نمیکند اما زمانی که ضرر نکنید به مرور اعتماد به نفستان در بازار بسیار افزایش مییابد و پس از کسب تجربه میتوانید سودهای خوبی را تجربه کنید.

در این استراتژی از مواردی را باید رعایت کرد:

- اولویت ضرر نکردن از کسب سود

- انتخاب و خرید ارزهای دیجیتال با کمترین میزان ریسک

- وارد شدن به معاملات با ریسک به ریوارد بسیار پایین

- کاهش حجم معاملات در شروع کسب تجربه در بازار

- دوری کردن از هیجانات و نوسانات بالای بازار

استراتژی تهاجمی

این روش برای افراد ریسکپذیر و پرتجربه است. مزیت اصلی این روش رسیدن به سودهای بسیار زیاد و هیجانی در بازههای زمانی کوتاه مدت است. در این روش از پامپ و دامپ بازار یا نوسانات شدید آن سودهی شکل میگیرد اما نکته بسیار مهم آن است که برای کسب سود در این استراتژی نیاز به تجربه بسیاری است زیرا همانطور که در بازه زمانی کوتاه مدت سود زیادی قابل کسب است، خطر ضررهای جبران ناپذیری نیز وجود دارد.

البته با مدیریت ریسک و سرمایه این استراتژی امکانپذیر است.

استراتژی پوششی

این استراتژی مابین استراتژی تهاجمی و محتاطانه قرار دارد به صورتی که میزان ریسک شما در بازار از روش محتاطانه بیشتر و از روش تهاجمی کمتر است . در این استراتژی نیز اولویت شما حفظ سرمایه اولیه و ضرر نکردن است؛ اما کم کم با کسب سود میتوانید وارد معاملات پرریسکتر با نوساتان بیشتر شوید. میزان سودهای این معاملات از استراتژی تهاجمی کمتر است اما به مرور پس از کسب تجربه میتوانید وارد معاملات تهاجمی نیز بشوید. در واقع این استراتژی برای افرادی است که هنوز آماده استفاده از استراتژی تهاجمی نیستند و از سمتی به علت کم تجربه بودن، خطاهای بسیاری دارند و دچار ترس و طمع میشوند. در ادامه این مقاله با تیم بیتفا همراه باشید تا اشتباهات رایج معاملهگران در بازارهای مالی را مورد بررسی قرار دهیم.