الگو مثلث در تحلیل تکنیکال

الگو مثلث در تحلیل تکنیکال یکی از الگوهای مهم و کاربردی است که بیشتر میزان رخداد را در نمودار دارد که ما در این مقاله به بررسی و توضیح نکات مهم این الگو خواهیم پرداخت. پس با ما در بیتفا تا انتها این مقاله همراه باشید.

الگو مثلث چیست؟

پترن مثلث (Triangle) یکی از الگوهای پرایس اکشن و از نوع ادامهدهنده است که بهطور کلی در انتها روندهای نزولی و صعودی تشکیل میشود و پس از تکمیل الگو و شکست آن، قیمت به ادامه روند قبلی باز میگردد. اگر بخواهیم دقیقتر صحبت کنیم به این صورت است که وقتی به انتها روند نزدیک میشویم قیمت در یک بازه زمانی شروع به اصلاح میکند و این اصلاح قیمتی شبیه اشکال ریاضی که عموما مثلث است شکل میگیرد و پس از اینکه قیمت کمی استراحت کرد قیمت شروع به ادامه روند قبلی خود میکند.

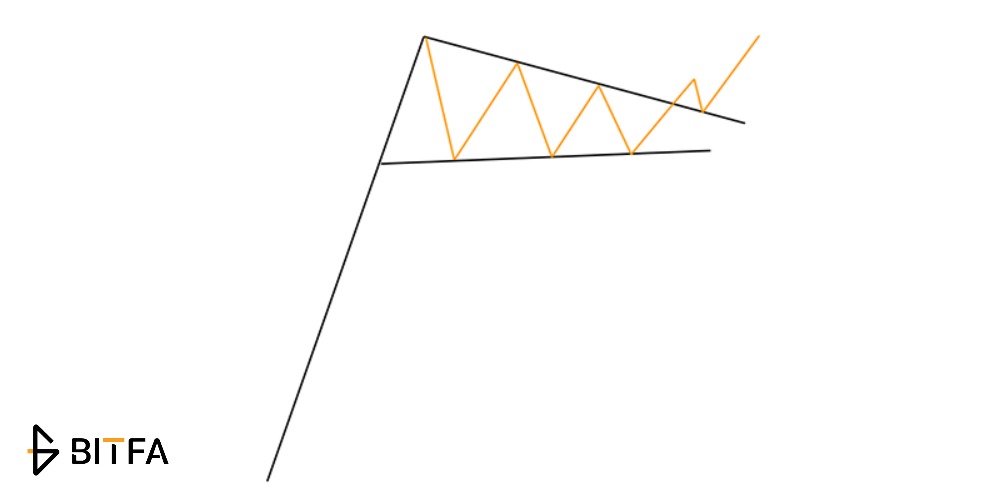

اگر به تصویر پایین نگاه کنید مشاهده میکنید که قیمت در یک روند صعودی قرار گرفته و در انتها روند شروع به شکل دادن الگو مثلث کرده و پس از شکست الگو شروع به ادامه روند صعودی کرده است.

الگوهای مثلث دارای انواع مختلفی هستند که در ادامه به بررسی تک به تک آنها خواهیم پرداخت. اولین نوع از این الگو، الگو مثلث متقارن است که میخواهیم به صورت کامل در بخش زیر آن را توضیح دهیم.

مثلث متقارن

مثلث متقارن یکی از اصلیترین و کاربردیترین الگوها است که در این الگو سقفها از سقفهای قبلی پایینتر هستند و کفها از کفهای قبلی بالاتر قرار میگیرند. علت نامگذاری این الگو هم دقیقا همین نکته بود که سقفها و کفها مخالف یکدیگر هستند. نام این الگو در زبان انگلیسی symmetrical Triangle میباشد. این الگو بسیار زیاد برای معاملهگران محبوب است و همواره از این الگو میتوان در تمامی تایم فریمها که شامل یک دقیقه تا یک ماهه شامل میشود استفاده کرد.

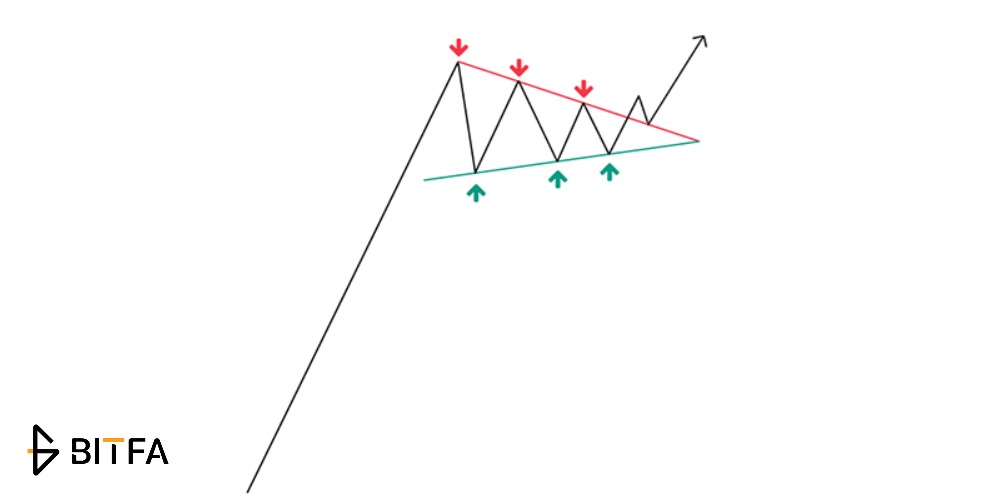

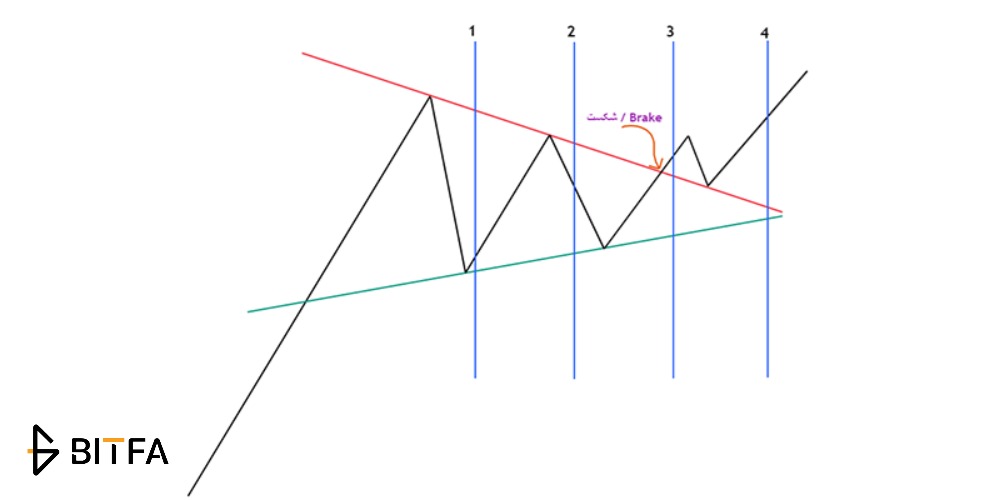

در مثلث متقارن در واقع دو ضلع در حال نزدیکشدن هستند و اگر به تصویر زیر نگاه کنید الگو مثلث متقارن را مشاهده میکنید که پس از شروع روند صعودی سقفها پایینتر از یکدیگر قرار گرفتهاند و همینطور کفها بالاتر از یکدیگر تشکیل شدهاند.

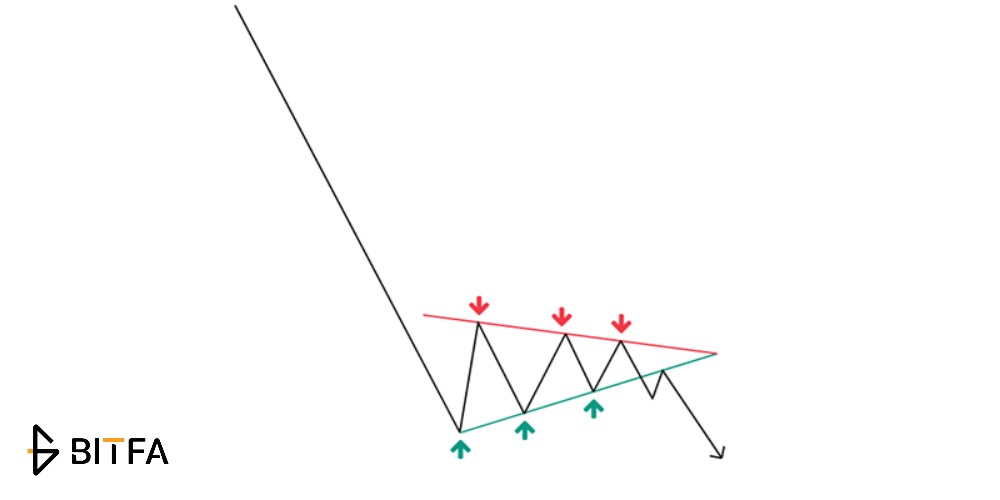

در تصویر بالا این الگو را به صورت صعودی مشاهده میکنید، اگر بخواهیم آن را به صورت نزولی رسم کنیم دقیقا به شکل همان فرم صعودی است فقط جهت آن از روند صعودی به نزولی تبدیل شده است. اگر به تصویر پایین نگاه کنید این الگو را به شکل نزولی خواهید دید:

همانطور که در تصویر بالا مشاهده میکنید این الگو به شکل نزولی رسم شده، این الگو نشان دهنده جدال و بیتکلیفی فروشندگان و خریداران است که باعث شده این الگو تشکیل شود.

نکات مهم الگو مثلث متقارن

۱- در زمان شکست از هر طرف حجم معاملات باید بررسی شود چون امکان دارد که این اتفاق یک فیک بریک یا همان (شکست جعلی) باشد.

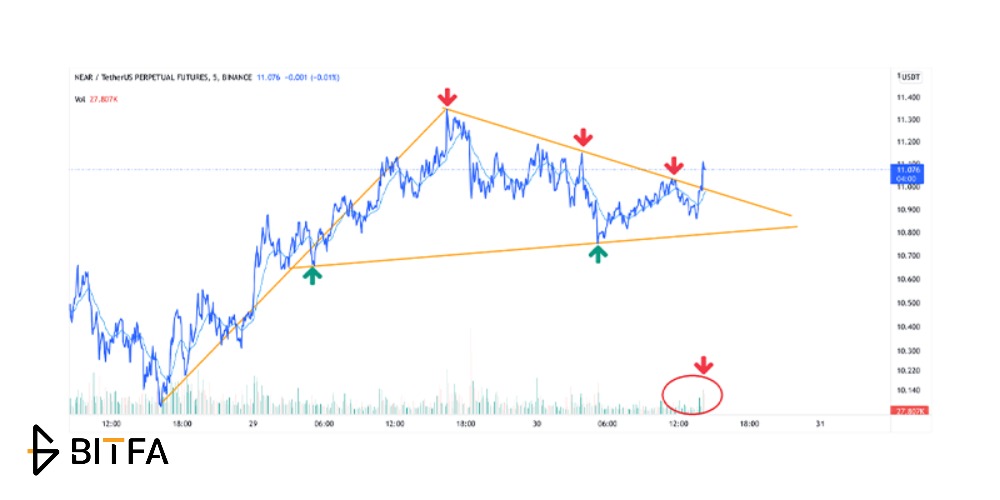

همانطور که در تصویر بالا مشاهده میکنید رمزارز NEAR را در تایم فریم ۵ دقیقه برای شما قراردادیم که یک مثلث متقارن تشکیل داده است که در زمان شکست حجم معاملات به شدت بالا رفته است. حجم معاملات با یک فلش قرمز رنگ مشخص شده است.

۲- هر چقدر اندازه الگو بزرگتر باشد قدرت الگو بیشتر است.

۳- برای معاملهکردن در جهت شکست بهتر است صبر کنید تا پولبک بزند.

۴- عموما شکست بهتر است ۴/۳ انتهایی مثلث انجام شود.

اگر بخواهیم در این مورد کمی بیشتر صحبت کنیم باید بگوییم زمانی که یک پترن مثلث تشکیل میشود معمولا بهترین نقطه شکست در ۷۰ درصد انتهایی الگو اتفاق میافتد. اگر در تصویر زیر نگاه کنید:

همانطور که در تصویر بالا مشاهده میکنید شکست در قسمت سوم مثلث اتفاق افتاده است، عموماً اگر در این ناحیه شکست رخ دهد اعتبار شکست بیشتر میشود.

روش معاملهکردن با پترن مثلث متقارن

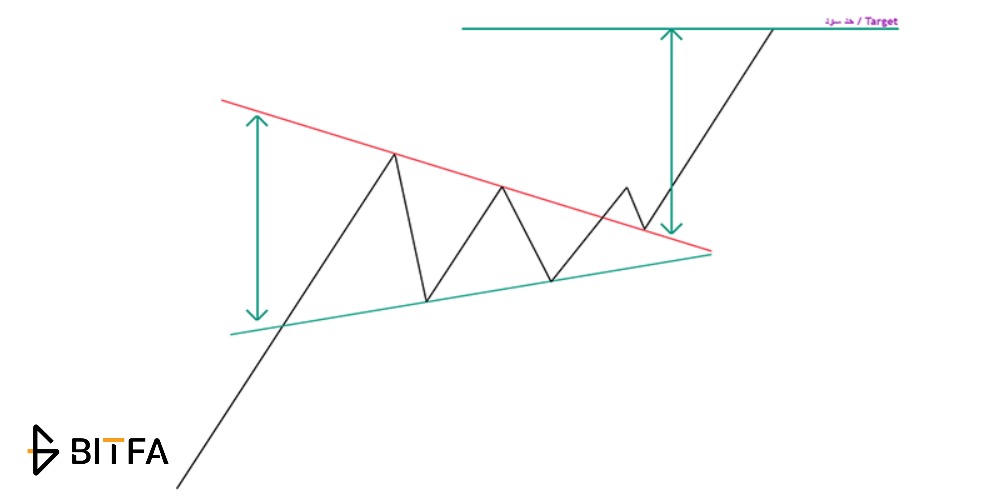

برای معاملهکردن در این روش باید صبر کنیم قیمت از داخل الگو خارج شود و در هنگام شکست میتوانیم وارد معامله بشویم و اگر هم کم ریسک معامله میکنیم میتوانیم صبر کنیم تا پولبک را به سطح شکسته شده تکمیل کند. سپس وارد معامله بشویم.

حد سود در این الگو به اندازه قاعده الگو مثلث است

حد ضرر در این الگو اگر روند صعودی است پایین تر از کف خط روند صعودی و اگر در روند نزولی باشد بالاتر از سقف خط روند نزولی است.

مثلث افزایشی

مثلث افزایشی یکیدیگر از مجموعه الگوهای مثلث است که برای معاملهگران از کاربرد بالایی برخوردار است. نام این الگو در زبان انگلیسی به معنا Ascending Triangle است.

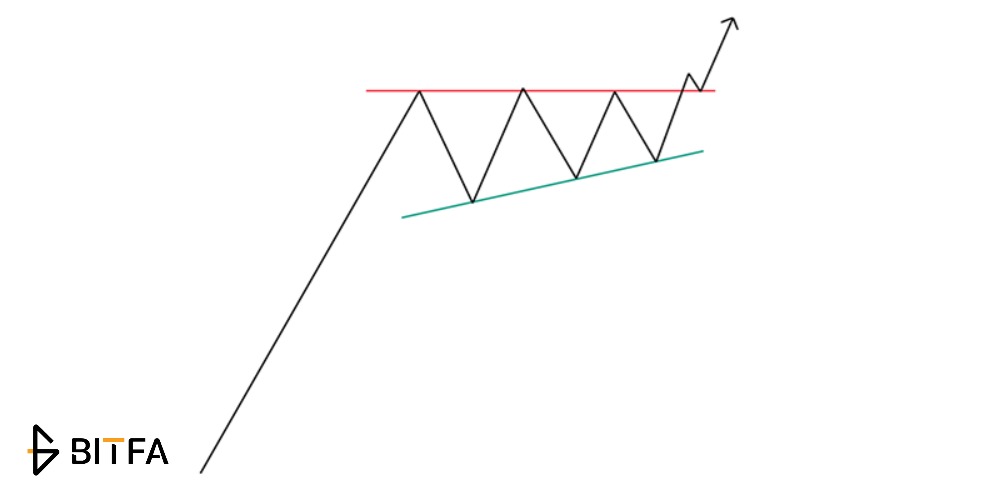

روش کار این الگو به این صورت است که یک خط افقی داریم و یک خط مورب و چون در روند صعودی هستیم، ضلع بالایی مثلث خط افقی است و ضلع پایین یک مثلث مورب است.

این الگو همانند الگو قبلی (مثلث متقارن) توانایی دارد در تایم فریم های ماهانه تا یک دقیقه استفاده شود و برای معاملهگران باعث سودآوری شود.

در تصویر زیر یک الگو مثلث افزایشی در روند صعودی را مشاهده میکنید.

در تصویر بالا مشاهده میکنیم که در روند صعودی هستیم و پترن تشکیل شد. قیمت در سقف یک سطح افقی تشکیلداد که این سقف قیمت یک محدوده مقاومت استاتیک نیز محسوب میشود. در کف (ضلع پایینی) افزایش قیمت را مشاهده میکنیم که از دیدگاه عرضه و تقاضا به این معنا است: در داخل الگو در محدوده سقف تعداد فروشندگان زیاد هستند. خریدارن در حال افزایش قیمت خرید هستند. زمانی که سفارش های فروش تمام شود این سد مقاومتی میشکند که این اتفاق باعث تشکیل این پترن میشود.

این الگو از نظر روش معامله دقیقا شبیه الگو مثلث متقارن است و همینطور از نظر نکات کاملا شبیه به مثلث متقارن تعریف میگردد.

مثلث کاهشی

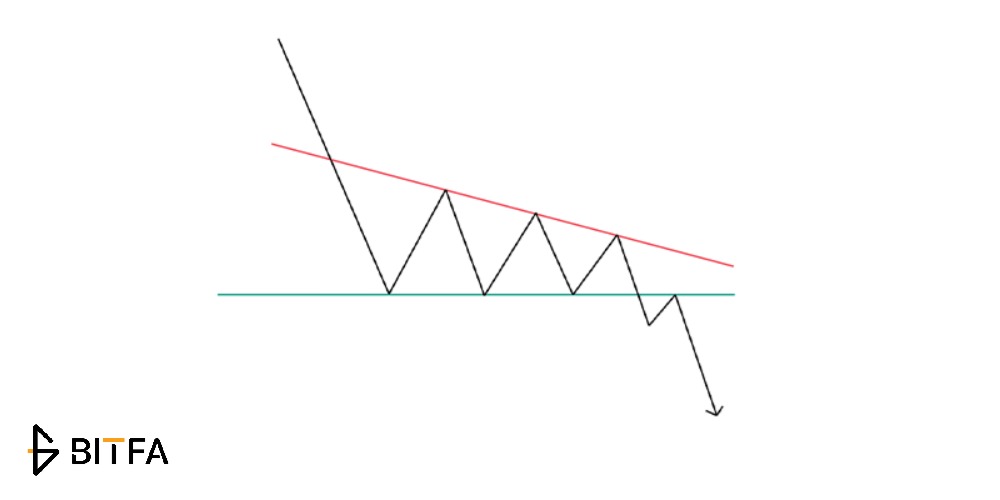

مثلث کاهشی یا همان Triangle Descending از نظر اشکال کاملا متضاد پترن مثلث افزایشی است، با این تفاوت که در مثلث کاهشی ضلع پایینی عمود است و ضلع بالایی یک خط مورب است.

روش کار این پترن به این صورت است که یک خط افقی داریم و یک خط مورب و چون در روند نزولی هستیم، ضلع بالایی مثلث خط مورب است و ضلع پایین مثلث یک خط افقی و یا یک محدوده استاتیک است. این الگو همانند الگو قبلی (مثلث افزایشی) توانایی دارد در تایم فریم های ماهانه تا یک دقیقه استفاده شود و برای معاملهگران باعث سودآوری شود.

در تصویر پایین یک مثلث کاهشی را مشاهده میکنید.

روش معامله در این پترن دقیقا شبیه به الگو های قبلی میباشد با این تفاوت که در صورت شکست قیمت از ضلع پایین میتوانیم وارد معامله فروش بشویم.

مزایا و معایب استفاده از الگو مثلث در تحلیل تکنیکال

استفاده از این پترن در تحلیل تکنیکال میتواند مزایا و معایب مخصوص به خود را داشته باشد. در این بخش ابتدا مزایا و سپس برخی معایب استفاده از این پترن را مرور خواهیم کرد.

مزایای استفاده از پترن مثلث

الگوی مثلث دارای ظاهری ساده است که به راحتی میتوان آن را در نمودار قیمتی پیدا کرد. برخی از مزایای آن عبارتاند از:

- نسبت بالای ریسک به ریوارد: در این پترن نسبت ریسک به ریوارد معامله بیشتر از سایر الگوهای دیگری مانند الگوهای هارمونیک است.

- قابل استفاده بودن در تایم فریمهای مختلف: از الگوی مثلث میتوانید در تایم فریمهای مختلف استفاده کنید.

- نقاط خروج واضح برای ورود و خروج از معامله: با توجه به رسم ساده آن میتوان نقاط واضحی برای ورود و خروج اکثر معاملات را به سادگی تعیین کرد.

- قابل ترکیب بودن با سایر اندیکاتورها: این پترن را میتوانید با اندیکاتورهایی مانند اندیکاتور مک دی و یا اندیکاتور RSI ترکیب کنید و از آن تست بگیرید.

معایب احتمالی استفاده از الگو مثلث

الگوی مثلث ممکن است در برخی موارد معایبی در سیستم معاملاتی شما ایجاد کند. برخی از این معایب را در ادامه مرور میکنیم.

- احتمال وجود خطا در سیگنال دهی: در برخی موارد ممکن است قیمت خلاف جهت شکست مثلث حرکت کند. پس باید حتماً با مدیریت سرمایه درست و اصولی از آن استفاده کنید.

- عدم کیفیت لازم در تایم فریمهای کوچک: در تایم فریمهای کوتاه به دلیل وجود نوسانات شدیدتر این پترن معمولاً خطاهایی دارد.

- نمیتواند تنها عامل ورود به معامله باشد: از پترن مثلث نمیتوان به عنوان تنها عامل برای ورود معامله استفاده کرد و باید حتماً به سایر اندیکاتورها و پارامترهای مختلف توجه داشت.

- احتمال رسم نامناسب آن توسط کاربر وجود دارد: با توجه به اینکه رسم این پترن روی نمودار توسط کاربران رخ میدهد ممکن است در شناسایی و رسم آن اشتباهاتی رخ دهد.

نتیجهگیری

در این مقاله سعی کردیم به صورت کامل نکات مهم الگو مثلث را برای شما بیان کنیم. این پترن در کنار الگوهایی مانند الگو پرچم و یا کندل چکش دارای کارایی بالایی برای ورود و خروج از معامله است. سیار بسیار برای معاملهگران کاربردی هستند و میتوانیم به راحتی از آنها کسب سود کنیم.

تنها نکته مهم این الگوها این است که با یک احتمال ۷۰ درصدی احتمال وقوع دارند پس تلاش کنید که از این الگوها صرفاً به عنوان یک مولفه استفاده نکنید.

امیدوارم این مقاله برای شما کاربردی بوده باشد.