لیکوئیدیتی (Liquidity) چیست؟ تعریف نقدینگی در رمز ارزها

نقدینگی اصلیترین نقش را در انجام معاملات ایفا میکند؛ در توضیحی مختصر نقدینگی به میزان آسانی نقد کردن، فروش و یا تبدیل یک کالا “بدون آن که ارزش خود را از دست دهد” اشاره میکند. میزان نقدینگی (Liquidity) یک کالا (ارز، سهام یا هر چیز دیگر) یکی از مهمترین معیارهایی است که قبل از سرمایه گذاری باید به آن دقت کنیم. در واقع این میزان تعیین میکند که بازار یک کالا تحمل چه میزان سرمایهای را دارد و چه دیدگاهی باید نسبت به آن بازار داشته باشیم. اما نقدینگی چیست؟ نقش Liquidity در صرافیهای غیر متمرکز چیست؟ چگونه نقدینگی برای یک رمزارز ایجاد میشود و چگونه میتوان این میزان را افزایش داد؟

در ادامه این مقاله با بیتفا همراه باشید تا به تمام سوالات ذکر شده پاسخ دهیم. داشتن یک ذهنیت درست نسبت به نقدینگی مطمئناً میتواند در هنگام سرمایه گذاری در هر بازاری دیدگاهای دقیقتر به شما بدهد.

نقش نقدینگی در ایجاد بازار

کلمه نقدینگی تقریباً برای همه آشناست؛ هر کالایی برای آن که ارزش واقعی خود را پیدا کند باید خریدار یا به اصطلاح نقدینگی داشته باشد. نقدینگی یک کالا به میزان سرمایهای اشاره دارد که سرمایه گذاران در بازار آن کالا قرار دادهاند و حاضر هستند برای آن پرداخت کنند. وجود نقدینگی کافی به این منظور است که دارایی لازم برای تبدیل ارز یا کالای شما وجود داشته باشد و بدون آن که تاثیری بر روی قیمت بگذارید، بتوانید دارایی خود را به فروش برسانید. خیلی ساده و سنتی به این قضیه نگاه کنیم؛ فرض کنید کشاورزی ۱۰ تن گندم دارد و قیمت گندمهای خود را برای مثال هر کیلوگرم معادل ۱۰ هزار تومان تعیین میکند. زمانی که نقدینگی (خریدار) با قیمت اعلام شده تا حد کافی وجود داشته باشد میتوانیم بگیم نقدینگی کافی برای گندم این کشاورز وجود دارد و بدون آن که مجبور شود قیمت خود را تغییر دهد میتواند تمام ۱۰ تن را با قیمت اعلام شده به فروش برساند. اما در شرایطی که خریدار با این قیمت وجود نداشته باشد (به عبارتی دیگر نقدینگی وجود نداشته باشد) مجبور است قیمت خود را کاهش دهد تا میزانی که بتواند خریدار یا نقدینگی لازم را پیدا کند.

این مثال در مقیاسی بسیار کوچک و صرفاً برای درک راحتتر ذکر شد؛ در ادامه به مفهوم نقدینگی در بازار رمز ارزها خواهیم پرداخت.

نقدینگی در بازار ارزهای دیجیتال

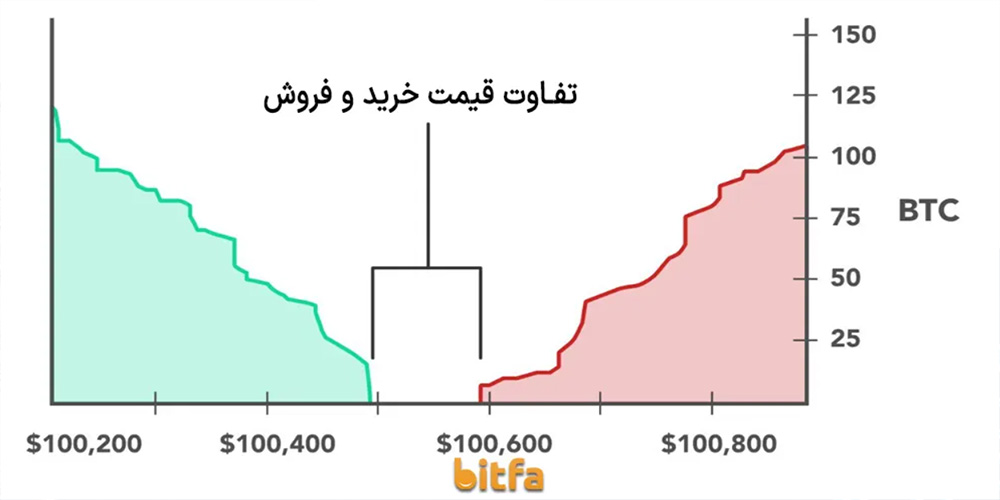

اجازه دهید با یک مثال در بازار رمز ارزها مفهوم نقدینگی را توضیح دهیم. شما فرض کنید یک واحد بیتکوین دارید و میخواهید آن را بفروشید، وقتی به بازار یا همان صرافیها مراجعه میکنید، با یک قیمت بازار (Market price) مواجه میشوید. این میزان در واقع بالاترین قیمتی که برای بیت کوین نقدینگی در جهت خرید وجود دارد (یا درواقع پایینترین قیمت که نقدینگی برای فروش وجود دارد) را نشان میدهد. برای مثال اگر قیمت بازار ۲۶۵۰۰ دلار باشد به این منظور است که بالاترین قیمتی که خریدار و یا به اصطلاح نقدینگی خرید دارد قیمت ۲۶۵۰۰ دلار است. اگر شما قصد فروش بیت کوینهای خود را در قیمت ۲۸۵۰۰ داشته باشید باید یک سفارش با این قیمت ایجاد کنید اما سفارش شما در آن لحظه انجام نخواهد شد زیرا نقدینگی لازم در اون قیمت وجود ندارد و باید صبر کنید تا توسط یک خریدار نقدینگی لازم در آن محدوده قیمتی ایجاد شود.

این موضوع به صورت متقابل است؛ به این منظور که اگر شما به عنوان خریدار به صرافی مراجعه کنید و در حالی که قیمت بازار ۲۶۵۰۰ دلار است، قصد خرید بیت کوین با قیمت ۲۴۵۰۰ دلار را داشته باشید، باید یک سفارش ایجاد کنید و منتظر ایجاد نقدینگی در قیمت مورد نظر باشید. این موضوع به این دلیل است که در زمان ثبت سفارش نقدینگی لازم فروش در محدوده قیمتی مورد نظر شما وجود ندارد و باید منتظر بمانید تا فروشندهای نقدینگی لازم را ایجاد شود.

در نظر داشته باشید زمانی که شما قصد خرید یا فروش یک ارزی را دارید باید در طرف مقابل یک کاربر با هدفی عکس شما وجود داشته باشد و نقدینگی مورد نظر شما را تامین کند. به این منظور که اگر شما میخواهیم یک واحد بیت کوین را با قیمت ۲۶۵۰۰ دلار به فروش برسانید، باید طرف مقابل کاربری وجود داشته باشد که قصد خرید یک واحد (یا بیشتر) بیت کوین با قیمت ۲۶۵۰۰ دلار (یا بیشتر) را داشته باشد. در اصل نقدینگی است که امکان انجام معاملات را مهیا میکند و در هر بازاری برای انجام معاملات به نقدینگی نیاز است.

در این ساز و کار، خریداران و فروشندگان داراییهای خود را تحت یک سفارش در بازارهای متمرکز قرار میدهند و از این طریق نقدینگی لازم در جهت انجام معاملات را ایجاد میکنند. هر چقدر حجم این سفارشات در محدوده قیمتی فشردهتری بیشتر باشد، نقدینگی بالاتری برای آن رمزارز یا سهام وجود خواهد داشت. ساز و کار ذکر شده، بازار مبتنی بر دفتر سفارشات (Order book) و نقدینگی ایجاد شده توسط سفارش گذاران را شرح میدهد. این ساز و کار کاربرد گستردهای در تمام سیستمهای معاملاتی سنتی و متمرکز از جمله صرافیهای متمرکز (CEX) و سازمان بورس دارد. اما در بازار کریپتو به دلیل استفاده از فناوری بلاکچین و قراردادهای هوشمند سبک جدید از انجام معاملات با نوآوری در نحوه ایجاد و تامین نقدینگی توسعه یافته است که در ادامه به آن خواهیم پرداخت.

Liquidity در صرافی های غیر متمرکز چگونه ایجاد میشود؟

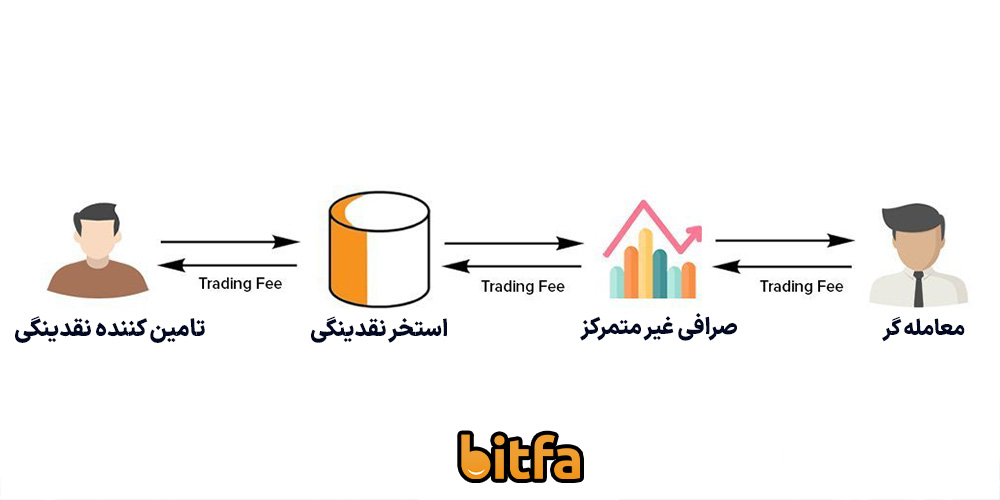

در سبک معاملاتی دکس تریدینگ ما همواره با استخرهای نقدینگی سروکار داریم و نقدینگی ایجاد شده در این استخرها اهمیت بسیار بالایی در معاملات ما دارد. نقدینگی مورد نیاز برای پیشبرد اهداف معاملاتی صرافیهای غیر متمرکز در استخرهای نقدینگی تامین و ذخیره میشود. Liquidity در صرافیهای غیر متمرکز عمدتاً به صورت جفت ارزی و برای یک استخر نقدینگی خاص تامین میشود؛ به این صورت که حجم دلاری برابری از دو رمزارز در استخر نقدینگی (قرارداد هوشمند) خاصی قرار میگیرد.

نقدینگی توسط کاربرانی تحت عنوان تامین کننده نقدینگی (Liquidity Provider) تامین میشود. برای مثال استخر نقدینگی BNB-BUSD صرافی پنکیک سواپ را در نظر داشته باشید؛ در این استخر تامین کنندههای مختلف در مجموع ۹۵ میلیون دلار (در زمان نگارش این مطلب) نقدینگی تامین کردهاند. در نتیجه در این استخر ۴۷.۵ میلیون دلار (۵۰ درصد از کل) ارز BUSD و ۴۷.۵ میلیون دلار (۵۰ درصد از کل) ارز BNB وجود دارد. با توجه به قیمت هر کدام میتوان نتیجه گرفت در این استخر ۴۷.۵ میلیون واحد ارز BUSD و حدود ۱۵۸.۳ هزار واحد ارز BNB (با در نظر گرفتن ۳۰۰ دلار قیمت هر واحد BNB) وجود دارد. نسبت قیمتی این دو رمزارز با توجه به نسبت تعدادی آنها تعیین میشود و کاربران میتوانند با قرار دادن داراییهای خود در این استخر و برداشت ارز مورد نظر به معامله داراییهای خود بپردازند. در این استخر با قرار دادن هر واحد BNB میتوان ۳۰۰ واحد BUSD برداشت کرد و برعکس (با در نظر گرفتن نسبت ۱ به ۳۰۰ تعداد هر هر کدام از ارزها در استخر).

این ساز و کار بازار ساز خودکار (AMM) نام دارد و کاربرد بسیار گستردهای در صرافیهای غیر متمرکز دارد (برای اطلاعات بیشتر در رابطه با این مکانیزم پیشنهاد میکنم مقاله “آشنایی با مکانیزم AMM و کاربرد آن در صرافی های غیرمتمرکز” را از سایت بیتفا مطالعه کنید). در این ساز و کار نقدینگی اهمیت بسیار بالایی دارد؛ کاربران هر بار با انجام معامله یکی از دو رمزارز را برداشته و به همان نسبت دیگر ارز را در آن استخر قرار میدهند. با انجام این کار هر بار نسبت حجمی ارزها و در نتیجه نقدینگی موجود از هر کدام تغییر میکند. هر چقدر میزان نقدینگی بالاتر باشد کاربران با خیال راحت تر و با تغییر نسبتی کمتری میتوانند معامله خود را انجام دهند و امکان تغییر قیمت کمتر میشود. در نتیجه میزان نقدینگی در استخرهای نقدینگی اهمیت بالایی دارد و هر چقدر بالاتر باشد کاربران میتوانند آن جفت ارز را راحتتر معامله کنند و قیمت آن رمزارز برای پذیرش تغییرات به دارایی بیشتری نیاز دارد.

نقدینگی چه اهمیتی در استخرهای نقدینگی دارد؟

در یک استخر نقدینگی هر چقدر میزان Liquidity بالاتر باشد حجم بالاتری از اون ارز را میتوانیم بدون تغییر قیمت خرید و فروش کنیم. ارزهایی که نقدینگی پایینی دارند ریسک بالاتری دارند؛ برای مثال ارزی که کل نقدینگی موجود در استخر آن ۲۰۰ هزار دلار است، با یک خرید یا فروش چند هزار دلاری میتواند شاهد تغییرات قیمتی شدیدی باشد. اما استخرهایی که چند میلیون دلار نقدینگی دارند ظرفیت تحمل بالاتری در جهت تغییرات قیمتی دارند و با هر خرید و فروشی شاهد تغییرات قیمتی چشم گیری نمیشوند. در ادامه به بررسی و آشنایی با تعدادی از اصطلاحات رایج و مرتبط با استخرهای نقدینگی خواهیم پرداخت.

لغزش قیمتی (Slippage) چیست؟

اسلیپیج به حداکثر میزان لغزش قیمت میان قیمت بازار و قیمت معامله شده اشاره دارد. برای مثال ارزی را در نظر بگیرید که قیمت بازار آن ۱۰ دلار باشد؛ زمانی که لغزش قیمی را بر روی ۵ درصد قرار میدهید به این معناست که حاضر هستید این ارز را با ۵ درصد نوسان قیمتی (برای مثال ۱۰.۵ دلار در زمان خرید و ۹.۵ دلار در زمان فروش) معامله کنید. این موضوع در صرافیهای غیر متمرکز رایجتر است، گاهی برای انجام یک معامله باید میزان اسلیپیج را بالاتر ببرید تا آن تراکنش انجام شود. این موضوع در استخرهایی با میزان نقدینگی پایین بیشتر اتفاق میافتاد.

اما اسلیپیج در صرافیهای متمرکز نیز وجود دارد. بالاتر با سفارش گذاری آشنا شدیم؛ برای مثال ممکن است سفارشهای خرید برای بیتکوین به این صورت باشد :

در مجموع ۱۰ میلیون دلار بر روی قیمت ۲۶۵۰۰ دلار

در مجموع ۸ میلیون دلار بر روی قیمت ۲۵۵۰۰ دلار

در مجموع ۷ میلیون دلار بر روی قیمت ۲۴۵۰۰ دلار

در این صورت اگر نهنگی قصد فروش ۲۰ میلیون دلار بیت کوین داشته باشد، صرافی ابتدا ۱۰ میلیون دلار به سفارشهای ۲۶۵۰۰ دلاری میفروشد، سپس ۸ میلیون دلار را به سفارشهای ۲۵۵۰۰ دلاری و سپس ۲ میلیون باقی مانده را به سفارشهای ۲۴۵۰۰ دلاری میفروشد. این موضوع باعث میشود بخشی از معامله حدود ۸ درصد پایین تر از قیمت بازار در زمان قرار دادن سفارش فروش توسط نهنگ به فروش برسد به اصطلاح به این میزان اسلیپیج گفته میشود. در صرافیهای متمرکز زمانی که حجم معامله نسبت به حجم سفارشات بالاتر میرود و باعث تغییر قیمتی میشود درواقع اسلیپیج ایجاد میشود. برای ارزهایی که نقدینگی بالاتری دارند کمتر شاهد این اتفاق هستیم.

Price impact در استخرهای نقدینگی چیست؟

پرایس ایمپکت در صرافیهای غیر متمرکز نوعی کارمزد در جهت تنظیم قیمت است. در استخرهای نقدینگی با هر خرید و فروشی نسبت قیمتی تغییر کرده و ممکن است باعث شود تامین کننده متضرر شود. در جهت جلوگیری از این مشکل نوعی کارمزد ایجاد شده است که بخشی از معامله را به عنوان کارمزد میگیرد تا نسبت قیمتی را تنظیم کند. این نوع کارمزد درصدی از کل معامله است که در حالت عادی میزان بسیار کمی است، این میزان با توجه به نسبت حجم معامله به حجم نقدینگی استخر تعیین میشود. در شرایطی که حجم معامله بالا یا نقدینگی استخر پایین باشد میزان Price impact بالاتر میرود.

نقدشوندگی چیست؟

نقدشوندگی به میزان راحتی یک کالا برای نقد شدن بدون تغییر قیمت اشاره دارد. به این منظور که هرچقدر نقدینگی برای یک کالا بالاتر، معامله آن کالا با قیمت ثابت راحتتر است و در نتیجه میزان نقدشوندگی بالاتری دارد. هر چقدر یک رمزارز یا سهام نقدشوندگی بهتری داشته باشد میتواند ریسک کمتری برای سرمایهگذاری داشته باشد و تحمل دارایی بیشتری را خواهد داشت. نقدشوندگی ارتباط مستقیم با میزان Liquidity دارد و هر چقدر این میزان برای یک رمزارز بالاتر باشد در نتیجه نقدشوندگی مناسبتری نیز خواهد داشت.