ارز LQTY چیست؟ بررسی پروژه Liquity

با ظهور پروتکل لیکوییتی (Liquity) انقلابی در حوزه امور مالی غیرمتمرکز (Defi) و وام دهی رخ داد. تا قبل از این پلتفرم غیرمتمرکز، نرخ وثیقه بسیار بالا بود اما این پلتفرم نسبت وثیقه را به ۱۱۰٪ کاهش داده است. همین امر باعث محبوبیت روزافزون آن شده است. تیم بسیار متخصص و حرفهای آن نیز از موارد دیگر موفقیت این پروژه وام دهی است. در ادامه با تیم بیتفا همراه باشید تا بررسی کنیم پروتکل لیکوییتی چیست؟ و چگونه کار میکند؟

پروژه لیکوییتی (Liquity) چیست؟

لیکوییتی (Liquity) یک پروتکل وام دهی غیرمتمرکز است که به کاربران اجازه میدهد با استفاده از ارز اتریوم (ETH) بدون بهره وام بگیرند. لیکوییتی انقلابی در حوزه امور مالی غیرمتمرکز (Defi) ایجاد کرده است. این وامها در قالب LUSD، استیبل کوین خود Liquity داده میشود. این پروتکل همچنین دارای توکن دیگری به نام LQTY است که در ادامه این مقاله به بررسی دقیقتر آن میپردازیم.

لیکوییتی که در سال ۲۰۱۹ آغاز شد و در سال ۲۰۲۱ راهاندازی شد، یک ویژگی منحصر به فرد دارد: نسبت وثیقه یا همان نرخ وثیقه آن بسیار پایین است و مقدار آن ۱۱۰% است. این بدان معناست که اگر مقدار اتر(ETH) شما به زیر این سطح کاهش یابد، ممکن است فروخته شود یا به عبارتی لیکویید خواهید شد. این نرخ به نسبت پلتفرمهای وامدهی دیگر مانند Compound بسیار کمتر است و Liquity را در دسترستر میکند.

آنچه Liquity را متمایز میکند، ماهیت غیر حضانتی آن است. این بدان معناست که کلیدهای خصوصی شما را کنترل نمیکند و در نتیجه به امنیت آن می افزاید. این پروتکل بر روی قراردادهای هوشمند غیرقابل تغییر اجرا می شود و شفافیت و ثبات را تضمین میکند. هیچ نهاد حاکمی مانند DAO در Liquity وجود ندارد، بنابراین قوانین ثابت میمانند.

پلتفرم لیکوییتی بسیار متفاوت است زیرا رابط کاربری ثابتی ندارد و به شما اجازه میدهد رابط کاربری مختص خود را بسازید. این کار منجر به تولید انواع تجربیات کاربر میشود. این ویژگی لیکوییتی به محبوبیت آن میافزاید.

به طور کلی، پلتفرم Liquity به دلیل دسترسی آسان، ساختار ایمن، عملیات منسجم، و توسعه ظاهری کاربر پسند است که آن را به یک عضو مهم در فضای DeFi تبدیل کرده است.

تیم سازنده لیکوییتی (Liquity)

رهبری Liquity توسط تیمی از متخصصین در سوابق تحصیلی متنوع است. مدیر عامل مایکل اسووبودا، تجربه فنی گستردهای را به ارمغان میآورد و چشم انداز استراتژیک Liquity را هدایت میکند. رابرت لاوکو، بنیانگذار، رئیس تحقیقات است که درک عمیق خود از قانون را با نوآوری بلاکچین ترکیب میکند. ریک پاردو، یکی از بنیانگذاران و مهندس ارشد، دانش خود را در فیزیک و اقتصاد به کار میگیرد تا پیشرفتهای فناوری را پیش ببرد. Bingen Eguzkitza، به عنوان رئیس توسعه، تیزبینی ریاضی و بینش فلسفی خود را برای تقویت فنآوریهای باطنی مشارکت میدهد. این رهبران با هم، مسیر Liquity را شکل میدهند و تخصص فردی خود را در بلاکچین با طیف گستردهای از رشتههای دانشگاهی ادغام میکنند. تلاشهای مشترک آنها برای رشد و موفقیت Liquity در فضای غیرمتمرکز مالی نقش اساسی دارد.

Liquity چگونه کار میکند؟

این پلتفرم وام دهی غیرمتمرکز بر روی بلاکچین اتریوم ساخته شده است. برای دریافت وام در پلتفرم لیکوییتی، ابتدا یک Trove ایجاد میکنید که در آن مقداری ارز اتریوم (ETH) را به عنوان وثیقه سپرده گذاری میکنید. سپس LUSD، استیبل کوین Liquity را در مقابل این وثیقه قرض میگیرید. بخش مهمی از مدیریت Trove شما این است که اطمینان حاصل کنید که نرخ وثیقه شما بالای ۱۱۰٪ باقی میماند. این نرخ مقدار ETH شما در برابر LUSD است که قرض میکنید.

حال، بیایید به بررسی بخشهای عملکردی اصلی Liquity بپردازیم:

۱.مدیریت Trove در پلتفرم لیکوییتی

Trove در پلتفرم لیکوییتی جایی است که سفر وام گرفتن شما آغاز میشود و ادامه مییابد. این یک حساب شخصی است که به آدرس اتریوم شما مرتبط است و میزان وثیقه ETH و میزان بدهی LUSD شما را در خود جای داده است. مدیریت موثر Trove خود شامل متعادل کردن این دو عنصر است. نظارت و بررسی منظم، به ویژه در پاسخ به تغییرات قیمت ETH، بسیار کلیدی است. سالم نگه داشتن نرخ وثیقه برای جلوگیری از لیکویید شدن بسیار ضروری است. این مدیریت برای حفظ سرمایه شما در پلتفرم لیکوییتی است.

۲.نرخ وثیقه در پلتفرم وام دهی Liquity

نسبت وثیقه، که به طور ایده آل بالای ۱۱۰ درصد حفظ میشود، هسته مرکزی این پلتفرم است. این بدان معناست که ارزش وثیقه ETH شما را با بدهی LUSD شما مقایسه میکند. هنگامی که بازار نوسان میکند و ارزش اتریوم کاهش مییابد، نرخ وثیقه شما میتواند کاهش یابد و خطر لیکویید شدن را به همراه داشته باشد. باقی ماندن بالای ۱۱۰ درصد بسیار مهم است، زیرا پایین آمدن آن باعث لیکویید شدن میشود؛ زیرا شما ETH خود را برای پوشش بدهی LUSD از دست میدهید. درک و مدیریت این نسبت برای محافظت از داراییهای شما در برابر نوسانات بازار و حفظ موقعیت شما در پلتفرم لیکوییتی بسیار مهم است.

۳.بررسی مکانیزم بازخرید در لیکوییتی

مکانیزم بازخرید لیکوییتی به دارندگان LUSD اجازه میدهد تا توکنهای خود را با اتریوم (ETH) در هر زمان مبادله کنند. ارزش هر توکن LUSD ارزشی برابر با ۱ دلار ETH دارد، البته منهای یک کارمزد ناچیز میشود. این فرآیند به ویژه Troveهایی با کمترین نرخ وثیقه را هدف قرار میدهد. سپس از LUSD بازخرید شده برای پرداخت بدهیهای خود استفاده میکند و در ازای آن وثیقه ETH آنها را میگیرد. صاحبان Trove ضرر خالص را تجربه نمیکنند؛ آنها مقداری ETH را از دست میدهند اما بدهی خود را نیز کاهش میدهند. این مکانیزم به حفظ کف قیمت LUSD در ۱ دلار کمک میکند. علاوه بر این، بر هزینههای وام گیری تأثیر میگذارد و عرضه LUSD را متعادل میکند. صاحبان Trove میتوانند وثیقه خود را برای جلوگیری از هدف بازخرید نظارت و تنظیم کنند، به خصوص زمانی که قیمت LUSD به زیر ۱ دلار کاهش مییابد.

۴.حالت بازیابی (Recovery Mode)

حالت بازیابی، حفاظت نقدینگی در برابر خطرات سیستمیک است. زمانی ایجاد میشود که نسبت کلی وثیقه سیستم به زیر ۱۵۰ درصد کاهش یابد. در این حالت، Troves با نسبت وثیقه زیر ۱۵۰٪ واجد شرایط لیکویید شدن میشوند. این مکانیزم به وامگیرنده کمک میکند در هنگام رکود بازار دچار ضرر نشود. همچنین این مکانیزم ریکاوری باعث میشود شما بالاتر از حد ۱۵۰ درصد بمانید که همین امر باعث جلوگیری از لیکویید شدن در هنگام نوسانات شدید بازار است. شما به راحتی میتوانید از ثبات وضعیت مالی خود در این پلتفرم اطمینان حاصل کنید. سیستم لیکوییتی به صورتی طراحی شده است که شما تا حد امکان وارد این حالت بازیابی نشوید.

بررسی کاربردهای لیکوییتی

پلتفرم Liquity چندین مورد استفاده کلیدی را ارائه میدهد که هر کدام به حوزه امور مالی غیرمتمرکز (DeFi) کمک میکند. در ادامه به بررسی چندتا از مهمترین کاربردهای آن میپردازیم.

۱.وام گرفتن از لیکوییتی

لیکوییتی یک پلتفرم وام دهی است پس در نتیجه اصلیترین کاربرد این پلتفرم، قرض گرفتن LUSD با سپرده گذاری اتریوم (ETH) به عنوان وثیقه است. علت علاقه و جذب وام گیرندگان به این پلتفرم مواردی مانند زیر است:

عدم نرخ بهره متغیر، پرداخت تنها یک بار کارمزد، نرخ وثیقه بسیار کمتر و غیره.

همین موارد باعث پیشی گرفتن لیکوییتی از دیگر پلتفرمهای وام دهی شده است. این کارآیی به کاربران این امکان را میدهد که به LUSD بیشتری به ازای هر دلار ETH دسترسی داشته باشند.

۲.استخر پایداری

استخر پایداری (Stability Pool) به عنوان مکانیزم لیکوییتی برای حفظ پرداخت بدهی سیستم عمل میکند. کاربران میتوانند LUSD را به این استخر واریز کنند و در ازای آن، پاداشهای ETH را همراه با پاداشهای LQTY اضافی دریافت کنند. این ویژگی تضمین میکند که عرضه LUSD پشتیبانی میشود، و یک دفاع قابل اعتماد در برابر بیثباتی در سیستم ارائه میکند.

۳.استیک کردن توکن LQTY

یکی دیگر از کاربردهای این پلتفرم استیکینگ توکن آن است. همانطور که گفتیم این شبکه دو توکن LQTY و LUSD را ارائه میدهد. کاربران میتوانند توکنهای LQTY خود را برای کسب جوایزی که از هزینههای انتشار و بازخرید به دست میآیند، به اشتراک بگذارند. کارمزدهای صدور بر حسب LUSD هستند و زمانی اتفاق میافتند که LUSD قرض گرفته میشود، در حالی که کارمزد بازخرید بر حسب ETH است وقتی LUSD برایETH بازخرید میشود. این مکانیزم استیکینگ انگیزههای بیشتری را برای کاربران فراهم میکند تا در پلتفرم شرکت کنند، و پاداش هایی در هردو ارز ETH و LUSD کسب کنند.

نقشه راه لیکوییتی (Liquity)

نقشه راه پروتکل لیکوییتی برای پایان سال ۲۰۲۳ و تا سال ۲۰۲۴ حول محور توسعه و راه اندازی Liquity v2 است که یک تحول مهم در این پروژه به حساب میآید. راهاندازی Liquity v2 در سه ماهه دوم سال ۲۰۲۴ پیش بینی میشود.

نکات کلیدی این رودمپ عبارتند از :

- راه اندازی Liquity v2: هدف این نسخه جدید پرداختن به سه راه استیبل کوین عدم تمرکز، ثبات و مقیاس پذیری است. Liquity v1 یک پیوند سخت بین ۱ تا ۱.۱۰ دلار با قابلیت بازخرید و کاهش الزامات وثیقه ایجاد کرد، اما Liquity v2 قصد دارد این جنبه ها را بیشتر تقویت کند.

- حفاظت بیشتر از سرمایه کاربران: لیکوییتی نسخه ۲ جهت محافظت بیشتر از موقعیتهای پرریسک کاربران در برابر ضررهای قابل توجه در طول رکود بازار طراحی شده است. علاوه بر این، یک بازار ثانویه برای مدیریت بدهیها از حمایت اصلی و تسهیل خرید و فروش در موقعیتهای حساس اضافه خواهد شد. هدف این توسعه این است که پروتکل را کاربرپسندتر و از نظر مالی پایدارتر کند.

- افزودن قابلیتهای بهتر: لیکوییتی قصد دارد در نسخه دوم، یک استیبل کوین با پشتوانه ذخیره و قابلیتهایی برای کاربران برای استفاده پویا از ETH-LSDs در نظر بگیرد. این ویژگیها به گونهای طراحی شدهاند که مقیاسپذیر، پایدار و غیرمتمرکز باشند و مکانیزمهای بهبودیافتهای را برای تعامل با پروتکل به کاربران ارائه میدهند.

به طور خلاصه، Liquity بر پیشرفت پروتکل خود با Liquity v2 متمرکز شده است. همچنین نوآوریهای کلیدی را برای افزایش ثبات، مقیاسپذیری و تجربه کاربر با تأکید زیادی بر مشارکت جامعه (Community) در توسعه و اصلاح آن معرفی میکند.

بررسی ارز LQTY

LQTY، توکن دوم Liquity، پایه اکوسیستم پروتکل است که مزایا و عملکردهای بسیاری را ارائه میدهد. هدف اصلی آن جذب درآمد حاصل از کارمزد در سیستم لیکوییتی است، یک جنبه حیاتی که به پذیرندگان اولیه پروتکل و اپراتورهای Frontend انگیزه میدهد. این مکانیزم انگیزشی کلیدی برای ایجاد تعامل و تقویت رشد پلتفرم لیکوییتی است. برخلاف توکنهای DeFi معمولی، LQTY بهعنوان توکن حاکمیتی عمل نمیکند و با فلسفه Liquity برای حفظ یک سیستم غیرمتمرکز و خودکار همسو میشود.

برای دارندگان LQTY، این پروتکل فرصت منحصر به فردی را برای استیکینگ توکنهای خود ارائه میدهد. این کار به آنها اجازه میدهد تا سهمی از کارمزدهای حاصل از صدور وام و بازخرید LUSD را به دست آورند. این ویژگی انگیزهای را برای کاربران فراهم میکند تا فعالانه در اکوسیستم این پروتکل شرکت کنند؛ نه فقط به عنوان سهامداران منفعل بلکه به عنوان مشارکتکنندگان فعال در ثبات و موفقیت آن حضور پیدا کنند.

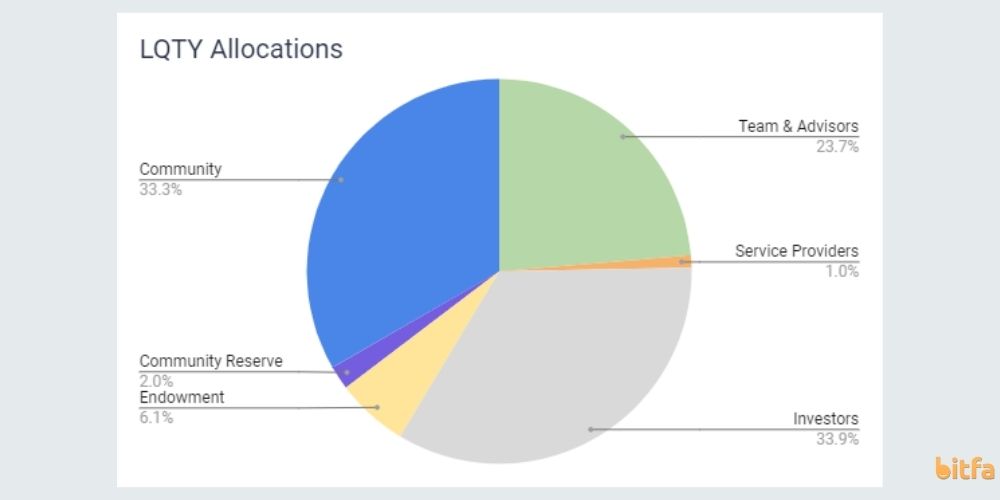

نحوه توزیع و عرضه ارز LQTY

در اکوسیستم Liquity، توکن LQTY به عنوان یک توکن بومی عمل میکند که برای حفظ عملکرد موثر این پروتکل ضروری است. این پلتفرم کسانی را که در استخر ثبات و Uniswap به نقدینگی کمک میکنند، تشویق میکند و به مشارکت آنها پاداش میدهد. مجموع عرضه LQTY بر روی ۱۰۰ میلیون توکن ثابت است، با نحوه توزیع زیر:

- ۳% برای جامعه: این شامل ۳۲ میلیون پاداش برای ارائه دهندگان نقدینگی استخر پایدار و ۱.۳ میلیون برای Uniswap، با ذخیرهای برای رویدادهای جامعه است.

- ۹% برای سرمایه گذاران: این توکن ها به مدت یک سال قفل هستند و قابل دسترسی نمیباشند.

- ۷٪ برای تیم و مشاوران: این توکن ها پس از راه اندازی مشمول یک دوره قفل می شوند و به دنبال آن یک برنامه اعطا می شود.

- ۱% برای نقدینگی AG است که تحت یک سال قفل میباشند.

- ۱٪ برای ارائه دهندگان خدمات: به مشارکت کنندگان اولیه اختصاص داده شده است اما این توکنها نیز به مدت یک سال قفل هستند.

هدف این استراتژی توزیع، ایجاد مشوق جهت مشارکت مداوم با استفاده از پاداش دادن و همچنین تضمین یک اکوسیستم نقدینگی پایدار و پر رونق است.

ارز LQTY را از کجا خریداری کنیم؟

ارز LQTY را می توان در صرافیهای مختلف ارزهای دیجیتال خریداری کرد. صرافی های محبوبی که LQTY در دسترس است عبارتند ازKuCoin، Binance، CoinEx، OKX، gate.io و MEXC. البته بیشترین نقدینگی و حجم معاملات مربوط به صرافی HTX است که در حال حاضر حدود ۱۲ میلیون دلار است. هر یک از این پلتفرمها ویژگیها، کارمزدها و تجربیات کاربری متفاوتی را ارائه میدهند، بنابراین انتخاب یکی از این پلتفرمها ضروری است که با شرایط شما مطابقت داشته باشد. اما اگر در ایران هستید صرافی MEXC به شما پیشنهاد می شود. همچنین آموزش صرافی MEXC نیز در بیتفا میتوانید مشاهده کنید.

ارز LQTY را در کدام کیف پول نگه داری کنیم؟

هردو توکنهای لیکوییتی هم LQTY و هم LUSD در شبکه اتریوم با استاندارد ERC-20 ساخته شدهاند. پس باید از کیف پولهای استفاده کرد که مناسب شبکه اتریوم باشند. بهترین کیف پول برای نگهداری آنها متامسک است، زیرا برای شبکه اتریوم مناسبترین گزینه محسوب میشود. همچنین برای استفاده از آن میتوانید مقاله آموزش کیف پول متامسک را مطالعه فرمایید. دیگر کیف پولهایی که برای نگهداری این دو توکن مناسب هستند، میتوان به تراست ولت و کیف پول سخت افزاری بسیار امن لجر (Ledger) اشاره کرد.

کارمزد وام دهی لیکوییتی به چه صورت است؟

پلتفرم وامدهی Liquity یک ساختار کارمزد منحصربهفرد را برای فرآیند وام دهی خود پیادهسازی میکند بسیار متمایز است. این کارمزد بین ۰.۵ تا ۵ درصد است که به صورت الگوریتمی بر اساس فعالیت بازخرید پلتفرم و پویایی بازار تعیین میشود. هنگامی که وام گیرنده LUSD را از سرمایه خود برداشت میکند، این کارمزد به عنوان درصدی از مبلغ برداشت شده اعمال میشود. به عنوان مثال، اگر وام گیرنده ۴۰۰۰ LUSD با نرخ کارمزد وام ۰.۵٪ برداشت کند، ۲۰ LUSD کارمزد باید پرداخت کند که به کل بدهی آن اضافه میشود.