الگو چکش وارونه چیست؟ آموزش نحوه شناسایی و باز کردن معامله با الگو چکش برعکس

تحلیل تکنیکال به معاملهگران و سرمایهگذاران کمک میکند تا با استفاده از دادههای قیمتی، حجم معاملات و الگوهایی که در نمودار ظاهر میشود روند آینده قیمت داراییها را پیشبینی کنند. یکی از الگوهای مهم و پرکاربرد در تحلیل تکنیکال، الگو چکش وارونه است. درک و شناسایی این الگو میتواند به معاملهگران کمک کند تا نقاط ورود و خروج مناسبی را شناسایی کنند و ریسکهای خود را مدیریت نمایند.

در این مقاله، به بررسی دقیق کندل چکش معکوس، شرایط تشکیل آن، نحوه شناسایی و کاربردهای عملی آن در بازارهای مالی خواهیم پرداخت. همچنین نکات مهمی را در مورد استفاده مؤثر از این الگو برای تصمیمگیریهای معاملاتی بررسی خواهیم کرد. تا انتها با بیتفا همراه باشید.

الگوی چکش وارونه چیست؟

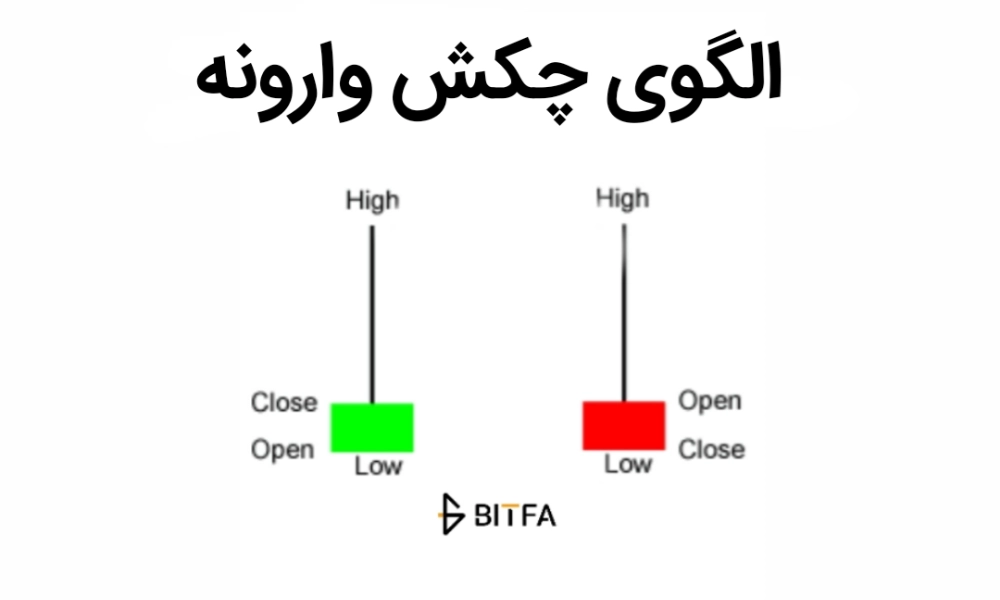

الگوی چکش معکوس (Inverted Hammer) یکی از الگوهای مهم کندل استیک تحلیل تکنیکال است که برای بررسی نمودار مورد استفاده قرار میگیرد. این الگو معمولاً در انتهای یک روند نزولی ظاهر میشود. این الگو به شکل یک کندل با بدنه کوچک و سایه بالایی بلند تشکیل میشود. چکش وارونه به عنوان یک سیگنال معکوس عمل میکند و نشاندهنده احتمال تغییر روند از نزولی به صعودی است.

این الگو به معاملهگران این پیغام را میدهد که فروشندگان در بازار قدرت خود را از دست دادهاند و خریداران ممکن است در حال ورود به بازار باشند. به همین دلیل، شناسایی این الگو در تحلیل تکنیکال میتواند فرصتهای خوبی برای خرید فراهم کند.

در ادامه شرایط تشکیل الگو چکش برعکس را مرور میکنیم.

شرایط تشکیل الگوی چکش وارونه

برای اینکه یک الگو چکش وارونه به درستی شناسایی شود، باید شرایط زیر اتفاق بیافتد.

- محل تشکیل: الگوی چکش برعکس باید در انتهای یک روند نزولی شکل بگیرد.

- بدنه کوچک: بدنه کندل باید کوچک باشد و معمولاً در پایینترین سطح قیمت تشکیل شود.

- سایه بالایی بلند: سایه بالایی باید حداقل دو برابر بدنه کندل باشد، که نشاندهنده فشار خرید قوی است.

- عدم وجود سایه پایینی یا سایه پایینی کوتاه: سایه پایینی باید کم یا اصلاً وجود نداشته باشد، که عدم فشار فروش در پایان دوره معاملاتی را نشان میدهد.

- حجم معاملات: افزایش حجم معاملات در روز تشکیل الگوی چکش وارونه میتواند تأییدکننده قدرت این الگو باشد.

در تصویر زیر دو مثال از الگو چکش وارونه مشاهده میکنید.

در بخش بعد نحوه شناسایی الگوی چکش وارونه را مرور میکنیم.

نحوه شناسایی الگوی چکش وارونه

شناسایی الگوها در نمودار قیمت میتواند چالش برانگیز باشد. البته الگوی چکش وارونه تقریباً به سادگی در نمودار قابل شناسایی است. برای شناسایی این الگو، مراحل زیر را دنبال کنید:

- بررسی نمودار قیمت: ابتدا نمودار قیمت را بررسی کنید و به دنبال روندهای نزولی باشید.

- شناسایی کندلها: به دنبال کندلهایی با بدنه کوچک و سایه بالای بلند باشید که در انتهای روند نزولی شکل گرفتهاند.

- تأیید الگو: پس از شناسایی الگوی چکش وارونه، تأییدیههایی مانند افزایش حجم معاملات یا ظهور کندلهای صعودی در روزهای بعدی را بررسی کنید.

- استفاده از سایر اندیکاتورها: برای افزایش دقت تحلیل، میتوانید از سایر ابزارها و اندیکاتور های تکنیکال مانند اندیکاتور RSI یا انیدکاتور مکدی (MACD) استفاده کنید تا تأیید بیشتری بر سیگنال خرید خود داشته باشید.

سیگنالهای خرید و فروش با استفاده از الگوی چکش وارونه

مهمترین کاربرد الگوهای کندل استیک استفاده برای ورود و خروج به معاملات است. برای اینکه از الگوی چکش وارونه به درستی استفاده کنید باید مواردی را مد نظر قرار دهید. مراحل سیگنال گرفتن با استفاده از چکش الگوی وارونه را در چندین بخش مرور میکنیم.

۱. تایید الگو

پس از شناسایی الگوی چکش وارونه، برای تأیید سیگنال خرید میتوانید باید به موارد زیر توجه کنید:

- کندلهای بعدی: در صورتی که کندل بعدی یک کندل صعودی باشد و قیمت بالاتر از بدنه کندل چکش وارونه بسته شود، این اتفاق را میتواند تأییدکننده سیگنال خرید تلقی کرد.

- حجم معاملات: اگر حجم معاملات در زمان تشکیل الگوی چکش وارونه و همچنین در کندل بعدی افزایش یابد، ورود خریداران به بازار تایید میشود.

- نقاط حمایت: اگر الگوی چکش وارونه در نزدیکی یک سطح حمایت قوی شکل بگیرد سیگنال خرید اعتبار بیشتری پیدا خواهد کرد.

۲. ورود به معامله

برای ورود به معامله با استفاده از الگوی چکش وارونه باید موارد زیر را مد نظر قرار دهید:

- نقطه ورود: پس از تأیید سیگنال خرید، میتوانید در قیمت بسته شدن کندل صعودی که پس از چکش وارونه شکل گرفت، وارد معامله خرید شوید.

- حد ضرر: برای مدیریت ریسک، حد ضرر خود را زیر پایینترین نقطه قیمت کندل چکش وارونه قرار دهید. این کار به شما کمک میکند تا در صورت اشتباه بودن پیشبینی، ضرر خود را محدود کنید.

۳. اهداف قیمتی

باز کردن یک معامله آغاز فرایند است. باید مطمئن شوید که معامله شما با درصد پیروزی بالایی همراه خواهد شد. برای این کار لازم است تا اهداف قیمتی مشخصی برای خود ترسیم کنید.

برای تعیین اهداف قیمتی، میتوانید از نسبتهای فیبوناچی یا سطوح مقاومتی قبلی استفاده کنید. همچنین، میتوانید هدف قیمتی را برابر با فاصله بین بدنه کندل چکش وارونه و سایه بالای آن قرار دهید و آن را به سمت بالا اضافه کنید.

برای اطلاعات بیشتر برای بهینهسازی معاملات خود میتوانید مقاله استراتژی با وین ریت ۱۰۰ درصد را مطالعه کنید.

۴. خروج از معامله

برای خروج از معامله میتوانید از روشهای مختلفی مانند الگوهای کندل استیک استفاده کنید. پس از رسیدن به هدف قیمتی یا در صورت مشاهده نشانههای ضعف در روند صعودی (مانند ظهور الگوهای معکوس یا کندلهای نزولی)، میتوانید از معامله خارج شوید.

همچنین میتوانید از روشهای مدیریت معامله مانند بالا کشیدن حد ضرر تا محدوده ورود که در اصطلاح به این کار ریسک فری کردن میگویند استفاده کنید. همچنین میتوانید حد سود خود را به صورت زنده مدیریت کنید که در صورت ادامه روند صعودی، حداکثر سود ممکن را کسب کنید. این نکات وین ریت شما را تا حد زیادی افزایش خواهد داد.

در تصویر زیر یک مثال از باز کردن معامله با استفاده از چکش وارونه و خروج از آن را مشاهده میکنید:

آشنایی با کاربردهای عملی الگو چکش وارونه

تا اینجا متوجه شدیم که الگو چکش وارونه در تحلیل تکنیکال برای شناسایی نقاط معکوس در روندهای نزولی کاربرد دارد. در ادامه، به کاربردهای عملی این الگو میپردازیم و توضیحات لازم در مورد هر کدام را مرور میکنیم.

شناسایی نقاط معکوس و تعیین پایان روند نزولی

همانطور که اشاره شد، الگو چکش برعکس معمولاً در انتهای یک روند نزولی شکل میگیرد و میتواند نشانهای از تغییر روند به سمت صعودی باشد. این الگو نشاندهنده تلاش خریداران برای بالا بردن قیمتها در برابر فشار فروش است.

سیگنال خرید

در بخش قبل توضیحات لازم برای ورود به خروج معامله با استفاده از الگوی چکش را مرور کردیم. در زمانی که این الگو شناسایی میشود، میتوان آن را به عنوان یک سیگنال خرید معتبر در نظر گرفت. تریدرها میتوانند با ورود به معامله در قیمت بسته شدن کندل صعودی، از پتانسیل افزایش قیمت بهرهبرداری کنند.

استفاده در تایم فریمهای مختلف

الگو چکش وارونه میتواند در تایم فریمهای مختلف (روزانه، هفتگی، ساعتی) مورد استفاده قرار بگیرد. تحلیلگران میتوانند با بررسی این الگو در تایم فریمهای بالاتر و پایینتر، نقاط ورود و خروج بهتری را پیدا کنند.

ترکیب با سایر الگوها

معاملهگران میتوانند کندل چکش برعکس را با سایر الگوهای کندل استیک یا تکنیکال ترکیب کنند تا سیگنالهای مطمئنتری دریافت کنند. به عنوان مثال، اگر الگوی چکش وارونه در نزدیکی یک سطح حمایت قوی شکل بگیرد، اعتبار آن افزایش مییابد. پس به سطوح و حمایت و مقاومت ارز مورد نظر نیز باید دقت کنید.

درک رفتار بازار

این الگو نشانهای برای تغییر در روانشناسی بازار نیز محسوب میشود. ظهور یک چکش وارونه تلاش خریداران برای بازپسگیری کنترل از فروشندگان را نشان میدهد. این تغییر رفتار میتواند به معاملهگران کمک کند تا بهتر تصمیمگیری کنند.

نکات مهم هنگام استفاده از الگوی چکش وارونه

هنگام استفاده از الگوی چکش وارونه در تحلیل تکنیکال، توجه به چند نکته مهم میتواند دقت و کارایی تحلیل شما را تا حد زیادی افزایش دهد.

- طول سایه بالایی: هر چه سایه بالایی طولانیتر باشد، احتمال بازگشت قیمت بیشتر است.

- فاصله از کندل قبلی: اگر الگوی چکش وارونه با فاصله کمی از بسته شدن کندل قبلی رخ دهد، احتمالاً شاهد بازگشت قویتری خواهیم بود.

- حجم معاملات: حجم بالای معاملات در زمان شکلگیری الگوی چکش وارونه، احتمال وقوع افزایش قیمت را افزایش میدهد.

- رنگ بدنه کندل: بدنه سبز نشاندهنده جهتگیری صعودی و بدنه قرمز جهتگیری نزولی را نشان میدهد.

- تأیید الگو: برای اطمینان بیشتر، بهتر است منتظر تأیید الگو با کندل بعدی باشید. اگر کندل بعدی بالاتر از قیمت بسته شدن چکش وارونه بسته شود، احتمال بازگشت قیمت بیشتر میشود.

- استفاده از ابزارهای دیگر: الگوی چکش وارونه به تنهایی نباید مبنای تصمیمگیری باشد. بهتر است از این الگو در کنار سایر ابزارهای تحلیل تکنیکال مانند خطوط روند، سطوح حمایت و مقاومت و اندیکاتورها استفاده کنید.

روانشناسی کندل چکش وارونه

کمی بالاتر اشاره کردیم که ظهور کندل چکش وارونه میتواند نشانی از تغییر احساسات و روانشناسی ترید در بازار باشد. در این بخش کمی بیشتر این مسئله را موشکافی میکنیم.

در یک روند نزولی، فروشندگان ممکن است بر بازار تسلط پیدا کنند، اما ظهور این الگو میتواند نشانی از این باشد که خریداران شروع به ورود به بازار کردهاند. همچنین با وجود اینکه قیمت نتوانسته است بالاتر از سطح بالای کندل بسته شود، سایه بالایی بلند نشانی از تلاش خریداران برای بالا بردن قیمت است. این میتواند به سرمایهگذاران نشان دهد که روند نزولی ممکن است در حال تضعیف باشد.

اگر کندل چکش وارونه با کندلهای بعدی تأیید شود (به عنوان مثال، یک کندل صعودی بعد از آن)، میتواند نشانهای قوی از تغییر روند به سمت صعودی باشد.

مقایسه الگوی چکش وارونه با سایر الگوهای بازگشتی

مقایسه الگوی چکش وارونه با سایر الگوهای بازگشتی میتواند به درک بهتر و استفاده مؤثرتر از این الگوها در تحلیل تکنیکال کمک کند. در اینجا به بررسی چند الگوی بازگشتی مهم و مقایسه آنها با الگوی چکش وارونه میپردازیم.

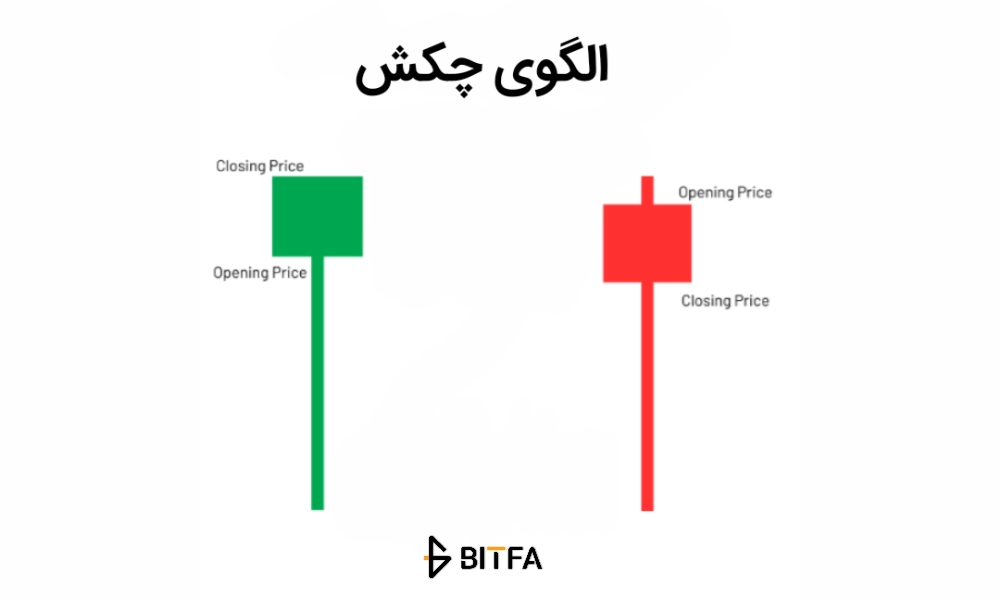

الگوی چکش معمولی (Hammer)

الگوی چکش معمولی با اینکه شبیه به الگوی چکش وارونه ایجاد میشود دارای تفاوتهایی نیز با آن هست. در اینجا از جنبههای مختلف الگوی چکش معمولی و چکش وارونه را بررسی و مقایسه میکنیم.

- شکل ظاهری: الگوی چکش دارای بدنه کوچک و سایه پایینی بلند است و در انتهای روند نزولی ظاهر میشود.

- کاربرد: نشاندهنده بازگشت احتمالی روند از نزولی به صعودی است.

- مقایسه با چکش وارونه: هر دو الگو نشاندهنده بازگشت روند هستند، اما چکش وارونه دارای سایه بالایی بلند و بدنه کوچک در پایین کندل است، در حالی که چکش دارای سایه پایینی بلند و بدنه کوچک در بالای کندل است.

الگوی مرد به دار آویخته (Hanging Man)

الگوی مرد به دار آویخته از دیگر الگوهای برگشتی است. تصویر این الگو را در پایین مشاهده میکنید:

برای مقایسه آن با الگوی چکش وارونه باید به موارد زیر اشاره کرد:

- شکل ظاهری: شبیه به الگوی چکش است، اما در انتهای روند صعودی ظاهر میشود.

- کاربرد: نشاندهنده بازگشت احتمالی روند از صعودی به نزولی است.

- مقایسه با چکش وارونه: مرد به دار آویخته و چکش وارونه هر دو الگوهای بازگشتی هستند، اما مرد به دار آویخته در انتهای روند صعودی و چکش وارونه در انتهای روند نزولی ظاهر میشود

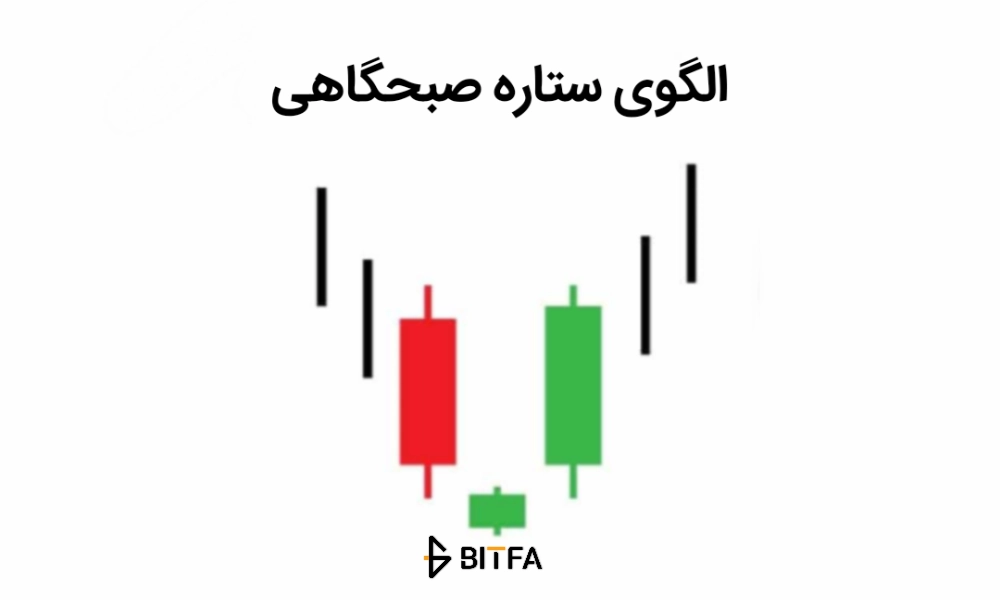

الگوی ستاره صبحگاهی (Morning Star)

از دیگر الگوهایی که باید آن را تقریباً شبیه به الگوی چکش وارونه دانست میتوان به الگوی ستاره صبحگاهی اشاره کرد.

جنبههای زیر را برای مقایسه این الگو با چکش وارونه مدنظر قرار دهید:

- شکل ظاهری: ستاره صبحگاهی یک الگوی سه کندلی است که شامل یک کندل نزولی بلند، یک کندل کوچک (ستاره) و یک کندل صعودی بلند است.

- کاربرد: نشاندهنده بازگشت احتمالی روند از نزولی به صعودی است.

- مقایسه با چکش وارونه: ستاره صبحگاهی یک الگوی چند کندلی است و تأیید بیشتری برای بازگشت روند ارائه میدهد، در حالی که چکش وارونه یک الگوی تک کندلی است.

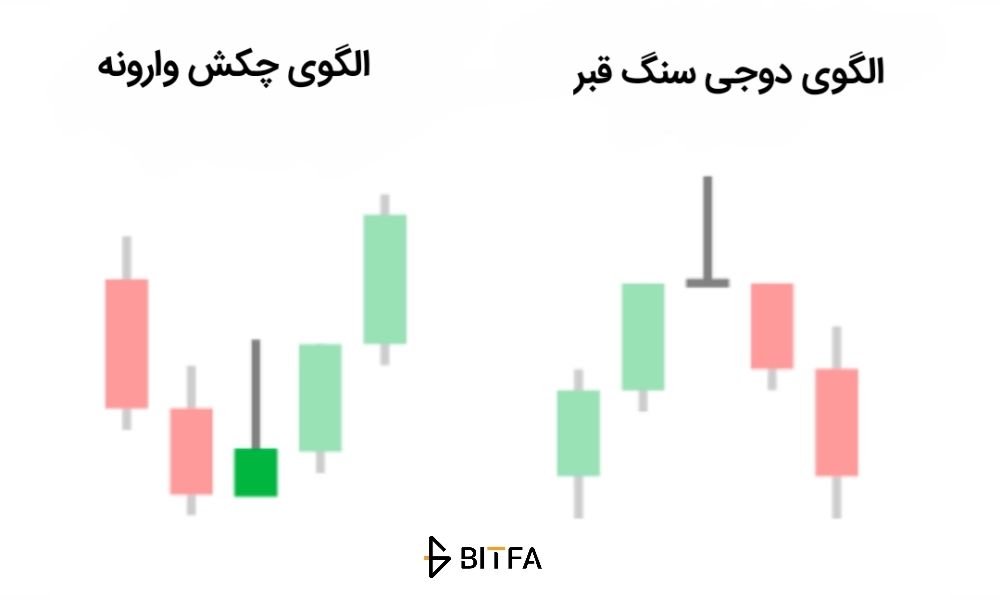

الگوی دوجی سنگ قبر (Gravestone Doji)

الگوی دوجی سنگ قبر روی نمودار میتواند ظاهری مشابه چکش وارونه داشته باشد. در تصویر زیر این دو الگو را کنار یکدیگر مشاهده میکنید:

اما برای درک بهتر آن باید به موارد زیر توجه کنید.

- شکل ظاهری: دارای بدنه بسیار کوچک یا بدون بدنه و سایه بالایی بلند است.

- کاربرد: نشاندهنده بازگشت احتمالی روند از صعودی به نزولی است.

- مقایسه با چکش وارونه: دوجی سنگ قبر و چکش وارونه هر دو دارای سایه بالایی بلند هستند، اما دوجی سنگ قبر معمولاً در انتهای روند صعودی ظاهر میشود و نشاندهنده بازگشت به نزولی است.

الگوی ستاره ثاقب (Shooting Star)

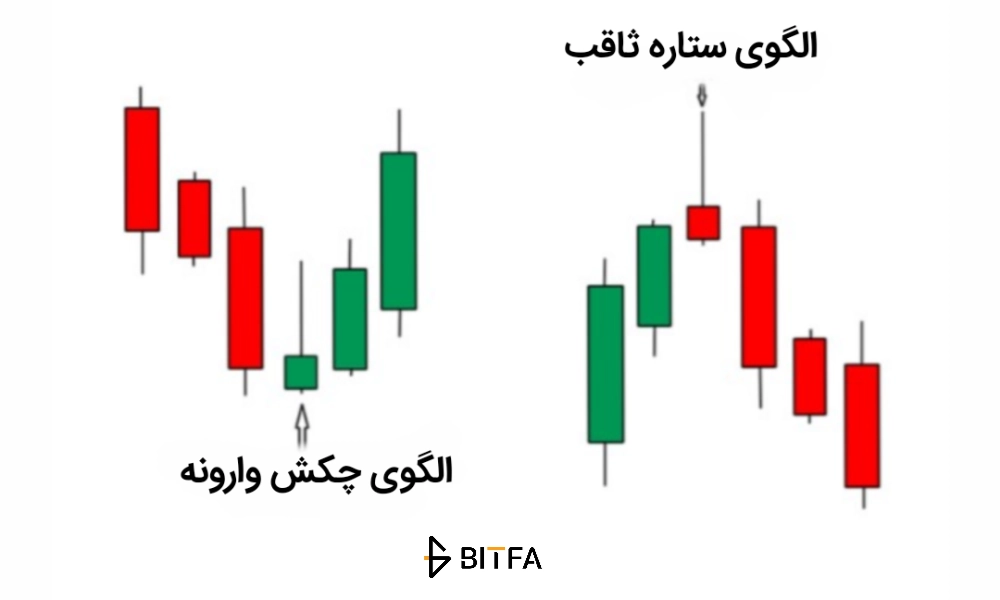

الگوی ستاره ثاقب آخرین الگوی بازگشتی است که در این بخش مورد بررسی قرار میدهیم. در تصویر زیر مقایسه این الگو و الگو چکش وارونه را مشاهده میکنید:

مواردی که در مورد این الگو باید به آن توجه کنید عبارتاند از:

- شکل ظاهری: دارای بدنه کوچک و سایه بالایی بلند است و در انتهای روند صعودی ظاهر میشود.

- کاربرد: بازگشت احتمالی روند از صعودی به نزولی را نشان میدهد.

- مقایسه با چکش وارونه: ستاره ثاقب و چکش وارونه هر دو دارای سایه بالایی بلند هستند، اما ستاره ثاقب در انتهای روند صعودی و چکش وارونه در انتهای روند نزولی ظاهر میشود.

این مقایسهها میتوانند به شما کمک کنند تا الگوهای بازگشتی مختلف را بهتر بشناسید و از آنها در تحلیلهای خود استفاده کنید. همچنین با درک شباهتها و کاربردهای هر کدام میتوانید تصمیمات بهتری اتخاذ کنید.

جمع بندی

الگوی چکش وارونه یکی از الگوهای مهم در تحلیل تکنیکال است که به ویژه در انتهای روندهای نزولی برای تریدرها قابل توجه است. ظهور این الگو میتواند به عنوان نشانهای از تغییر احساسات بازار و احتمال تغییر روند به سمت صعودی تفسیر شود.

برای بهرهبرداری مؤثر از این الگو، تأیید آن با کندلهای بعدی و استفاده از سایر ابزارهای تحلیل تکنیکال و شاخصها ضروری است. پس باید به دقت به رفتار قیمت پس از ظهور الگوی چکش وارونه توجه کنید تا تصمیمات بهتری در زمینه ورود و خروج از بازار اتخاذ کنید. پیدا کردن بهترین سبک ترید ارز دیجیتال ممکن است زمانبر باشد اما ارزش صرف زمان را دارد.

با توجه به نوسانات بازار، همواره توصیه میشود که این الگو به عنوان بخشی از یک تحلیل جامعتر مورد استفاده قرار گیرد تا ریسکها کاهش پیدا کند. با ترکیب سایر اطلاعات میتوانید نتیجه بهتری در فعالیت خود از بازار کسب کنید.