لوریج چیست؟ آشنایی با اهرم مالی در بازار ارز دیجیتال

بازارهای مالی امکانات مختلفی برای تریدرها فراهم میکنند تا بتوانند سود خود را به حداکثر برسانند. یکی از ابزارهای مهم در دنیای معاملهگری اهرمهای مالی است. این اهرمها این قابلیت را به تریدرها میدهند که حجم معامله خود را چند برابر کنند. لوریج یا اهرم مالی دارای مزایا و معایب و امکانات منحصر به فردی است که در این مقاله به تمامی آنها اشاره میکنیم. همچنین نحوه انجام معاملات اهرم دار در صرافی و همچنین محاسبات لازم را نیز با ذکر مثال و تصاویر توضیح خواهیم داد.

اهرم مالی (Leverage) چیست؟

اهرم مالی (Leverage) در بازارهای مالی مانند بازار ارز دیجیتال به معنای استفاده از سرمایه قرضی برای انجام معاملات است. این ابزار به معاملهگران این اجازه را میدهد تا با استفاده از سرمایه قرض گرفته شده، حجم بیشتری از یک دارایی را معامله کنند. به عنوان مثال، اگر شما ۱۰۰ دلار در حساب خود داشته باشید و از اهرم ۱۰ برابری استفاده کنید، میتوانید تا ۱۰۰۰ دلار یک معامله در بازار یک ارز دیجیتال معامله باز کنید.

به معاملاتی نیز که با استفاده از اهرم انجام میشوند لوریج تریدینگ یا معاملات اهرمی گفته میشود.

استفاده از اهرم مالی میتواند سود شما را افزایش دهد، اما در عین حال ریسکهای بالایی نیز به همراه دارد. اگر بازار به نفع شما حرکت کند، سود شما چند برابر خواهد شد، اما اگر بازار بر خلاف پیشبینی شما حرکت کند، ضررهای شما نیز چند برابر خواهد شد. به همین دلیل، مدیریت ریسک، مدیریت سرمایه و همچنین داشتن استراتژیهای مناسب در معاملات دارای اهرم مالی بسیار مهم است.

در بخش بعد با اصطلاحات معاملات اهرمی آشنا میشویم.

اصطلاحات معاملات اهرمی

پیش از ادامه لازم است با چند کلمه در این حوزه آشنا شویم. اولین کلمه لوریج یا اهرم مالی بود که توضیحات آن ارائه شد. کلمه مارجین (Margin) به معنی سرمایه اولیه مورد نیاز برای انجام معامله است.

در این معاملات از اصطلاحاتی مانند استاپ لاس (Stop Loss / SL) و همچنین تارگت پوینت (Target Point/TP) یا هدف و حد سود معامله نیز استفاده میشود.

استاپ لاس به محدودهای گفته میشود که با رسیدن قیمت به آن که معمولاً در خلاف جهت تحلیل شما است معامله به صورت خودکار بسته میشود.

تارگت پوینت نیز حد سود شما در این معاملات است که میتواند مشخص میکند با رسیدن به چه محدودهای معامله شما با سود بسته شود.

آشنایی با معاملات دوطرفه

معاملات اهرمی دو طرفه هستند و به همین دلیل در جهت افزایش و کاهش قیمت یک دارایی قابل انجام هستند. معاملات در جهت خرید در این بازار لانگ (Long) نامیده میشوند و معاملات در جهت فروش شورت (Short) نامیده میشوند. به این معاملات بای لانگ (Buy Long) و سل شورت (Sell Short) نیز گفته میشود.

اصطلاح بعدی لیکویید شدن (Liquidation) است. اگر سرمایه اولیه یا مارجین شما نتواند ریسک معامله باز شده را پوشش دهد شما در اصلاح لیکویید خواهید شد و سرمایه اولیه شما توسط صرافی ضبط میشود.

معاملات اهرمی در دو حالت مارجین کراس (Margin Cross) و ایزوله (Isolated) انجام میشوند. در حالت مارجین کراس از کل داراییهای شما برای پوشش ریسک معامله استفاده میشود. در حالت ایزوله تنها از حجم تعیین شده اولیه استفاده میشود و خطری باقی سرمایه شما را تهدید نمیکند.

تفاوت لوریج و مارجین چیست؟

لوریج یا اهرم مالی و مارجین (در لغت به معنی حاشیه) دو مفهوم کلیدی در معاملات مالی هستند که به شما کمک میکنند با سرمایه کمتر، معاملات بزرگتری انجام دهید.

لوریج همان اهرم مالی است که توضیحات آن را ارائه کردیم. مارجین مقدار پولی است که شما باید به عنوان وثیقه برای باز کردن یک معامله در حساب خود داشته باشید. این مقدار به عنوان درصدی از حجم کل معامله محاسبه میشود. به عنوان مثال، اگر مارجین مورد نیاز ۲٪ باشد و شما بخواهید ۱۰۰۰ دلار معامله کنید، باید ۲۰ دلار به عنوان مارجین در حساب خود داشته باشید.

در بخش بعد نگاه دقیقتری به عملکرد لوریج خواهیم داشت.

اهرم مالی چطور کار میکند؟

اهرم مالی به معاملهگران اجازه میدهد حجم معاملات خود را افزایش دهند. به عنوان مثال، اگر شما ۱۰۰ دلار در حساب خود داشته باشید و از اهرم ۱۰ برابری استفاده کنید، میتوانید تا ۱۰۰۰ دلار معامله کنید.

این به این معناست که شما ۹۰۰ دلار از یک کارگزار یا پلتفرم معاملاتی قرض میگیرید. نکته مهم اینجاست که در صورت موفقیت معامله، سود شما بر اساس کل ۱۰۰۰ دلار محاسبه میشود، نه فقط ۱۰۰ دلار سرمایه اولیه شما. اما اگر معامله به ضرر شما باشد، باید کل ضرر را بر اساس ۱۰۰۰ دلار پرداخت کنید، که میتواند سرمایه اولیه شما را به صفر برساند.

محاسبه سود و ضرر با استفاده از اهرم مالی یکی از مهمترین مباحث این متن است که در ادامه آن را مرور خواهیم کرد.

نحوه محاسبه سود و ضرر با لوریج

همانطور که اشاره شد، لوریج به شما این امکان را میدهد که با سرمایه کمتر، حجم بیشتری از دارایی را معامله کنید. به عنوان مثال، اگر لوریج 10x (یعنی ۱۰ برابر) استفاده کنید، میتوانید با ۱۰۰ دلار، ۱۰۰۰ دلار اتریوم معامله کنید. در ادامه با یک مثال توضیحات بیشتری در این مورد ارائه میدهیم.

فرض کنید قیمت اتریوم ۲۵۰۰ دلار است و شما میخواهید با استفاده از لوریج 10x وارد یک معامله فیوچرز شوید. موارد زیر به عنوان اطلاعات اولیه را مرور میکنیم.

- سرمایه اولیه (مارجین): ۱۰۰ دلار

- لوریج: 10x

- حجم معامله: ۱۰۰۰= ۱۰۰×۱۰ دلار (۰.۴ اتریوم)

ما این معامله را به عنوان مثال در جهت لانگ و یا افزایش قیمت ایجاد میکنیم. حال دو سناریو وجود دارد. یا این معامله به سمت تحلیل ما که همان افزایش قیمت است حرکت میکند و منجر به سود ما میشود. یا اینکه اتریوم با ریزش مواجه میشود و باعث ضرر ما خواهد شد. این سناریوها را در ادامه بررسی میکنیم.

سناریوی سود

قیمت اتریوم افزایش مییابد و به ۲۶۰۰ دلار میرسد. در این حالت سود شما (۲۵۰۰ – ۲۶۰۰) = ۱۰۰ دلار میشود.

بازدهی کلی معامله نیز با توجه به حجم سرمایه ما محاسبه میشود. ۱۰۰ دلار سود با توجه به ۱۰۰ دلار سرمایه اولیه برابر میشود با ۱۰۰٪ سود.

سناریوی ضرر

حال اگر قیمت اتریوم کاهش پیدا کند و به ۲۴۰۰ دلار برسد. ضرر ما به (۲۴۰۰ – ۲۵۰۰) ۱۰۰ دلار میرسد. در این حالت با توجه به سرمایه اولیه ۱۰۰ دلاری ما بازدهی این معامله ۱۰۰-٪ خواهد شد.

در این مثال، اگر قیمت اتریوم ۱۰۰ دلار افزایش یابد، شما ۱۰۰ دلار سود میکنید و اگر ۱۰۰ دلار کاهش یابد، شما ۱۰۰ دلار ضرر میکنید. این نشان میدهد که استفاده از لوریج میتواند هم سود و هم ضرر شما را به اندازه لوریج انتخابی چندبرابر کند.

مدیریت سرمایه نقش مهمی در کاهش ضررهای کاربران هنگام انجام لوریج تریدینگ دارد. در بخش بعد این مبحث را بررسی میکنیم.

مدیریت ریسک و سرمایه در لوریج تریدینگ

مدیریت ریسک و سرمایه در استفاده از اهرم مالی و لوریج تریدینگ بسیار حیاتی است. اولین نکته مهم در مدیریت ریسک، تعیین حد ضرر (Stop Loss) است. این ابزار به شما کمک میکند تا در صورت حرکت بازار برخلاف پیشبینی شما، ضررهای خود را محدود کنید و از از دست دادن کل سرمایه جلوگیری کنید.

نکته دومی که باید به آن توجه کنید استفاده از حجم مناسب در معاملات است. استفاده از اهرم بالا میتواند سودهای بزرگی را به همراه داشته باشد، اما در عین حال میتواند ضررهای بزرگی نیز به دنبال داشته باشد. بنابراین، بهتر است همیشه با درصد کم و مدیریت شدهای از سرمایه خود معامله باز کنید تا در صورت بروز ضرر، بتوانید آن را مدیریت کنید.

در انتهای این بخش باید به این مسئله مهم اشاره کنیم که آموزش و آگاهی از بازار و ابزارهای مالی مسئلهای است که میتواند نقش تعیین کنندهای در موفقیت شما داشته باشد. مطالعه و تحلیل بازار، استفاده از ابزارهای تحلیل تکنیکال و مشاوره با کارشناسان با تجربه میتواند به شما کمک کند تا تصمیمات بهتری بگیرید و ریسکهای خود را به حداقل برسانید.

انواع معاملات اهرمی

در بازارهای مالی مانند بازار کریپتو انواع مختلفی از معاملات اهرمی را مشاهده میکنید. برای بهبود تجربه فعالیت شما در بازارهای مالی لازم است که با این معاملات آشنا باشید.

- معاملات مارجین: در این نوع معامله، شما میتوانید با قرض گرفتن سرمایه از یک کارگزار یا پلتفرم معاملاتی، پوزیشنهای بزرگتری باز کنید. این نوع معامله به شما اجازه میدهد تا با سرمایه کمتر، حجم بیشتری از ارزهای دیجیتال را معامله کنید.

- معاملات فیوچرز: در این نوع معامله، شما قراردادهایی را برای خرید یا فروش ارزهای دیجیتال در آینده با قیمت مشخص معامله میکنید. اهرم در معاملات فیوچرز به شما این امکان را میدهد که با سرمایه کمتر، قراردادهای بزرگتری را معامله کنید و از نوسانات کوچک قیمتی نیز بهرهمند شوید.

- معاملات آپشن: در این نوع معامله، شما امکان و گزینه (اما نه الزام) خرید یا فروش ارزهای دیجیتال را در آینده با قیمت مشخص دارید. اهرم در معاملات آپشن به شما اجازه میدهد تا با سرمایه کمتر، پوزیشنهای بزرگتری باز کنید و از تغییرات قیمت بهرهمند شوید.

حال شاید برای شما سوال باشد که در کدام یک از بازارها میتوان از اهرم مالی استفاده کرد؟ در ادامه به مهمترین بازارهایی که از لوریج پشتیبانی میکنند اشاره میکنیم.

در کدام بازارها میتوان از لوریج استفاده کرد؟

اهرم مالی یا لوریج در بازارهای مختلفی قابل استفاده است. برخی از این بازارها را در ادامه مرور میکنیم.

- بازار ارز دیجیتال: در این بازار، معاملهگران میتوانند با استفاده از اهرم مالی، حجم بیشتری از ارزهای دیجیتال را معامله کنند. این ابزار به طور خاص در معاملات مارجین و فیوچرز کاربرد دارد.

- بازار سهام: در این بازار، سرمایهگذاران میتوانند با استفاده از اهرم مالی، سهام بیشتری خریداری کنند. این کار معمولاً از طریق معاملات مارجین انجام میشود که به سرمایهگذاران اجازه میدهد با قرض گرفتن از کارگزار، سهام بیشتری را معامله کنند.

- بازار فارکس: در این بازار، معاملهگران میتوانند با استفاده از اهرم مالی، حجم بیشتری از ارزهای خارجی را معامله کنند. اهرم مالی در بازار فارکس به معاملهگران اجازه میدهد تا با سرمایه کمتر، پوزیشنهایی با حجم بزرگتری باز کنند و از نوسانات نرخ ارز بهرهمند شوند.

- بازار کالاها: در این بازار، سرمایهگذاران میتوانند با استفاده از اهرم مالی در قراردادهای آتی کالاها مانند نفت، طلا و نقره مشارکت کنند. این ابزار به سرمایهگذاران اجازه میدهد تا با سرمایه کمتر، حجم بیشتری از کالاها را معامله کنند و از تغییرات قیمت کسب سود کنند.

استفاده از اهرم مالی در تمام این بازارها دارای مزایا و معایب مخصوص به خود است. در بخش بعد به این موارد اشاره خواهیم کرد.

مزایا و معایب استفاده از اهرم مالی

استفاده از اهرم در بازارهای مالی میتواند به سرمایهگذاران کمک کند تا با سرمایه کمتر حجم معامله خود را افزایش دهند. نکته حائز اهمیت اینجا این است که افزایش حجم معامله میتواند هم سود و هم در صورت اشتباه بودن تحلیل ضرر افراد را چندبرابر کند. پس میتوان گفت که این ابزار مالی دارای مزایا و معایب خاص خود است که باید به دقت مورد بررسی قرار گیرد.

مزایای استفاده از لوریج

- افزایش بازدهی سرمایهگذاری: با استفاده از اهرم، سرمایهگذاران میتوانند با سرمایه کمتر، معاملات بزرگتری انجام دهند و در نتیجه بازدهی و سود بیشتری کسب کنند.

- دسترسی به فرصتهای بیشتر: لوریج به سرمایهگذاران این امکان را میدهد تا به فرصتهای سرمایهگذاری بیشتری دسترسی داشته باشند که ممکن است بدون استفاده از اهرم امکانپذیر نباشد.

- تنوعبخشی به پرتفوی: با استفاده از لوریج، سرمایهگذاران میتوانند پرتفوی خود را تنوعبخشیده و ریسکهای خود را کاهش دهند.

معایب استفاده از اهرم مالی

- افزایش ریسک: استفاده از اهرم میتواند ریسک معاملات را به شدت افزایش دهد. در صورت اشتباه کردن در تحلیل، سرمایهگذاران ممکن است با زیانهای بزرگی مواجه شوند.

- هزینههای اضافی: استفاده از اهرم معمولاً با هزینههای اضافی مانند بهره و کارمزد همراه است که میتواند سود نهایی را کمی تحت تاثیر قرار دهد.

- پیچیدگی مدیریت: مدیریت معاملات اهرمی نیاز به دانش و تجربه بیشتری دارد و ممکن است برای سرمایهگذاران تازهکار چالشبرانگیز و بسیار دشوار باشد.

حال که تقریباً با ماهیت اهرم مالی آشنا شدید میخواهیم نحوه استفاده از آن در یک صرافی متمرکز را مرور کنیم. با آموزش استفاده از لوریج در صرافی LBank همراه ما باشید.

آموزش استفاده از لوریج در صرافیها

استفاده از اهرم مالی در صرافیهای مختلف ماهیت یکسانی دارد. در اینجا به عنوان نمونه ما آموزش استفاده از لوریج در صرافی LBank را خدمت شما ارائه میدهیم.

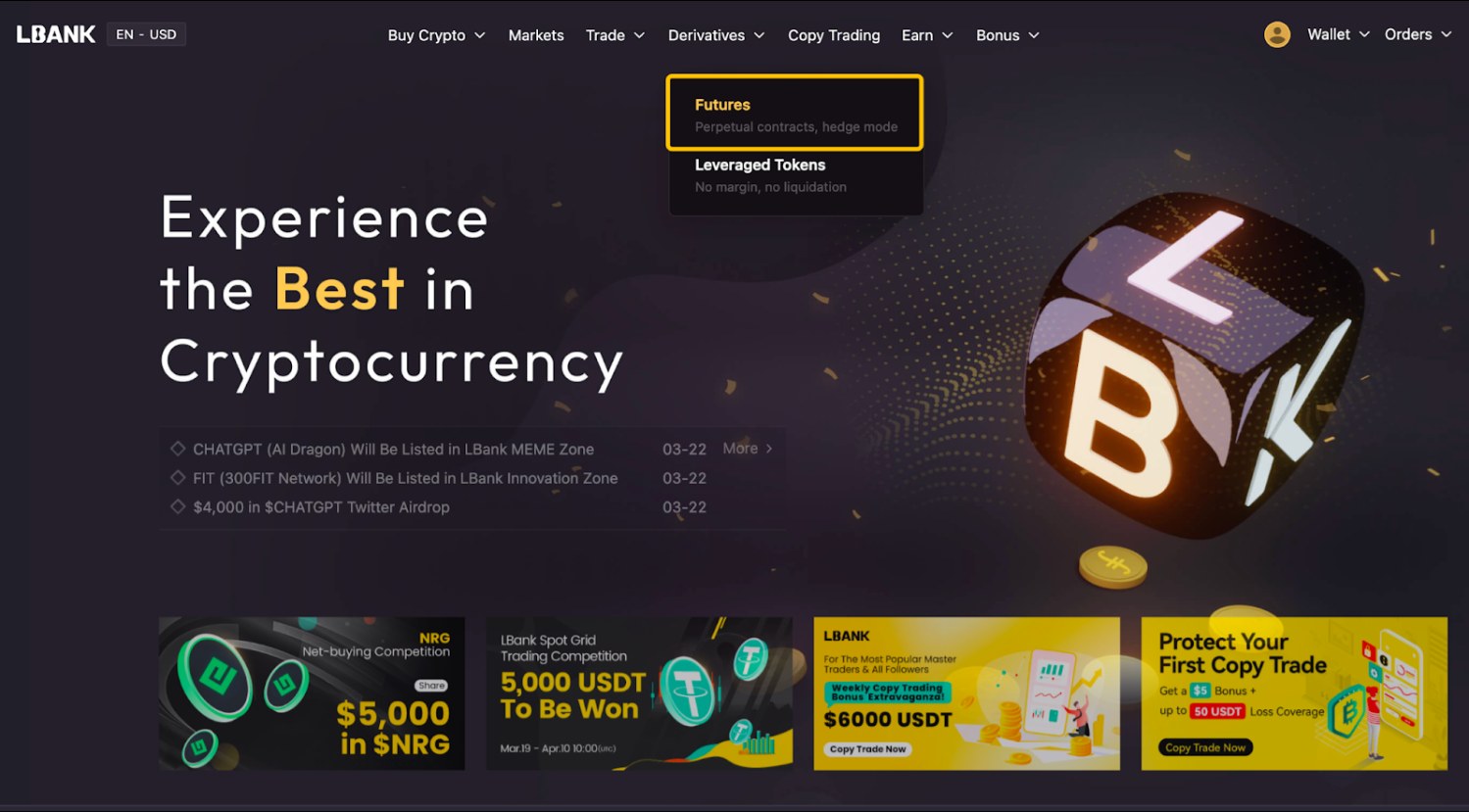

ورود به حساب کاربری و ایجاد حساب فیوچرز

ابتدا وارد حساب کاربری خود در صرافی LBank شوید. اگر حساب کاربری ندارید میتوانید از این لینک در صرافی ال بانک ثبت نام کنید.

در پنجره پاپ آپ فیوچرز ، تیک گزینه من شرایط و ضوابط خدمات فیوچرز را خواندهام و موافقم را بزنید تا یک حساب فیوچرز برای شما ایجاد شود. سپس میتوانید معاملات خود را آغاز کنید.

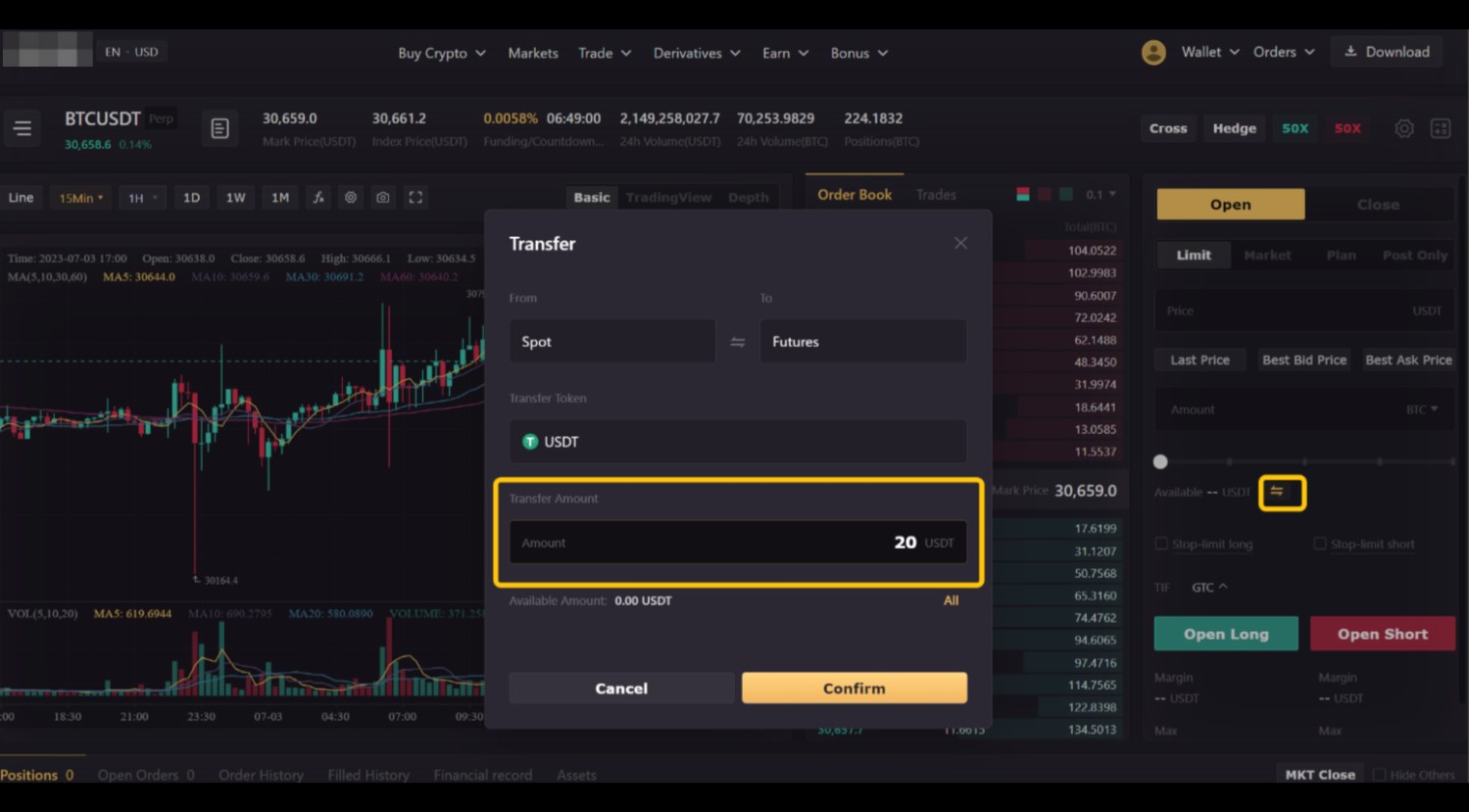

باز کردن معاملات

در بخش بعد جفت ارز معاملاتی و سطح اهرم مورد نظر خود را انتخاب کنید.

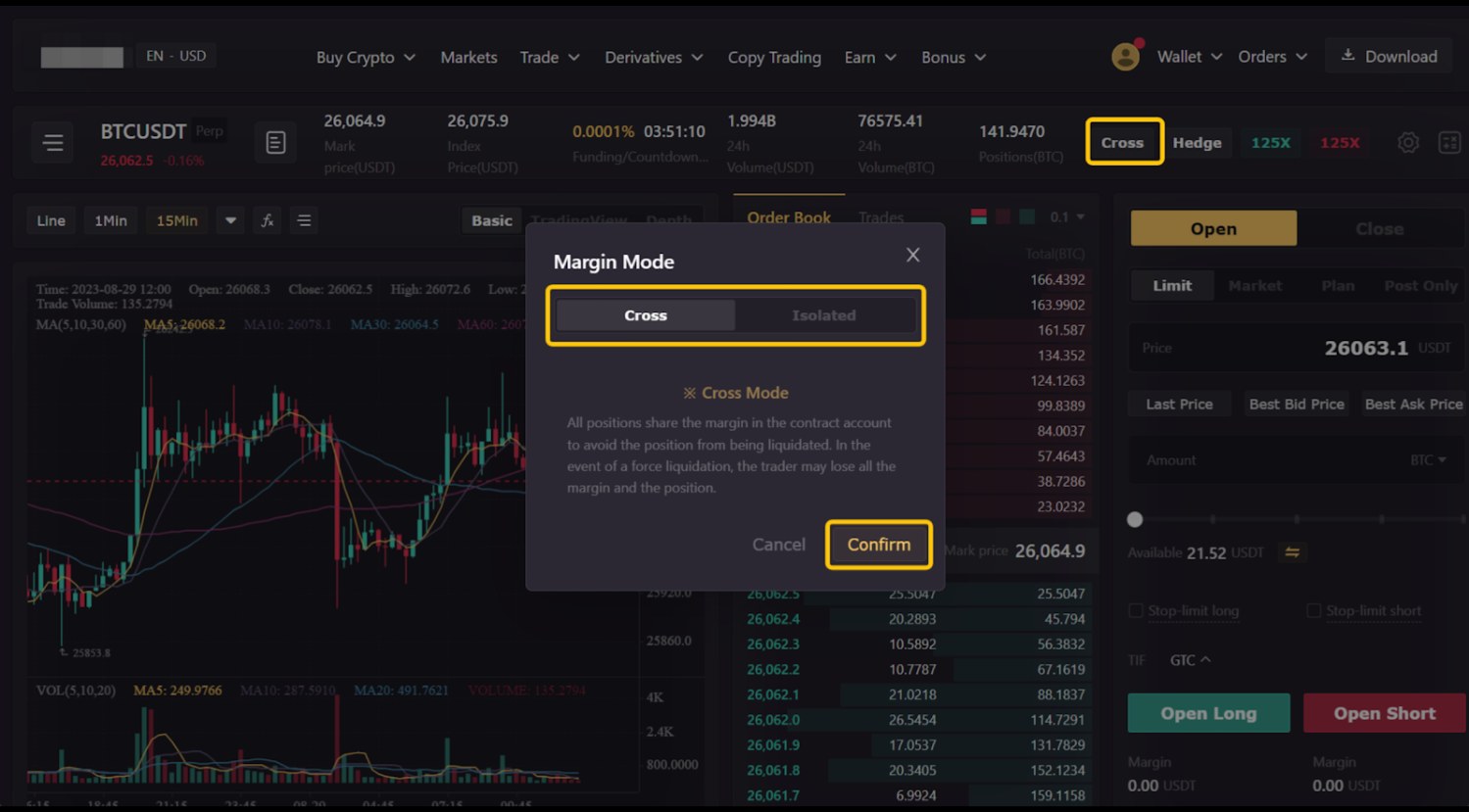

سپس بر اساس ترجیح خود، گزینه مارجین کراس (Margin Cross) یا ایزوله (Isolated) را انتخاب کنید. تفاوت این دو گزینه در این است که در حالت مارجین کراس از کل دارایی شما برای پوشش ریسک معامله استفاده میشود. در حالت ایزوله تنها حجمی که در معامله ثبت کنید درگیر خواهد شد. ریسک مارجین کراس به مراتب بالاتر و بیشتر است و توصیه میکنیم همیشه از گزینه ایزوله استفاده کنید.

قیمت محدود مورد نظر را تعیین کنید (یا قیمت را قیمت لحظهای بازار انتخاب کنید) و حجم پوزیشنی که میخواهید باز کنید را وارد کنید. سپس جهت سفارش را (لانگ در جهت خرید و افزایش قیمت) یا (شورت در جهت کاهش قیمت) انتخاب کرده و سفارش را تأیید کنید.

برای بستن پوزیشنهای معاملاتی، روی گزینه Close یا Market Close کلیک کنید.

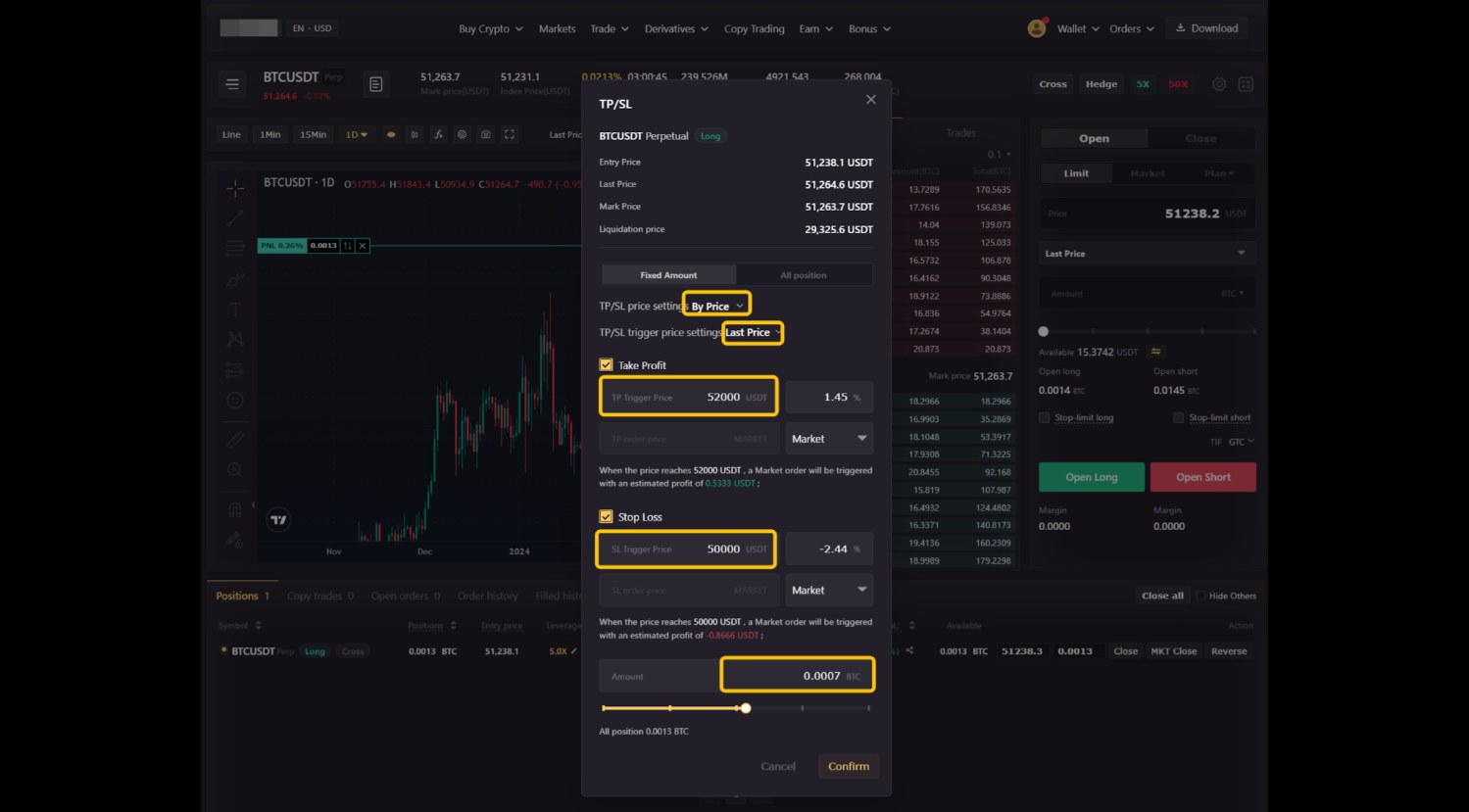

تنظیم حد ضرر و تارگت (TP/SL)

با استفاده از گزینه All Position میتوانید سفارشی که میخواهید حد سود/حد ضرر برای آن تنظیم کنید را انتخاب کرده و روی TP/SL کلیک کنید تا آن را تنظیم کنید.

در پنجره پاپ آپ، میتوانید TP/SL را بر اساس قیمت تنظیم کنید. پس از تنظیم میتوانید فاصله اهداف مشخص شده با قیمت کنونی را در همین قسمت مشاهده کنید.

پس از تأیید، میتوانید سفارش خود را در سفارشات در بخش در حال انتظار مشاهده یا لغو کنید.

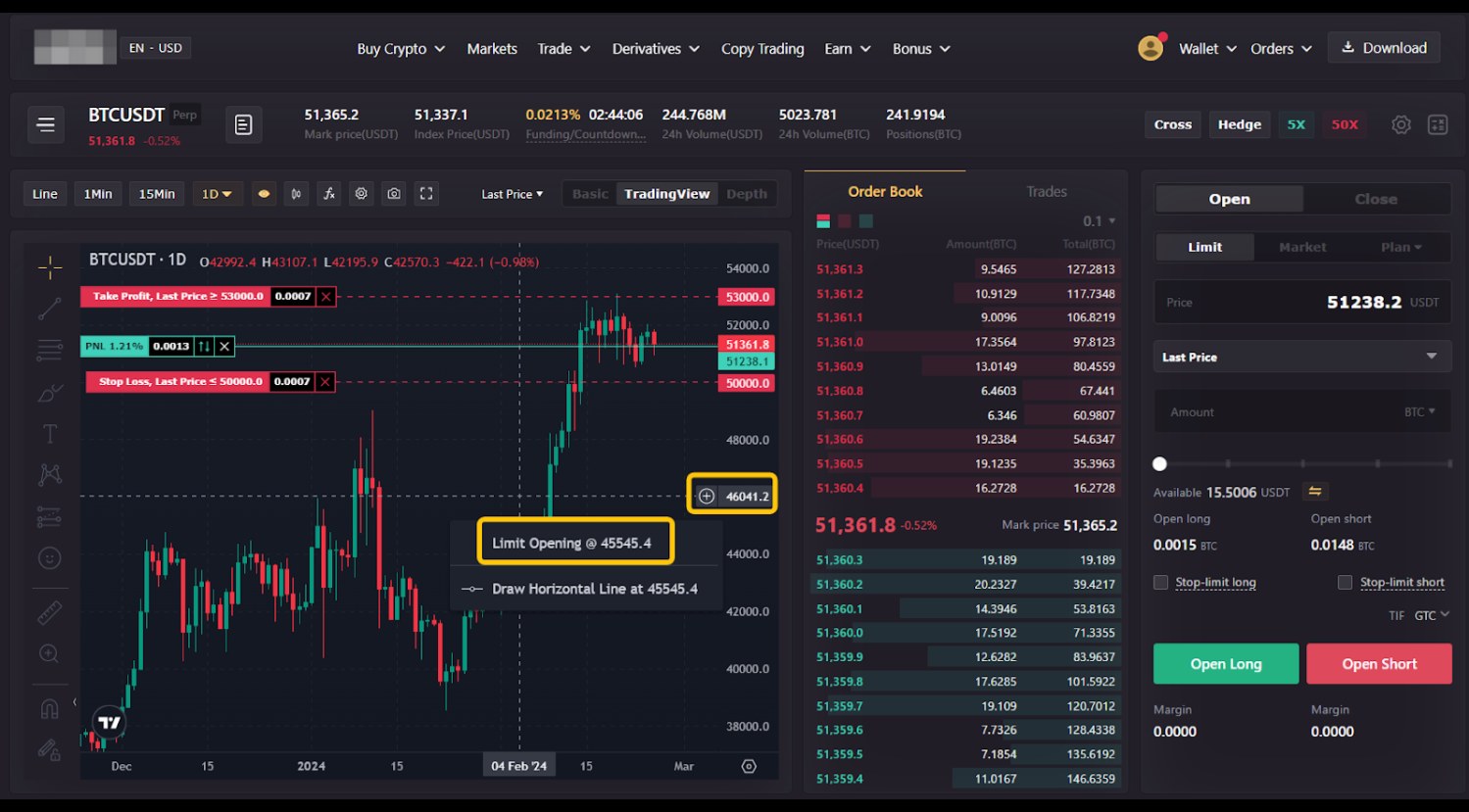

ثبت سفارش با ابزارهای رسم روی نمودار

در صفحه نمودار قیمت میتوانید مستقیماً یک خط را روی نمودار بکشید. با کلیک روی آیکون + در سمت راست خط نقطهچین میتوانید سفارشی در آن سطح قیمت ثبت کنید.

در پنجره پاپآپ، قیمت و حجم معامله را وارد کرده و گزینه لانگ یا شورت را انتخاب کنید، سپس سفارش را تأیید کنید.

سپس سفارش تأیید میشود و روی نمودار مشخص خواهد شد.