استخر نقدینگی چیست؟ – راههای درآمدزایی از استخرهای نقدینگی

دنیای غیرمتمرکز رمز ارزها در حال حرکت به سمت اهداف تمرکز زدایی میباشد و صرافیهای غیرمتمرکز یکی از اساسترین نقشها را در این مسیر ایفا میکنند. صرافیهای غیرمتمرکز (Dex) درواقع متشکل از تعدادی استخر نقدینگی (Liquidity pools) هستند و این استخرهای نقدینگی در کنار هم بستری ایجاد میکنند که این بستر، صرافی غیرمتمرکز نامیده میشود. اما استخر نقدینگی چیست و چه نقشی در صرافیهای غیرمتمرکز ایفا میکند؟ چگونه میتوان از استخرهای نقدینگی درآمدزایی داشت و راههای درآمدزایی از استخرهای نقدینگی کدامند؟

در ادامه این مقاله با بیتفا همراه باشید تا به پاسخ سوالات ذکر شده بپردازیم!

استخر نقدینگی به زبان ساده

استخرهای نقدینگی را میتوان قراردادهایی دانست که بر بستر بلاکچین راهاندازی میشوند (به این نوع قراردادها، قراردادهای هوشمند گفته میشود) و نقدینگی مورد نظر یک پلتفرم بلاکچینی را در خود ذخیره میکنند. کاربرد این استخرها به ذخیرهسازی نقدینگی محدود نمیشود؛ وظیفه اصلی این استخرها ایجاد نسبت قیمتی میان یک جفت ارز و تایین قیمت رمز ارزها میباشد. استخرهای نقدینگی را میتوان هسته اصلی تمام پلتفرمهای غیرمتمرکزی که در حوزه امور مالی (Defi) فعالیت دارند دانست. این نوع استخرها علاوه بر پیش بردن اهداف پلتفرم، میتوانند مزیت درآمدزایی نیز برای کاربران خود داشته باشند.

در ادامه به نحوه فعالیت و ساز و کار استخرهای نقدینگی خواهیم پرداخت.

نحوه کار استخرهای نقدینگی به چه صورت است؟

استخرهای نقدینگی منبع ذخیره سازی داراییهای یک پلتفرم میباشند. در استخرهای نقدینگی معمولاً دو نوع ارز اما با نسبت قیمتی برابر (برای مثال ۱۰۰ هزار دلار از هر کدام از ارزها) قرار میگیرند؛ به این دو نوع ارز قرار گرفته در یک استخر، یک جفت ارز گفته میشود. کاربران میتوانند با استفاده از این نوع استخرها اقدام به تبادلات مالی خود کنند.

برای مثال یک استخر نقدینگی را فرض کنید که در آن ۱۰۰ هزار دلار رمزارز ETH و ۱۰۰ هزار دلار رمزارز DAI وجود دارد (به این استخر، استخر نقدینگی جفت ارز ETH/DAI گفته میشود). کاربران میتوانند با قرار دادن رمزارز ETH خود در این استخر، متناسب با دارایی قرار داده خود، رمزارز DAI از استخر برداشت کنند و در مقابل با قرار دادن مقداری DAI میتوانند رمزارز ETH از استخر دریافت کنند. اما تا اینجا کار دو سوال مطرح است؛ سوال اول این که سرمایهای که در استخرهای نقدینگی قرار دارد از کجا تایین میشوند و سوال دوم این که نسبت قیمتی میان دو محصول (رمز ارز) در یک استخر به چه روشی در این استخرها تایین میشود؟

جواب این سوالها تامین کننده نقدینگی و مکانیزم AMM میباشد؛ در ادامه این مقاله با هر کدام از این موارد بیشتر آشنا خواهیم شد!

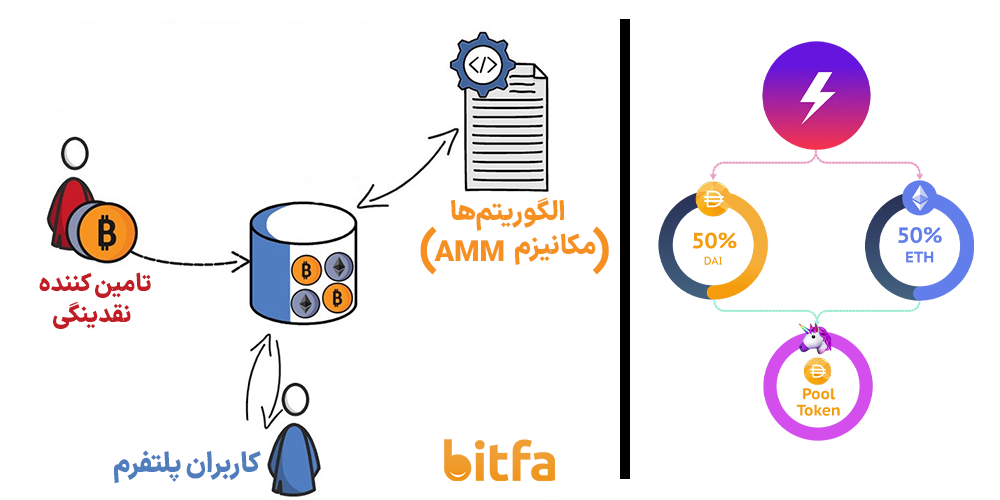

تامین کننده نقدینگی (Liquidity Provider) چیست؟

هر پروتکلی که در حوزه مالی فعالیت میکند نیاز به نقدینگی کافی دارد؛ صرافیهای غیرمتمرکز نیز یک پروتکل در حوزه مالی میباشند و نیاز به نقدینگی دارند. از آنجایی که این نوع صرافیها ساز و کاری غیرمتمرکز دارند، در نتیجه نقدینگی مورد نیاز این پلتفرمها نیز باید توسط جامعه آن تهیه شود. در صرافیهای غیر متمرکز گروهی از کاربران وجود دارند که داراییهای رمزارزی خود را عمدتاً به صورت جفت ارزی در استخرهای نقدینگی قرار میدهند و این نقدینگی توسط کاربران (مشتریان) پلتفرم مورد استفاده قرار میگیرد.

به افرادی که داراییهای خود را در این نوع صرافیها قرار میدهند، تامین کننده نقدینگی (Liquidity Provider) گفته میشود. آنها در مقابل ایجاد نقدینگی در پلتفرم، پاداش دریافت میکنند؛ نحوه دریافت این نوع پاداشها را در قسمت “راههای درآمدزایی از استخرهای نقدینگی” مورد بررسی قرار خواهیم داد.

مکانیزم بازارساز خودکار (AMM) چیست؟

مکانیزم بازار ساز خودکار یا همان Automated Market Maker مکانیزمی مبتی بر الگوریتمهای ریاضی میباشد که نسبت قیمتی میان دو محصول یا همان دو رمزارز را تایین میکند. شما استخری را در نظر داشته باشید که در آن ۱۰۰ واحد رمزارز ETH و ۱۰۰ هزار واحد رمزارز DAI قرار گرفته شده است؛ در نتیجه نسبت موجودی این استخر برابر با ۱ به ۱۰۰۰ (۱:۱۰۰۰) خواهد بود. به عبارتی دیگر از آنجایی که این استخرها به صورت ۵۰% – ۵۰% ایجاد میشوند و نصف ارزش استخر متعلق به موجودی رمزارزهای ETH و نصف دیگر متعلق به موجودی رمزارزهای DAI میباشد، در نتیجه هر واحد رمزارز ETH در این استخر برابر با ۱۰۰۰ واحد DAI ارزش خواهد داشت.

به معنایی دیگر، کاربران برای انجام تبادلات خود در این استخر، با قرار دادن هر واحد از رمزارز ETH در استخر میتوانند در مقابل ۱۰۰۰ واحد رمزارز DAI از این استخر برداشت کنند و در نتیجه نسبت قیمتی رمزارز ETH به رمزارز DAI برابر با یک به هزار خواهد بود. اما این نسبت همیشه ثابت نمیماند؛ در صورتی که تقاضا برای رمزارز ETH افزایش یافته و کاربران اقدام به قرار دادن رمزارز DAI در این استخر و در مقابل برداشت رمزارز ETH از آن کنند، موجودی ETHهای این استخر کاهش یافته و موجودی DAIها افزایش مییابد. برای مثال این امکان وجود دارد که پس از افزایش تقاضا برای ETH و انجام تبادلات توسط کابران، موجودی ETHهای استخر به ۵۰ واحد کاهش یافته و موجودی DAIهای استخر به ۱۵۰ هزار واحد افزایش یابد. در نتیجه نسبت قیمتی استخر تغییر یافته و به نسبت یک به ۳۰۰۰ (۱:۳۰۰۰) تبدیل خواهد شد!

این ساز و کار که به مکانیزم AMM معروف است، نحوه کار استخرهای نقدینگی را تعریف میکند و محصولات قرار گرفته در این استخرها با این روش ارزش گذاری میشوند. (برای اطلاعات بیشتر در رابطه با مکانیزم بازار ساز خودکار پیشنهاد میکنم مقاله “آشنایی با مکانیزم AMM و کاربرد آن در صرافی های غیرمتمرکز” را از سایت بیتفا مطالعه کنید!)

چگونه میتوان از استخرهای نقدینگی درآمدزایی داشت؟

تامین کنندگان نقدینگی با پذیرش ریسک، سرمایه خود را در اختیار پلتفرم قرار میدهند تا کاربران این پلتفرم بتوانند اقدام به انجام تبادلات خود کنند. کاربران برای انجام تبادلات، کارمزدهایی را پرداخت میکنند که بخش زیادی از این کارمزدها به استخر نقدینگی بازمیگردد و درواقع همان پاداش تامین کننده نقدینگی به حساب میآید. درواقع کاربران درمقابل استفاده از نقدینگی ایجاد شده در استخر، کارمزدی را به تامین کننده نقدینگی پرداخت میکنند.

به این نوع درآمدزایی که از طریق ایجاد نقدینگی حاصل میشود، کشت سود (Yield farming) گفته میشود که یکی از بهترین روشهای درآمدزایی به صورت غیرفعال به حساب میآید. (برای اطلاعات بیشتر در رابطه با این نوع درآمدزایی توصیه میکنم مقاله “تفاوت استیک کردن با کشت سود چیست؟” را از سایت بیتفا مطالعه کنید)

کسب سود در استخرهای نقدینگی به چه عواملی بستگی دارد؟

میزان درآمد از تامین نقدینگی به عوامل مختلفی بستگی دارد. اما در حالت کلی میزان درآمدزایی از این نوع استخر به فاکتورهای ۱) میزان تبادلات استخر، ۲) حجم نقدینگی استخر نقدینگی و ۳) میزان درصد کارمزدهای استخر نقدینگی بستگی دارد. در ادامه به هرکدام از شاخصهها خواهیم پرداخت.

میزان تبادلات استخر نقدینگی

درآمد تامین کنندگان نقدینگی ارتباط مستقیم با میزان کاربرد آن نقدینگی دارد؛ به این معنا که هر چقدر کاربران از یک استخر نقدینگی بیشتر استفاده کنند، کارمزد بیشتری نیز پرداخت خواهند کرد و در نتیجه پاداش تامین کنندگان بیشتر خواهد شد.

حجم نقدینگی استخر

یکی دیگر از شاخصههای اصلی در محاسبه میزان سود یک استخر، میزان حجم نقدینگی آن است. شما فرض کنید در یک استخر با ۱ میلیون دلار نقدینگی روزانه حدود ۲۰۰ هزار دلار معامله صورت میگیرد. در مقابل در استخری دیگر با ۱۰ میلیون دلار نقدینگی نیز روزانه ۲۰۰ هزار دلار معامله صورت میگیرد در صورتی که درصد کارمزد این دو استخر برابر باشد در نتیجه میزان پاداش برابری در این دو استخر پخش میشود؛ اما استخر دوم چون حجم نقدینگی (میتوان این میزان حجم را برای درک بهتر تعداد کاربران فرض کنیم) بیشتری دارد در نتیجه بیشتر پخش میشود و درصد سود کمتری حاصل میشود.

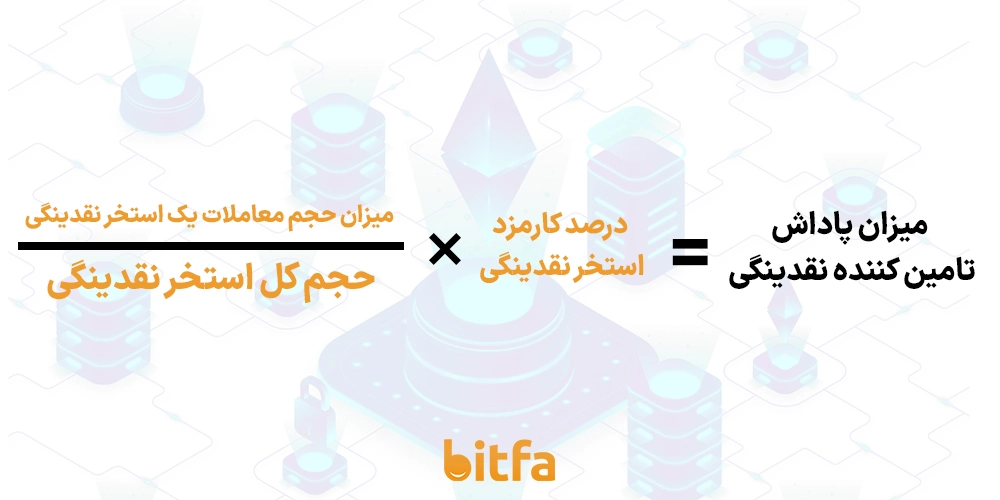

در نتیجه در دید کلی میزان پاداش یک استخر ارتباط مستقیم میان میزان تعامل کاربران با استخر و ارتباط عکس با حجم کل نقدینگی دارد. درواقع پاداش استخرها تابعی از نسبت تعامل کاربران به کل استخر میباشد.

میزان درصد کارمزدهای استخر نقدینگی

بالاتر گفته شد که میزان پاداش استخرهای نقدینگی متناسب با میزان معاملات صورت گرفته در آن استخر محاصبه میشود؛ ولی چه میزان از این معاملات به عنوان پاداش به تامین کنندگان پرداخت میشود؟

کاربران در زمان انجام معاملات خود دراستخرهای نقدینگی درصد مشخصی از معامله خود را به عنوان پاداش به تامین کنندگان پرداخت میکنند که این میزان معمولاً ۰.۳ – ۰.۲۵ درصد از کل معامله میباشد. به این منظور که به ازای هر ۱۰۰۰ دلار ۲.۵ تا ۳ دلار کارمزد پرداخت میشود. البته در نظر داشته باشید که تمام این کارمزدها مستقیم به تامین کننده پرداخت نمیشود و بخش از آن به عنوان درآمد پلتفرم به صندوق توسعه واریز میشود تا خرج تیم توسعه در جهت تداوم توسعه پروژه تامین شود.

در حالت کلی میزان پاداش استخرهای نقدینگی متناسب با عکس زیر محاسبه میشود. (البته درنظر داشته باشید استخرهای نقدینگی ریسکهایی نیز دارند که میتواند باعث متضرر شدن تامین کننده شود که در ادامه به آن خواهیم پرداخت.

استخرهای نقدینگی چه ریسکهایی دارند؟

در حالی که معمولاً استخرهای نقدینگی در پلتفرمهای معتبر، دارای امنیت بالایی هستند اما این امکان وجود دارد که این استخرها (قراردادهای هوشمند) مورد حمله هکرها قرار بگیرند و داراییهای تامین کنندگان تحت خطر قرار بگیرد.

ریسک دومی که تامین کنندگان با آن رو به رو هستند ریسک ضرر ناپایدار میباشد. از آن جایی که داراییهای قرار گرفته در استخرها مورد معامله و ترید قرار میگیرند، معمولاً نسبت موجودی استخر مورد تغییرات میگیرد. کاربران با تامین نقدینگی در یک استخر، سهمی از آن استخر را در اختیار میگیرند اما ممکن است نسبت قیمتی و موجودی یک استخر در زمان تامین نقدینگی و برداشت نقدینگی متفاوت باشد و در صورت که این تغییرات چشمگیر باشد ممکن است باعث ضرر تامین کننده شود که به این نوع ضرر، ضرر تاپایدار گفته میشود. البته با توجه به پاداشهای دریافتی و کارمزدی تحت عنوان Price Impact (در مکانیزم بازار ساز خودکار Price Impact نوعی کارمزد است که در جهت ایجاد ثبات در نسبت جفت ارزها ایجاد شده استو متناسب با تابعی از نسبت حجم کل معاملات به موجودی استخر محاصبه میشود که تا حدود قابل قبولی از ضرر ناپایدار جلوگیری میکند) این نوع ضرر معمولاً مورد پوشش سودهای دریافتی قرار میگیرد و آسیب آنچنانی به تامین کننده وارد نمیکند.

(برای اطلاعات بیشتر در رابطه با ضرر ناپایدار توصیه میکنم بخش ریسکهای مکانیزم AMM را از مقاله ” آشنایی با مکانیزم AMM و کاربرد آن در صرافی های غیرمتمرکز ” مطالعه کنید)

جمع بندی

استخرهای نقدینگی هسته اصلی صرافیهای غیرمتمرکز به حساب میآیند و آنها را میتوان رکن اصلی پروژههای دیفای دانست. این نوع صرافیها منبع ذخیره سازی نقدینگی در بنگاههای مالی غیرمتمرکز هستند و رمز ارزها در آنها ذخیره و ارزش گذاری میشوند. در این استخرها بدون هیچ گونه دخالت از طرف فرد ثالث داراییها به صورت کاملاً غیرمتمرکز ارزش گذاری میشوند و کاربران بازار کریپتو میتوانند به صورت مستقیم در این استخرها تبادلات خود را انجام دهند. در مقابل گروهی دیگر از کاربران نیز میتوانند با تامین نقدینگی از این استخرهای نقدینگی درآمدزایی داشت.